BIDV dẫn ngôi đầu về số trái phiếu phát hành trong tháng 6

Trong bối cảnh hoạt động phát hành trái phiếu đang bị siết chặt, các doanh nghiệp vẫn đã phát hành hơn 30.000 tỷ đồng trái phiếu trong tháng 6 vừa qua.

Hiệp hội thị trường trái phiếu Việt Nam (VBMA) vừa công bố báo cáo tóm tắt tình hình trái phiếu chính phủ sơ cấp, thứ cấp và trái phiếu doanh nghiệp tháng 6/2022.

Có 30 nghìn tỷ đồng trái phiếu doanh nghiệp được phát hành trong tháng 6

Theo dữ liệu từ VBMA, trong tháng 6/2022 các doanh nghiệp trong nước đã phát hành 44 đợt trái phiếu riêng lẻ với tổng giá trị 30.120 tỷ đồng. Trong số đó nhóm ngân hàng thương mại đứng đầu với tổng giá trị phát hành 27.825 tỷ đồng; nhóm các doanh nghiệp tài chính đứng thứ 2 với 1.245 tỷ đồng.

Dữ liệu cũng tổng hợp, có 1 đợt phát hành trái phiếu ra quốc yế trị giá 100 triệu USD của CTCP VinGroup, nâng tổng số đợt phát hành trái phiếu ra quốc tế của Tập đoàn này đến hết tháng 6/2022 lên con số 2. Tổng giá trị trái phiếu phát hành ra quốc tế của Vingroup từ đầu năm 2022 đạt 625 triệu USD.

Tính chung từ đầu năm 2022 có tổng cộng 17 đợt phát hành trái phiếu ra công chúng với giá trị 8.996 tỷ đồng và có 241 đợt phát hành trái phiếu riêng lẻ tổng giá trị 155.569 tỷ đồng. Giá trị trái phiếu phát hành ra công chúng đã giảm 6% và giá trị phát hành riêng lẻ giảm 33% so với cùng kỳ.

Trong bối cảnh từ khoá “trái phiếu”đang khá nhạy cảm khi hàng loạt đợt phát hành trái phiếu đã bị “tuýt còi” sau vụ Tân Hoàng Minh, thì việc các doanh nghiệp thận trọng trong việc phát hành trái phiếu đang nằm trong dự đoán của các nhà đầu tư.

Đến thời điểm hiện tại, nhóm ngân hàng vẫn đang dẫn đầu về tổng giá trị phát hành trái phiếu, đạt 80.466 tỷ đồng, chiếm đến 48,9% tổng giá trị trái phiếu phát hành từ đầu năm.

Nhóm bất động sản đang rơi vào “tầm ngắm”, tuy vậy những tháng đầu năm 2022 vẫn là thời điểm rầm rộ của trái phiếu, rất nhiều doanh nghiệp đã thành công phát hành lượng lớn trái phiếu. Thống kê cho biết nhóm bất động sản phát hành tổng tộng 42.583 tỷ đồng trái phiếu, chiếm 25,9% tổng giá trị phát hành từ đầu năm, trong đó CTCP Tập đoàn Đầu tư Địa ốc No Va (Novaland) đứng đầu với 9.857 tỷ đồng và xếp thứ 2 là cái tên khá bất ngờ - CTCP Đầu tư và phát triển Eagle Side với 3.930 tỷ đồng.

BIDV “ẵm” vị trí đầu bảng về phát hành trái phiếu

Báo cáo cũng ghi nhận Ngân hàng TMCP Đầu tư và Phát triển Việt Nam (BIDV) đứng đầu về giá trị phát hành với hơn 10.600 tỷ đồng, xếp thứ 2 là Ngân hàng TMCP Kỹ thương Việt Nam (TechcomBank) với 7.000 tỷ đồng và thứ 3 là MBB với 2.730 tỷ đồng.

Trước đó tháng 4/2022 BIDV đã phê duyệt phương án phát hành tối đa 35.000 tỷ đồng trái phiếu riêng lẻ năm 2022 – là trái phiếu không chuyển đổi, không kèm chứng quyền, không có tài sản đảm bảo - nhằm tăng quy mô vốn hoạt động, tạo thêm kênh thu hút vốn trung và dài hạn.

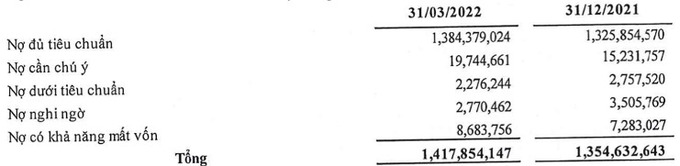

Trên thực tế, BIDV hiện là một trong số những ngân hàng thương mại cổ phần có nợ xấu lớn nhất với tổng nợ có khả năng mất vốn đến 30/3/2022 lên đến 8.600 tỷ đồng và khoản nợ nghi ngờ hơn 2.700 tỷ đồng. BIDV cũng đang tích cực rao bán các khoản nợ xấu nhằm thu hồi vốn, trong đó nhiều khoản nợ lên đến cả nghìn tỷ đồng như khoản nợ của Công ty Tài Nguyên (hơn 4.800 tỷ đồng) hay khoản nợ của Công ty Găng tay Nam Việt rao bán gần 800 tỷ đồng…

Dư nợ cho vay khách hàng đến 301/3/2022 đạt gần 1.418 tỷ đồng, tăng 4,7% so với đầu kỳ, trong đó cho vay các tổ chức kinh tế, cá nhân trong nước hơn 1.382 tỷ đồng. Trong khi đó tổng tiền gửi huy động từ khách hàng đạt 1.396 tỷ đồng.

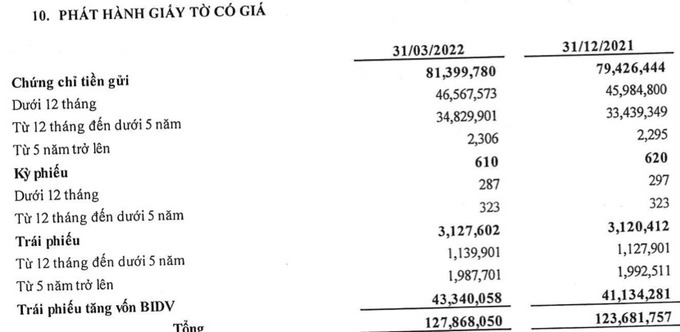

BCTC quý 1/2022 ghi nhận tổng giá trị phát hành giấy tờ có giá của BIDV đến 31/3/2022 hơn 127.800 tỷ đồng, trong đó số tráo phiếu kỳ hạn 12 tháng đến dưới 5 năm có tổng giá trị gần 1.140 tỷ đồng và từ 5 năm trở lên có giá trị gần 2.000 tỷ đồng.

Về tình hình kinh doanh, tính riêng quý 1/2022 BIDV đã phải trích lập dự phòng rủi ro tín dụng gần 7.400 tỷ đồng, tăng 3% so với cùng kỳ. Mảng chứng khoán kinh doanh trong kỳ cũng ghi nhận con số lỗ gần 2 tỷ đồng, trong khi quý 1/2021 lãi đến 450 tỷ đồng. Mảng chứng khoán kinh doanh của BIDV báo lỗ quý 1 trong bối cảnh thị trường chứng khoán quý 1 đang thăng hoa, liên tục phá vỡ các dự đoán về chỉ số VnIndex, nhiều mã chứng khoán tăng điểm liên tục trước khi xuất hiện những “cú nhấn” làm chiếc bong bóng chứng khoán đứng trước nguy cơ bị “vỡ” trong quý 2.

BIDV “ế” nặng đợt bán trái phiếu đầu năm

Ngày 28/1/2022 BIDV công bố kết quả phát hành trái phiếu ra công chúng (phân phối trực tiếp). Theo đó BIDV dự kiến chào bán tổng cộng 50 triệu trái phiếu mệnh giá 100.000 đồng/trái phiếu, tổng giá trị chào bán 5.000 tỷ đồng.

Tuy vậy kết thúc đợt chào bán, chỉ phân phối được tổng cộng hơn 22,09 triệu trái phiếu, tương ứng tỷ lệ thành công 44,19%.