Bốn động lực chính thúc đẩy lợi nhuận ngân hàng năm 2025

Lợi nhuận ngành ngân hàng năm 2025 được dự đoán có thể đạt mức tăng trưởng 15% - 16% nhờ nhiều yếu tố tích cực. Song, bên cạnh điểm sáng đó, các ngân hàng vẫn phải đối mặt với loạt thách thức từ nội tại lẫn bên ngoài.

Lợi nhuận ngân hàng năm 2025: Lạc quan

Tại hội nghị triển khai nhiệm vụ kế hoạch kinh doanh năm 2025, Ngân hàng TMCP Đầu tư và Phát triển Việt Nam (BIDV) đặt mục tiêu lợi nhuận trước thuế năm 2025 tăng 6% – 10%. Ngân hàng TMCP Quân đội (MB) cũng đặt mục tiêu lợi nhuận trước thuế tăng 8% – 10% so với năm 2024. Ngân hàng TMCP Phát triển TP. HCM (HDBank) đưa ra kế hoạch nâng mức lợi nhuận trước thuế cho năm 2025 lên khoảng 20.000 tỷ đồng, tăng 25% so với năm trước đó.

Việc các ngân hàng “mạnh dạn” đặt mục tiêu tăng trưởng cao trong năm nay không phải là điều bất ngờ khi toàn ngành đang có đà phát triển tích cực. Theo kết quả điều tra mới nhất của Vụ Dự báo, Thống kê, phần lớn các tổ chức tín dụng đều lạc quan về tình hình kinh doanh trong quý I và cả năm 2025. Có 74,6% - 84,2% tổ chức tín dụng kỳ vọng tình hình kinh doanh cải thiện hơn trong quý I và cả năm 2025. Ngoài ra, có 85,1% tổ chức tín dụng kỳ vọng lợi nhuận trước thuế tăng trưởng dương so với năm 2024.

Giới phân tích cũng lạc quan khi đưa ra dự báo 2025 tiếp tục là một năm lập đỉnh lợi nhuận mới của ngành ngân hàng. Trao đổi với Tạp chí Đầu tư Tài chính – VietnamFinance, ông Trần Minh Hoàng, Giám đốc Phân tích & Nghiên cứu, Công ty TNHH Chứng khoán Ngân hàng TMCP Ngoại thương Việt Nam (VCBS) nhận định, lợi nhuận trung bình của các ngân hàng trong năm 2025 có thể tăng trưởng 15% - 16% khi nền kinh tế khởi sắc, kéo theo nhu cầu tín dụng và dịch vụ tài chính gia tăng. Khi bức tranh kinh tế chung trở nên tích cực hơn, khả năng trả nợ của doanh nghiệp, cá nhân và hộ gia đình cũng được cải thiện, tạo điều kiện thuận lợi hơn cho hệ thống ngân hàng.

Phân tích cụ thể hơn, ông Trần Minh Hoàng nhận định, có 4 yếu tố chính tác động đến lợi nhuận ngành ngân hàng trong năm 2025, bao gồm: tín dụng, chất lượng tài sản, thu nhập ngoài lãi và tối ưu hóa chi phí.

Đầu tiên, tín dụng kỳ vọng sẽ có nhịp tăng trưởng tốt với sự hỗ trợ đến từ mặt bằng lãi suất thấp và nền kinh tế có những diễn biến thuận lợi hơn. Dòng tín dụng sẽ được hướng đến các lĩnh vực là động lực tăng trưởng kinh tế như bất động sản, sản xuất, xuất khẩu, đầu tư công và tiêu dùng.

Xu hướng đẩy mạnh thu nhập ngoài lãi cũng là câu chuyện đáng chú ý trong năm 2025. Các khoản thu nhập ngoài lãi kỳ vọng tiếp tục đóng góp tích cực cho lợi nhuận ngành ngân hàng, bù đắp cho thu nhập từ hoạt động từ tín dụng có thể gặp nhiều thách thức trong ngắn hạn. Trong đó, nguồn thu phí dịch vụ (thẻ tín dụng, thanh toán quốc tế…) và thu nhập từ việc thu hồi các khoản nợ xấu đã xóa sẽ là động lực tăng trưởng chính của mảng này.

Một yếu tố khác là chất lượng tài sản. Nhóm ngân hàng chất lượng tài sản tốt sẽ ghi nhận nợ xấu kiểm soát ở mức vừa phải, trong khi nhóm ngân hàng có tỷ trọng tín dụng doanh nghiệp cao và có tỷ lệ bao phủ nợ xấu thấp có thể sẽ phải đối mặt với rủi ro nợ xấu và áp lực trích lập tăng cao trong năm 2025. Tuy nhiên, chất lượng tài sản được dự báo sẽ có xu hướng phân hóa khá rõ rệt trong năm nay, phụ thuộc và khả năng quản trị rủi ro cũng như kiểm soát/xử lý nợ của từng ngân hàng.

Việc tiếp tục đầu tư vào chuyển đổi số và tối ưu hóa chi phí sẽ tiếp tục là yếu tố quan trọng giúp các ngân hàng duy trì lợi nhuận trong năm 2025. Tự động hóa và số hóa các quy trình, áp dụng các công nghệ mới để cải thiện hiệu quả hoạt động và giảm chi phí hoạt động để duy trì lợi nhuận.

Bên cạnh bức tranh chung, Giám đốc Phân tích & Nghiên cứu của VCBS cũng cho rằng lợi nhuận năm 2025 sẽ có sự phân hóa rõ rệt giữa các nhóm ngân hàng. Nhóm ngân hàng có tỷ trọng cho vay bán lẻ cao sẽ có mức tăng trưởng lợi nhuận tốt hơn so với trung bình ngành nhờ sự phục hồi của cầu tiêu dùng trong năm nay.

Ngoài ra, những ngân hàng có lợi thế về CASA và linh động trong hoạt động huy động vốn, có nhiều dư địa để gia tăng nguồn huy động vốn ngắn hạn sẽ có nhiều tiềm năng tối ưu hóa được chi phí vốn, qua đó cải thiện được lợi nhuận. Những ngân hàng có chiến lược quản trị rủi ro hợp lý, có chất lượng tài sản tốt cùng với bộ đệm dự phòng vững chắc cũng sẽ sở hữu lợi thế cạnh tranh cao khi không có gánh nặng trích lập dự phòng.

“Nếu xét về nhóm ngân hàng, các ngân hàng tư nhân năng động có thế mạnh về bán lẻ, lợi thế về chi phí vốn và có chất lượng tài sản tốt được kỳ vọng sẽ có mức tăng trưởng cao hơn so với mức trung bình của ngành, ước tính khoảng 20% so với cùng kỳ”, ông nhận định.

Những thách thức của giai đoạn mới

Mặc dù triển vọng tăng trưởng của ngành ngân hàng trong năm 2025 được đánh giá là tích cực nhưng rõ ràng, các nhà băng vẫn phải đối mặt với nhiều thách thức khó lường.

Theo ông Trần Minh Hoàng, tỷ lệ bao phủ nợ xấu (LLCR) trung bình của toàn ngành vẫn ở mức thấp, trong khi áp lực từ nợ xấu tiếp tục hiện hữu. “Điều này khiến các ngân hàng phải gia tăng dự phòng trong năm 2025, ảnh hưởng đến tốc độ tăng trưởng lợi nhuận, nhất là đối với những ngân hàng có tỷ lệ nợ tái cơ cấu cao và tỷ lệ bao phủ nợ xấu thấp hơn mức trung bình ngành”, ông nói.

Đồng thời, các ngân hàng buộc phải tìm được điểm cân bằng giữa hai mục tiêu quan trọng: mở rộng tín dụng để thúc đẩy tăng trưởng và thận trọng trong quản trị rủi ro nhằm kiểm soát chất lượng nợ.

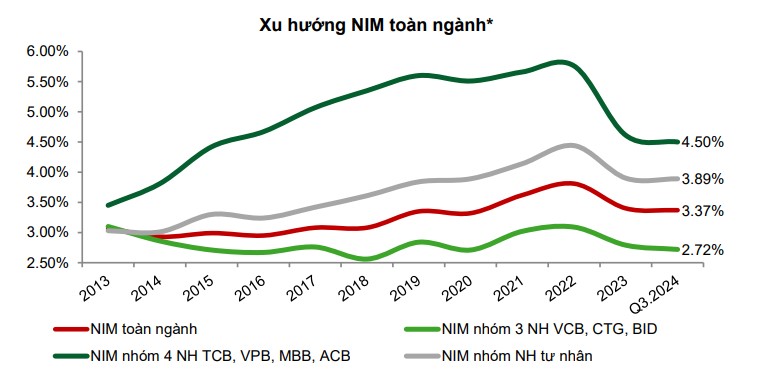

Một thách thức khác là nhiều ngân hàng có thể phải đối diện với bài toán cải thiện biên lãi thuần (NIM). Dẫn chứng về nhận định này, đại diện VCBS cho hay: “Mặt bằng lãi suất huy động vẫn có xu hướng tăng nhẹ trong thời gian tới, đặc biệt ở một số ngân hàng TMCP quy mô nhỏ; trong khi đó, lãi suất cho vay vẫn phải duy trì ở mức thấp theo định hướng của Chính phủ và NHNN để hỗ trợ nền kinh tế. Chưa kể, áp lực cạnh tranh về lãi suất nhằm thu hút khách hàng tốt giữa các ngân hàng vẫn khá lớn, đặc biệt trong giai đoạn nửa đầu năm 2025. Điều này có thể tác động lên NIM và lợi nhuận của các ngân hàng, buộc các ngân hàng cần có chiến lược đa dạng hóa lợi nhuận trong bối cảnh cạnh tranh”, ông Hoàng nhấn mạnh.

Sự biến động kinh tế vĩ mô và chính sách tiền tệ, đặc biệt dưới tác động của tỷ giá và lãi suất, cũng là những “biến số” mà các ngân hàng cần lưu tâm.

Biến động về tỷ giá USD/VND có thể gây áp lực tăng chi phí huy động vốn đối với những ngân hàng có các khoản vay từ quốc tế. Ở góc độ gián tiếp, tỷ giá tăng khiến các doanh nghiệp sản xuất phải đối mặt với nhiều áp lực liên quan đến chi phí nhập khẩu nguyên phụ liệu và chi phí vận tải tăng cũng như rủi ro lỗ chênh lệch tỷ giá, tạo ra những khó khăn trong hoạt động sản xuất kinh doanh. Khi doanh nghiệp gặp khó, nhu cầu tín dụng và sử dụng dịch vụ của ngân hàng cũng như khả năng trả nợ của doanh nghiệp trong ngắn hạn cũng sẽ bị ảnh hưởng theo.

“Lãi suất Mỹ cao có thể dẫn đến dòng vốn chảy vào thị trường Mỹ và làm giảm lượng vốn đầu tư vào các quốc gia khác, trong đó có Việt Nam. Điều này gây áp lực lên các ngân hàng Việt Nam trong việc phải tăng mặt bằng lãi suất huy động nhằm mục đích huy động vốn và đảm bảo thanh khoản của ngân hàng. Một lần nữa, việc mở rộng biên lãi thuần NIM của ngân hàng sẽ gặp nhiều thách thức trong ngắn hạn”, ông Hoàng cho hay.