Hoạt động phát hành mới TPDN có xu hướng giảm suốt 10 tháng đầu năm

(CL&CS) - Mới đây, FiinRatings đã công bố báo cáo chuyên đề về tình hình giao dịch thị trường, năng lực tín dụng tổ chức phát hành và gợi ý phương án tái cơ cấu nợ trái phiếu. Theo đó, đơn vị nghiên cứu này đã nhận định, thị trường ghi nhận trái chiều giữa thị trường sơ cấp và thứ cấp.

Thị trường sơ cấp có xu hướng giảm mạnh suốt 10 tháng đầu năm

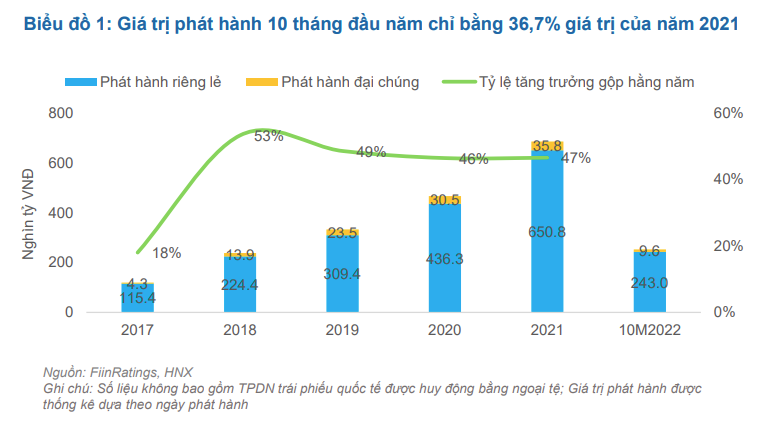

FiinRating nhận định, giá trị phát hành TPDN 10 tháng đầu năm đã giảm mạnh và chỉ đạt hơn 252 nghìn tỷ VNĐ, giảm gần 63,3% so với cả năm 2021. Trong đó, qua kênh phát hành riêng lẻ đạt 242,4 nghìn tỷ VNĐ và qua kênh chào bán ra công chúng đạt 9,53 nghìn tỷ VNĐ, chiếm 3,7%.

Giá trị phát hành TPDN 10 tháng đầu năm đã giảm mạnh và chỉ đạt hơn 252 nghìn tỷ VNĐ, giảm gần 63,3% so với cả năm 2021. TrKênh phát hành TPDN ra công chúng ghi nhận 23 đợt chào bán, sụt giảm mạnh so với con số của năm 2021 là 40 đợt. Các doanh nghiệp vẫn lựa chọn kênh chào bán đại chúng bao gồm chủ yếu các tổ chức tín dụng (LienVietPostBank, BIDV, Bắc Á Bank, Sacombank), doanh nghiệp bất động sản (Novaland, Bamboo Capital, TNS Holdings) và công ty chứng khoán (VNDirect).ong đó, qua kênh phát hành riêng lẻ đạt 242,4 nghìn tỷ VNĐ và qua kênh chào bán ra công chúng đạt 9,53 nghìn tỷ VNĐ, chiếm 3,7%.

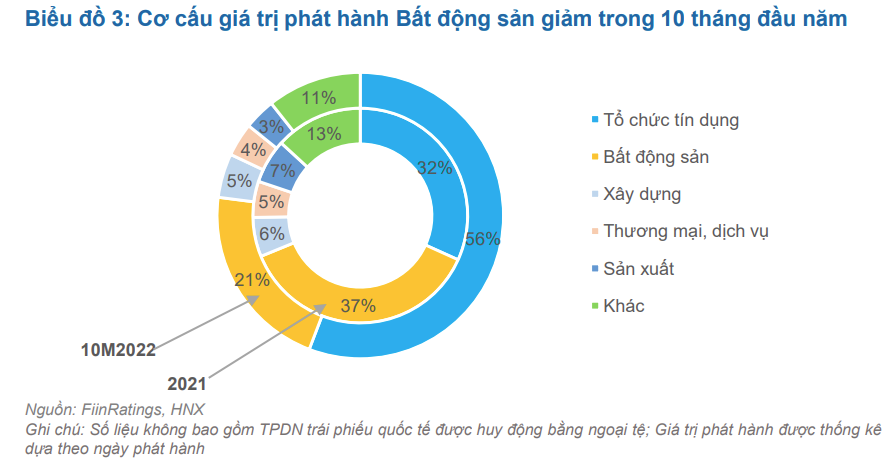

Ở thị trường sơ cấp, Ngân hàng và Bất động sản tiếp tục duy trì vị thế nhóm nhà phát hành lớn nhất khi chiếm 79% giá trị phát hành toàn thị trường. Giá trị 10 tháng đầu năm 2022 của hai nhóm này lần lượt là 142,24 nghìn tỷ VNĐ và 51,6 nghìn tỷ VNĐ. Nhóm Ngân hàng ghi nhận 48,99 nghìn tỷ đồng giá trị chào bán trong quý III, song đã giảm 41,24% so với quý trước.

Nhu cầu cần tăng vốn cấp 2 đã làm thị trường trái phiếu ngân hàng diễn ra sôi nổi từ đầu năm. Giá trị phát hành có sự sụt giảm trong quý chủ yếu đến từ việc phần lớn các ngân hàng đã hoàn tất kế hoạch huy động để đảm bảo tỷ lệ vốn ngắn hạn cho vay trung dài hạn ở dưới 34%, kịp tiến độ yêu cầu của Thông tư 08/2020/TT-NHNN cũng như hiện tượng kẹt thanh khoản trên thị trường liên ngân hàng sau sự kiện trái phiếu An Đông.

Mặt khác, tâm lý ảm đạm vẫn bao trùm các tổ chức phát hành BĐS. So với 10,9 nghìn tỷ VNĐ của 26 đợt phát hành của quý II, giá trị trái phiếu trong quý III đạt 5,52 nghìn tỷ VNĐ với chỉ vọn vẹn 9 đợt, phần lớn từ các doanh nghiệp lớn có hồ sơ tín dụng mạnh.

Đặt kỳ vọng về thị trường sơ cấp trong thời gian tới, nhóm nghiên cứu FiinRatings kỳ vọng thị trường sẽ có mức tăng trưởng cao trong năm 2023, chủ yếu do hiệu ứng xuất phát điểm thấp (low-base effect), nhu cầu vốn lớn từ các doanh nghiệp trong ngành Bất động sản và Năng lượng nhằm đáp ứng hoạt động cơ cấu nợ và mở rộng dự án và kỳ vọng vào các giải pháp của Chính phủ trong việc tháo gỡ nguồn cung tín dụng và khôi phục niềm tin trên thị trường tài chính.

Đồng thời, kỳ vọng xu hướng kỳ hạn phát hành trái phiếu sẽ tiếp diễn cho đến hết năm 2022 trước bối cảnh nhiều biến động trên thị trường tài chính hiện nay.

Thanh khoản trên thị trường thứ cấp tăng hơn gấp đôi so với năm 2021

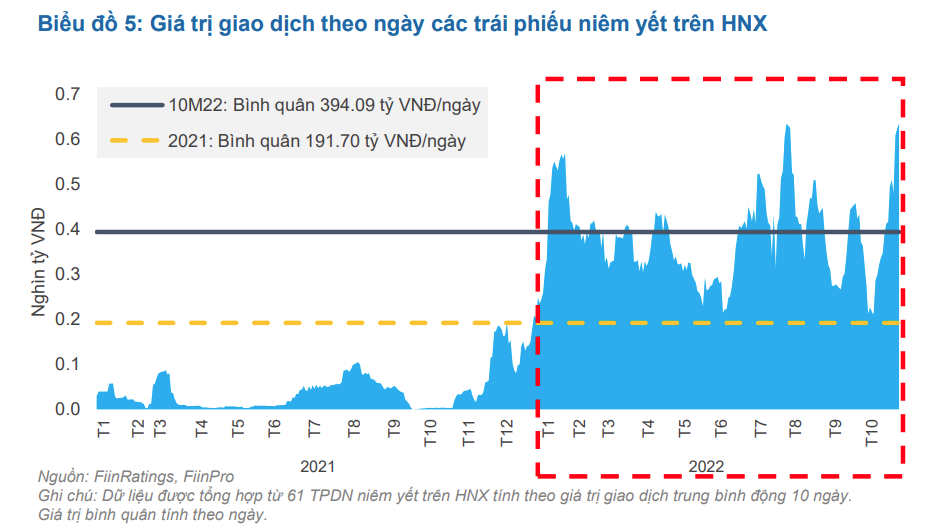

Nhận định trong báo cáo, FiinRatings cho biết, thanh khoản trên thị trường thứ cấp 10 tháng đầu năm 2022 tăng hơn gấp đôi bình quân của năm 2021.

Thanh khoản thị trường trong 10 tháng đầu năm 2022 ghi nhận mức tăng đột biến (hơn 105%) so với mức giá trị giao dịch bình quân trong năm 2021, từ 192 tỷ VNĐ/ngày lên 394,09 tỷ VNĐ/ngày. Thanh khoản gia tăng đột biến đến từ giao dịch của một số mã TPDN của KBC (GTGD đạt 9,75 nghìn tỷ), BID (GTGD đạt 5,98 nghìn tỷ), MML (GTGD đạt 5,95 nghìn tỷ),…

Về quy mô của thị trường TPDN thứ cấp đang phát triển nhanh chóng, nhờ vào sự gia tăng phát hành TP niêm yết của nhiều đơn vị phát hành, cũng như nhu cầu mua bán TPDN của các nhà đầu tư chuyên nghiệp (tổ chức và cá nhân). Điều này cho thấy vai trò tạo thanh khoản và phân bổ dòng tiền của thị trường thứ cấp, và là tiền đề cho hệ thống giao dịch thứ cấp tập trung sắp tới của TPDN phát hành riêng lẻ.

Số lượng đợt phát hành trái phiếu niêm yết được ghi nhận trên thị trường thứ cấp đạt 60 đợt trong tháng 10, tăng thêm 20 lô trái phiếu niêm yết mới so với tháng đầu năm.

Nhận định về thị trường trong thời gian tới, FiinRatings cho biết, thị trường thứ cấp trong thời gian tới sẽ gặp nhiều thuận lợi từ các quy định mới của Nghị định 65/2022/NĐ-CP, trong đó bổ sung điều kiện doanh nghiệp chào bán riêng lẻ phải đăng ký giao dịch, lưu ký tại Trung tâm Lưu ký Chứng khoán. Ngoài ra, nghị định cũng đề cập việc đưa vào vận hành hệ thống giao dịch thứ cấp tập trung cho TPDN phát hành riêng lẻ.