LienVietPostBank: Lợi nhuận tăng nhưng chất lượng tín dụng có xu hướng đi xuống

Theo BCTC quý 3/2021 vừa được công bố, do tăng mạnh chi phí dự phòng rủi ro tín dụng, Ngân hàng TMCP Bưu điện Liên Việt (LienVietPostBank, HOSE: LPB) báo lợi nhuận gần như đi ngang so với cùng kỳ 2020. Đáng lưu ý, nợ xấu và lãi dự thu tại LPB tăng do đó chất lượng tín dụng có xu hướng đi xuống.

Trong quý 3/2021, thu nhập lãi thuần và lãi từ hoạt động dịch vụ tại LPB tăng lần lượt 12% và 5% so với cùng kỳ, ghi nhận gần 2.031 tỷ đồng và hơn 155 tỷ đồng. Ngoài ra, lãi từ hoạt đông khác đem về hơn 43 tỷ đồng trong khi cùng kỳ 2020 lỗ hơn 4 tỷ. Tuy nhiên, lãi từ kinh doanh ngoại hối giảm mạnh 77% xuống còn 6,5 tỷ đồng.

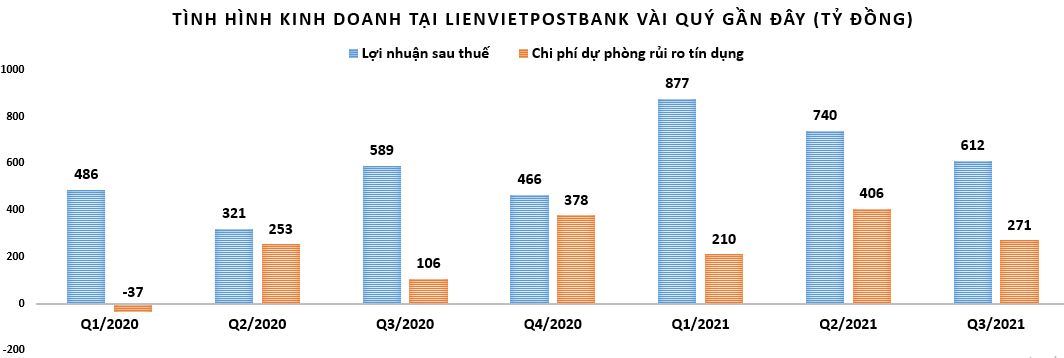

Đáng chú ý, riêng quý 3/2021 LPB mạnh tay trích lập hơn 271 tỷ đồng chi phí dự phòng rủi ro tín dụng, gấp 2,6 lần cùng kỳ. Vì vậy, trong quý này hoạt động kinh doanh của LPB gần như đi ngang so với cùng kỳ năm trước. Cụ thể, lợi nhuận trước và sau thuế đều chỉ tăng 4%, ghi nhận gần 766 tỷ đồng và gần 612 tỷ đồng.

Tính chung 9 tháng đầu năm 2021, lợi nhuận thuần từ hoạt động kinh doanh của LPB tăng 79%, đạt gần 3.690 tỷ đồng.Tuy nhiên, ngân hàng cũng phải trích hơn 887 tỷ đồng chi phí dự phòng, gấp 2,8 lần so với cùng kỳ và chiếm tới 32% lợi nhuận thuần làm ra.

Kết quả, lợi nhuận trước thuế tại LPB tăng 61% đạt hơn 2.802 tỷ đồng và lợi nhuận sau thuế tăng 60% đạt hơn 2.228 tỷ đồng.

Như vậy, so với kế hoạt 3.200 tỷ đồng lãi trước thuế cho năm 2021, LPB đã thực hiện được 88% sau 9 tháng.

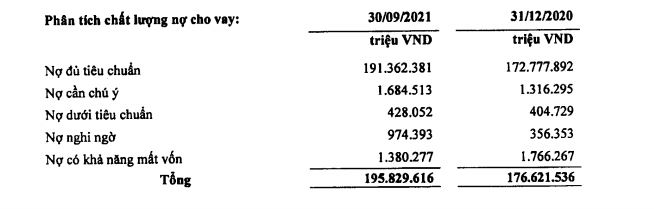

Xét về chất lượng tín dụng tại LPB, tại thời điểm 30/9/2021, nợ xấu tăng 10% so với đầu năm, ghi nhận gần 2.783 tỷ đồng. Trong đó, tăng mạnh nhất là nợ nghi ngờ từ 356 tỷ đồng hồi đầu năm tăng lên hơn 974 tỷ đồng, tương đương tăng 173%. Nợ dưới tiêu chuẩn cũng tăng 6% lên hơn 428 tỷ đồng. Duy nhất nhóm nợ có khả năng mất vốn giảm 22% xuống còn 1.380 tỷ đồng.

Ngoài nợ xấu tăng, nợ cần chú ý tại LPB cũng có dấu hiệu tăng mạnh, ghi nhận hơn 1.584 tỷ đồng, tương đương tăng 28% so với cùng kỳ 2020.

Bên cạnh nợ xấu, khoản lãi dự thu tại LPB cũng đang tăng khá nhanh. Cụ thể, tính đến 30/9/2021, các khoản lãi và phí phải thu tăng nhẹ 6% so với đầu năm, lên gần 6.429 tỷ đồng; các khoản phải thu tăng 30% lên gần 1.085 tỷ đồng. Tuy nhiên, LPB lại không thuyết minh cụ thể về ‘tài sản có khác’ nên các khoản phải thu, các khoản lãi và phí phải thu vẫn là một ẩn số.

Thực tế, chất lượng tín dụng của ngân hàng bắt đầu đi xuống khi lãi dự thu và nợ xấu đồng loạt tăng. Trong 9 tháng qua, ngân hàng này cũng đã phải nâng dự phòng rủi ro lên gấp đôi để đối phó với nợ xấu.

Tính đến cuối quý 3, tổng tài sản LPB tăng 5% so với đầu năm, lên mức gần 254.623 tỷ đồng. Trong đó, tiền mặt giảm mạnh 52% (1.668 tỷ đồng), tiền gửi tại các TDTD khác giảm 21% (10.731 tỷ đồng), cho vay khách hàng 11% (195.829 tỷ đồng)… Về nguồn vốn kinh doanh, tiền gửi khách hàng tăng nhẹ 2% so với đầu năm, ghi nhận 178,842 tỷ đồng, tiền gửi của các TCTD khác tăng 30% (15.690 tỷ đồng)…

Đáng lưu ý, dòng tiền thuần từ hoạt động kinh doanh của LPB đang âm gần 8.495 tỷ đồng; dòng tiền từ hoạt động đầu tư cũng âm hơn 150,4 tỷ đồng. Do đó, dòng tiền thuần trong kỳ tại LPB âm hơn 8.645 tỷ đồng, con số này đã giảm nhẹ so với cùng kỳ 2020 ở mức âm gần 10.305 tỷ đồng.