Ngân hàng báo lãi: Chưa mừng đã lo vì nợ xấu

Các chuyên gia cho rằng, kết quả báo lãi của nhiều ngân hàng trong quý III/2020 chưa thể là tín hiệu mừng khi nợ xấu của hệ thống nhà băng đang tăng mạnh, cảnh bảo nguy cơ rủi ro lớn.

Ngân hàng đồng loạt báo lãi

Báo cáo kết quả kinh doanh quý III/2020 đã mang đến nhiều tín hiệu tích cực khi các ngân hàng đồng loạt báo lãi. Theo đó, ngân hàng quân đội (MB) ghi nhận lợi nhuận trước thuế tăng 10%, đạt 3.015 tỷ đồng. Tại Lienvietpost Bank (LPB), đến hết quý III/2020, lợi nhuận lũy kế của ngân hàng đã vượt kế hoạch cả năm 2020. Cụ thể, lợi nhuận trước thuế 9 tháng đạt hơn 1.740 tỷ đồng, trong khi kế hoạch cả năm là 1.700 tỷ đồng.

VIB cũng ghi nhuận 1.668 tỷ đồng lợi nhuận trước thuế, tăng 30% so với quý II/2020 và tăng 52% so với quý III/2019.

TPBank cũng là ngân hàng đang sắp cán đích với mục tiêu đề ra khi lợi nhuận trước thuế đạt 3.024 tỷ đồng, tăng 25,78% so với cùng kỳ năm trước và tương đương 74,33% kế hoạch cả năm đã được đại hội đồng cổ đông phê duyệt.

Tuy nhiên, đi cùng với kết quả tăng trưởng tốt, con số nợ xấu đã trở thành nỗi lo ngại đối với khối nhà băng. Ngay cả những ngân hàng lớn như Vietcombank, Sacombank, MBBank, ACB… cũng phải đối mặt với tình trạng nợ xấu.

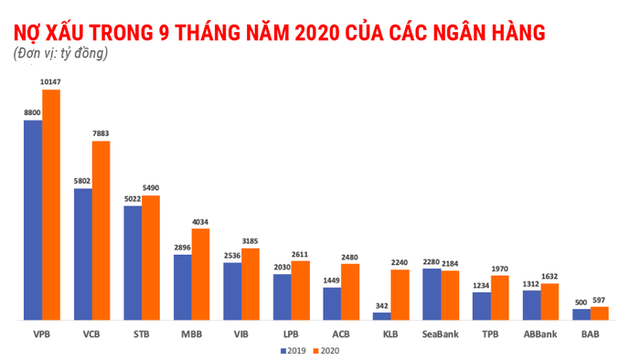

Một thống kê tại 16 ngân hàng đã công bố báo cáo tài chính hợp nhất quý III/2020 cho thấy, nợ xấu nội bảng cuối tháng 9 ở mức hơn 49.600 tỷ đồng, tăng gần 12.000 tỷ so với hồi đầu năm, tương đương tăng 31%. Trong khi đó, 14/16 ngân hàng đều có nợ xấu tăng, với nhiều nhà băng tăng hơn 50% trong 9 tháng. Cụ thể tại Vietcombank, nợ xấu tăng 36% so với đầu năm, đạt gần 7.885 tỷ đồng. Quy mô nợ nhóm 3 (nợ dưới tiêu chuẩn) tăng hơn bốn lần lên 2.923 tỷ đồng; nợ nhóm 4 (nợ nghi ngờ) tăng gấp ba lần. Tỷ lệ nợ xấu trên tổng dư nợ tăng từ 0,79% lên 1,01%.

Tổng nợ xấu của các ngân hàng khác cũng có xu hướng gia tăng như tại MB tăng 39,2%; SaiGonBank tăng 4,3%; VIB tăng 26%...

Nửa mừng, nửa lo?

Theo chuyên gia kinh tế, TS. Nguyễn Trí Hiếu, kết quả kinh doanh của nhiều ngân hàng vẫn ghi nhận khả quan là nhờ cắt giảm chi phí và đa dạng hóa nguồn thu, không quá phụ thuộc vào nghiệp vụ tín dụng.

Trả lời phỏng vấn Reatimes, TS. Cấn Văn Lực, Chuyên gia Kinh tế trưởng của BIDV cho rằng: “Số liệu 9 tháng chưa phản ánh đầy đủ tất cả hoạt động của mảng ngân hàng. Cơ sở của nhận định này đến từ 2 lý do chính. Một là độ trễ. Những lĩnh vực khác của kinh tế bị Covid-19 tác động đến khách hàng, rồi sau đó đến ngân hàng”.

Vị chuyên gia này nhấn mạnh, kết quả kinh doanh báo lãi của ngân hàng chưa phải là tín hiệu tốt bởi nợ xấu đang là bài toán mà các ngân hàng đang phải đối mặt. “Nhiều khả năng nợ xấu sẽ bị tăng lên đến cuối năm. Chắc chắn là hết năm nay, các ngân hàng phải tổ chức đề phòng rủi ro nhiều hơn, đương nhiên lợi nhuận sẽ giảm. Ngân hàng đều giảm mức thu nhập từ 20 - 25%, cho nên phải đến cuối năm 2020 hoặc đầu năm 2021, chúng ta mới rõ được kết quả tài chính và lợi nhuận một cách đầy đủ, chính xác” – TS. Cấn Văn Lực phân tích sâu hơn về nhận định.

Mặt khác, TS. Cấn Văn Lực cũng cho rằng, nguyên nhân lớn nhất dẫn tới nợ xấu của khối nhà băng tăng mạnh đến từ ảnh hưởng của Covid -19 tác động mạnh đến nền kinh tế. “Số lượng doanh nghiệp phải đóng cửa, tạm dừng kinh doanh 9 tháng đầu năm là gần 35.000, tăng 82% so với cùng kỳ. Rõ ràng là doanh nghiệp rất khó khăn dẫn đến nợ xấu bị tăng lên” – ông Lực nói.

Trong khi đó, TS. Lê Xuân Nghĩa, Thành viên Hội đồng tư vấn chính sách tài chính, tiền tệ quốc gia đưa ra nhận định lo ngại, ngân hàng sẽ càng khó khăn trong xử lý khoản nợ xấu khi những tài sản phát mại không thu hồi được mức giá tốt bởi hiện tại giá bất động sản trên thị trường đang trên đà giảm.

Dù kết quả báo lãi nhưng với con số nợ xấu đe doạ, TS. Nguyễn Trí Hiếu đưa ra dự báo, nợ xấu sẽ ăn mòn lợi nhuận của ngân hàng trong quý tới khi các khoản chi phí dự phòng tăng mạnh.

Liên quan đến bài toán giải quyết nợ xấu, TS. Cấn Văn Lực cho biết: “Hiện nay, Ngân hàng Nhà nước đang áp dụng theo cơ chế Thông tư 01 cho phép giữ nguyên nhóm nợ và cơ cấu lại thời hạn trả nợ. Điều này có nghĩa, nhóm nợ không bị nhảy xuống nhóm nợ xấu hơn. Như vậy, việc cơ cấu lại nhóm nợ sẽ không tạo ra cú sốc cho doanh nghiệp cũng như ngân hàng. Qua đó, doanh nghiệp có thể tiếp cận được vốn từ nay về sau. Tuy nhiên, Thông tư 01 có thời hạn nhất định. Khi Thông tư 01 chấm dứt hiệu lực, nhóm nợ xấu có thể tăng mạnh vì lúc này, các khoản nợ xấu không được phép hạch toán nguyên mà phải chuyển xuống nhóm nợ xấu ở mức báo động".

Vị chuyên gia này cũng chia sẻ thêm: "Hiện tại, chúng tôi đang đề xuất với Chính phủ và Ngân hàng Nhà nước nên có lộ trình rõ ràng để không tạo ra cú sốc cho cả doanh nghiệp và ngân hàng".