Quý II, PVI báo lãi giảm 24% so với cùng kỳ, nợ phải trả chiếm 68% tổng tài sản

Tính chung 6 tháng đầu năm lãi của PVI chỉ tăng nhẹ 2% đạt 462 tỷ đồng. Đáng lưu ý, hàng tồn kho tại PVI bất ngờ tăng gấp 11,8 lần so với đầu năm và nợ phải trả chiếm 68% tổng tài sản.

Công ty cổ phần PVI (mã chứng khoán: PVI) vừa công bố báo cáo tài chính hợp nhất quý 2/2021 với kết quả kinh doanh kém khả quan.

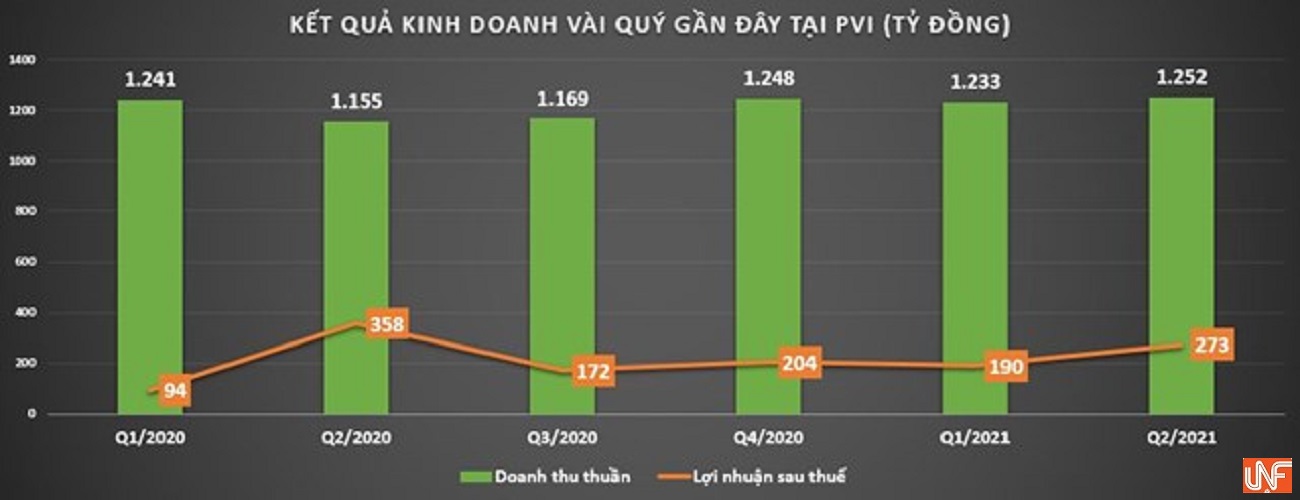

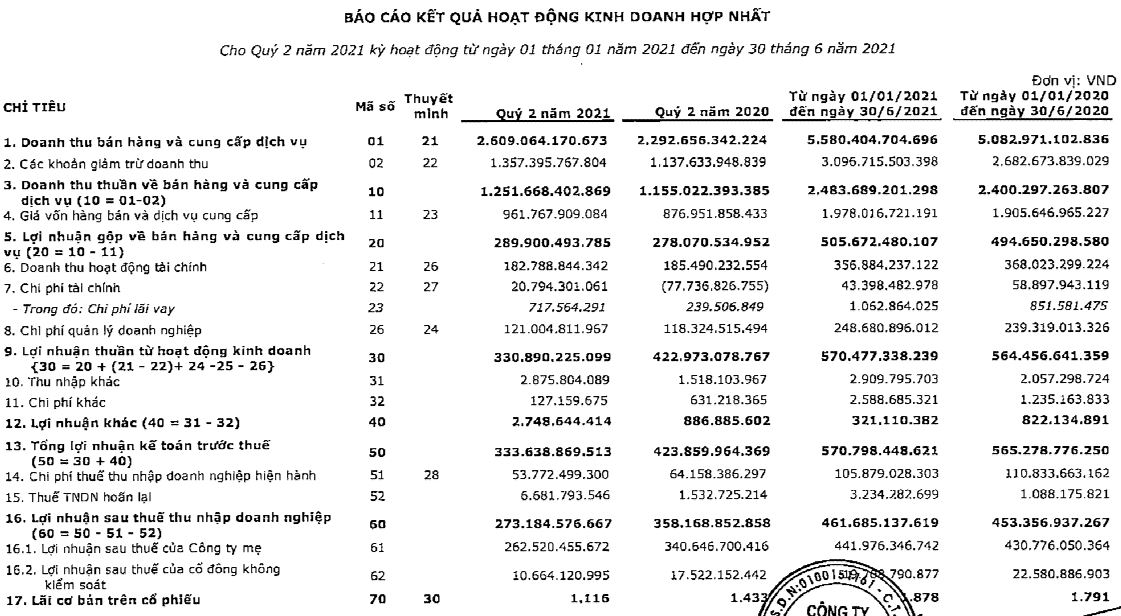

Theo đó, riêng quý 2/2021, doanh thu thuần tại PVI tăng nhẹ 8% so với cùng kỳ, đạt gần 1.252 tỷ đồng trong khi giá vốn hàng bán tăng 10% đạt gần 962 tỷ đồng. Do đó, lợi nhuận gộp tại PVI chỉ tăng nhẹ 4%, đạt gần 290 tỷ đồng.

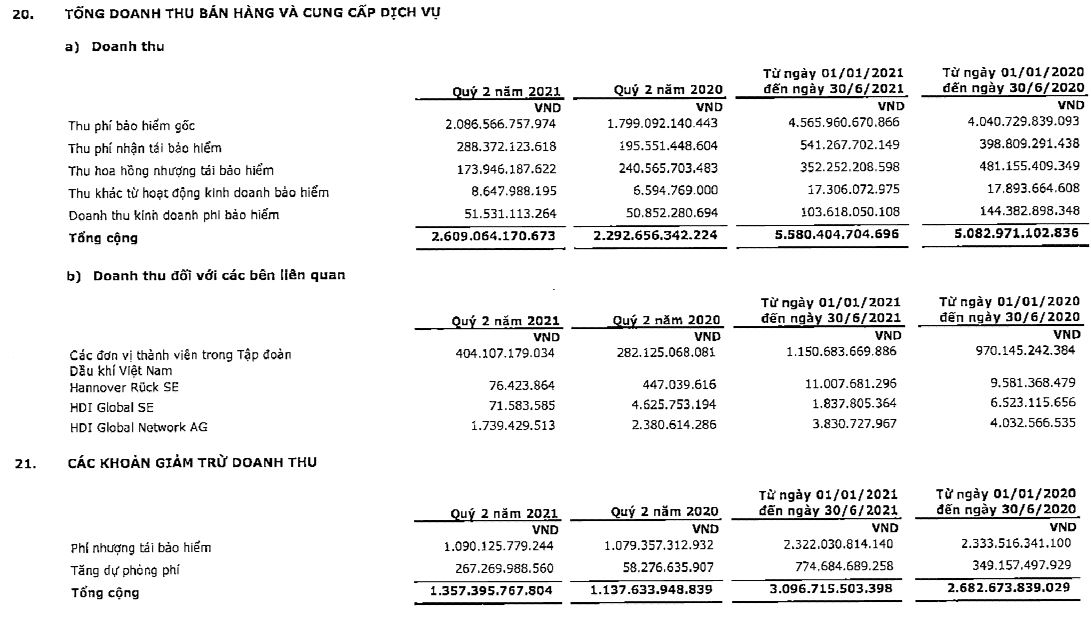

Doanh thu thuần tăng nhẹ do trong kỳ khoản thu hoa hồng nhượng tái bảo hiểm tại PVI giảm 28%, ghi nhận gần 174 tỷ đồng.

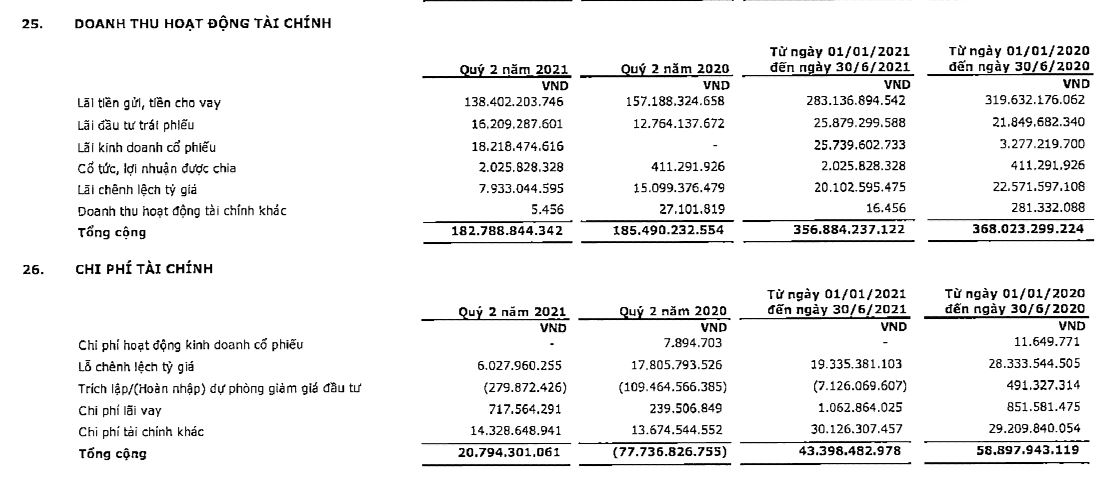

Quý 2/2021, các khoản chi phí tại PVI cũng tăng đáng kể như chi phí tài chính ghi nhận hơn 20,7 tỷ đồng. Trong đó, chi phí lãi vay tăng gấp 3 lần so với cùng kỳ 2020, lên hơn 717 triệu đồng. Ngoài ra, chi phí quản lý doanh nghiệp cũng tăng nhẹ 2% lên 121 tỷ đồng.

Hơn nữa, trong kỳ, doanh thu hoạt động tài chính tại PVI giảm nhẹ so với cùng kỳ, ghi nhận gần 183 tỷ đồng. Doanh thu tài chính giảm chủ yếu do lãi tiền gửi, tiền cho vay giảm 12%, xuống còn hơn 138 tỷ đồng; lãi chênh lệch tỷ giá cũng giảm mạnh 47%, xuống mức gần 8 tỷ đồng.

Kết quả, lợi nhuận sau thuế tại PVI giảm 24% so với cùng kỳ, xuống còn 273 tỷ đồng. Trong đó, lãi sau thuế của công ty mẹ giảm 23%, ghi nhận 262,5 tỷ đồng.

Tính chung 6 tháng đầu năm 2021, doanh thu thuần tại PVI chỉ tăng nhẹ 3% so với cùng kỳ, đạt gần 2.484 tỷ đồng. Lợi nhuận sau thuế tăng nhẹ 2%, ở mức gần 462 tỷ đồng.

Ngoài kết quả kinh doanh, tình hình tài chính tại PVI trong 6 tháng đầu năm 2021 ghi nhận nhiều biến động.

Tính đến ngày 30/6/2021, tổng tài sản tại PVI tăng 8% so với đầu năm, đạt gần 24.066 tỷ đồng.

Giá trị tiền và các khoản tương đương tương tiền tính tới cuối kỳ tăng 43%, lên gần 1.639 tỷ đồng.

Đáng chú ý, hàng tồn kho tại PVI tăng gấp 11,8 lần so với đầu năm, lên hơn 11,4 tỷ đồng. Tuy nhiên, trong phần thuyết minh báo cáo tài chính lại không đề cập cụ thể giá trị hàng tồn kho.

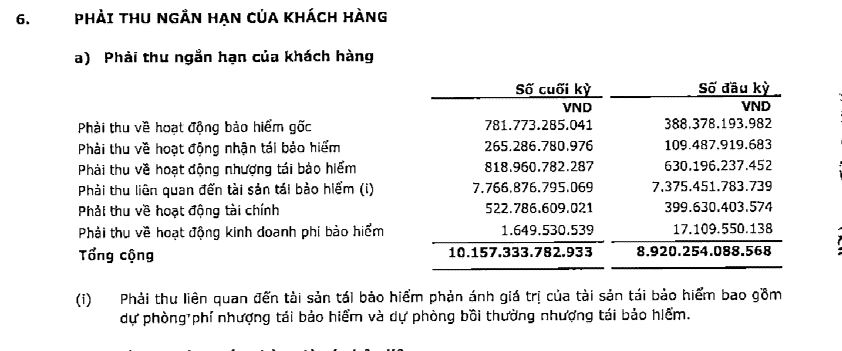

Cũng trong cuối tháng 6/2021, khoản phải thu ngắn hạn của khách hàng tăng 14%, lên hơn 10.157 tỷ đồng. Trong đó, phải thu về hoạt động bảo hiểm gốc gần 782 tỷ đồng, tăng 101% so với đầu năm; phải thu về hoạt động nhận tái bảo hiểm hơn 265 tỷ đồng, tăng 142%; phải thu về hoạt đọng nhượng tái bảo hiểm cũng tăng 30% lên mức gần 819 tỷ đồng.

Tại thời điểm 30/6/2021, PVI ghi nhận khoản nợ phải trả tăng 9% so với đầu năm, lên tới 16.478 tỷ đồng, chiếm 68% tổng tài sản. Trong khi đó, vốn chủ sở hữu tại PVI ở mức 7.587 tỷ đồng, do đó nợ phải trả tại PVI đang gấp 2,1 lần vốn chủ sở hữu.

Việc nợ phải trả tại PVI cao gấp 2,1 lần vốn chủ sở hữu có nghĩa là tài sản của PVI được tài trợ chủ yếu bởi nợ. Về nguyên tắc, hệ số nợ trên vốn chủ sở hữu càng lớn thì doanh nghiệp có thể gặp khó khăn trong việc trả nợ.

Hơn nữa, việc nợ phải trả chiếm trên 50% tổng tài sản đồng nghĩa với việc PVI đang dựa vào nguồn vốn vay để duy trì hoạt động.

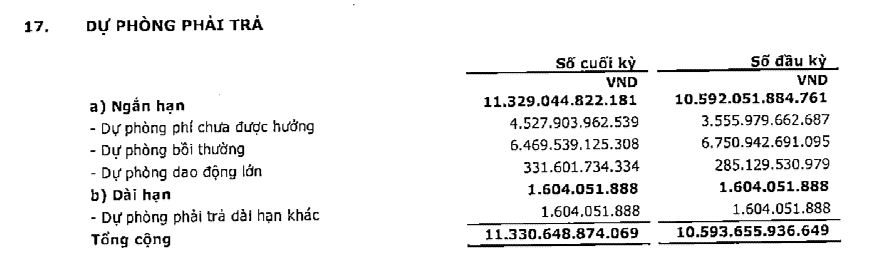

Đáng chú ý, cuối tháng 6/2021, PVI còn có khoản dự phòng phải trả ngắn hạn hơn 11.329 tỷ đồng, tăng gần 737 tỷ đồng so với đầu kỳ, chiếm 47% tổng tài sản.

Ngày 30/7 tới đây, Hội đồng quản trị (HĐQT) PVI đã quyết định triệu tập Đại hội cổ đông bất thường 2021. Một trong những nội dung chính được bàn bạc quyết định tại đại hội cổ đông bất thường này là việc bầu bổ sung thành viên HĐQT và nhân sự Tổng Giám đốc PVI.

Vào cuối tháng 7 tới, nhiệm kỳ của ông Bùi Vạn Thuận, Tổng giám đốc PVI sẽ kết thúc. Để được tái bổ nhiệm, ông Thuận phải được HĐQT PVI phê chuẩn.