Tin ngân hàng nổi bật tuần qua: Nhiều ngân hàng chia cổ tức, tăng trưởng tín dụng cao gấp 2,6 lần huy động vốn

Tuần qua, các tin ngân hàng gây chú ý như: Tăng trưởng tín dụng cao gấp 2,6 lần tăng trưởng huy động vốn; Đã có hướng tăng vốn cho “Big 4” và 15 ngân hàng thương mại; Thêm nhiều ngân hàng sắp chia cổ tức;...

Tăng trưởng tín dụng cao gấp 2,6 lần tăng trưởng huy động vốn

Theo báo cáo của Tổng Cục Thống kê vừa công bố, tính đến thời điểm 20/9, tổng phương tiện thanh toán tăng 2,49% so với cuối năm 2021 và tăng 4,95% so với cùng kỳ năm 2021. Huy động vốn của các tổ chức tín dụng tăng 4,04%, cùng kỳ năm 2021 tăng 4,28%. Tăng trưởng tín dụng của nền kinh tế đạt 10,54%, cùng kỳ năm 2021 tăng 7,17% (gấp 2,6 lần tốc độ tăng trưởng huy động vốn).

Như vậy, sự lệch pha giữa tăng trưởng tín dụng và tăng trưởng huy động vốn ngày càng được mở rộng.

Trong tuần trước, tại họp báo thông tin kết quả hoạt động ngân hàng quý III do Ngân hàng Nhà nước (NHNN) tổ chức, Phó Thống đốc thường trực Đào Minh Tú cho biết NHNN đặt chỉ tiêu tăng trưởng tín dụng 14% năm 2022 có xem xét điều chỉnh khi cần thiết. Tuy nhiên, từ nay đến cuối năm, mục tiêu kiểm soát lạm phát là yêu cầu cao nhất. NHNN đang theo dõi giám sát, đánh giá kịp thời tình hình tăng trưởng tín dụng của các ngân hàng thương mại, không chỉ cho năm 2022 mà còn tạo tiền đề kiểm soát tín dụng một cách hợp lý, phù hợp, hiệu quả cho năm 2023 – được dự báo vẫn còn nhiều khó khăn.

Tín dụng thời gian tới tiếp tục tập trung tín dụng vào sản xuất kinh doanh, lĩnh vực ưu tiên, duy trì mức lãi suất cho vay theo quy định hiện hành đối với các lĩnh vực ưu tiên, tiếp tục kiểm soát tín dụng với các lĩnh vực rủi ro (bất động sản, chứng khoán...).

Đã có hướng tăng vốn cho “Big 4” và 15 ngân hàng thương mại

Cụ thể, về tăng vốn điều lệ đối với các NHTM nhà nước, NHNN cho biết, trong thời gian qua, NHNN đã chỉ đạo 4 NHTM nhà nước triển khai các phương án bổ sung vốn điều lệ để nâng cao năng lực tài chính. Hiện NHNN đang phối hợp các bộ, ngành liên quan xem xét, trình cấp thẩm quyền phê duyệt phương án tăng vốn điều lệ cho Agribank từ nguồn ngân sách nhà nước.

Đối với việc tăng vốn điều lệ của BIDV, Vietcombank, VietinBank, NHNN đã có văn bản đề nghị Bộ Tài chính xem xét, có ý kiến về việc phân phối lợi nhuận năm 2021 để làm cơ sở trình cấp có thẩm quyền xem xét tăng vốn điều lệ cho các ngân hàng này.

Cũng theo NHNN, các NHTM cổ phần về cơ bản đều bám sát phương án được duyệt, tập trung củng cố, chấn chỉnh toàn diện các mặt tài chính, quản trị, xử lý nợ xấu, tăng cường các biện pháp kiểm soát nhằm nâng cao chất lượng tín dụng, hiệu quả kinh doanh và năng lực cạnh tranh, tăng cường tính minh bạch trong hoạt động.

Về tăng vốn đối với các NHTM cổ phần: Năm 2022, NHNN đã có văn bản chấp thuận tăng vốn điều lệ đối với 15 NHTM cổ phần; trong đó, việc tăng vốn điều lệ của các ngân hàng này chủ yếu là từ nguồn vốn chủ sở hữu của ngân hàng (lợi nhuận để lại và các quỹ dự trữ).

Đối với các ngân hàng yếu kém, các ngân hàng mua bắt buộc: Trên cơ sở phê duyệt của cấp có thẩm quyền, NHNN đã và đang chỉ đạo các ngân hàng này khẩn trương hoàn thiện phương án cơ cấu lại, đồng thời tiếp tục phối hợp với các bộ, cơ quan liên quan thực hiện trình tự, thủ tục theo quy định của pháp luật.

Các tổ chức tín dụng phi ngân hàng đang tích cực triển khai phương án cơ cấu lại đã được các cấp có thẩm quyền phê duyệt.

Vietcombank, VietinBank, Agribank, BIDV tăng lãi suất huy động thêm hơn 1%/năm

Sáng 27/9, Vietcombank đã cập nhật biểu lãi suất huy động mới và tăng mạnh 0,8-1,3%/năm ở nhiều kỳ hạn.

Cụ thể, đối với hình thức gửi tại quầy, lãi suất kỳ hạn 1-3 tháng của Vietcombank tăng 1% lên 4,1-4,4%/năm, vẫn còn thấp hơn với với trần quy định (5%/năm). Đối với kỳ hạn 12 tháng, lãi suất tăng 0,8%/năm lên 6,4%/năm. Từ kỳ hạn 24 tháng, lãi suất tăng 1% lên 6,4%/năm.

Đối với hình thức gửi tiết kiệm online, lãi suất kỳ hạn 1 tháng tăng lên 4,6%/năm, kỳ hạn 3 tháng tăng lên 4,9%/năm, cao hơn 1,2-1,3% so với biểu lãi suất cũ. Kỳ hạn 12 tháng, 24 tháng hình thức gửi online có mức lãi suất cao nhất là 6,8%/năm, tăng 1% so với trước đó.

Tương tự, VietinBank cũng vừa cập nhật biểu lãi suất huy động. Theo đó, lãi suất kỳ hạn 1 tháng – dưới 3 tháng của nhà băng này đã tăng thêm 1% lên 4,1%/năm, lãi suất từ 3 tháng – dưới 6 tháng tăng lên 4,4%/năm. Với kỳ từ 12 tháng trở lên, ngân hàng này áp dụng mức lãi suất mới 6,4%/năm, cao hơn 0,8%/năm so với trước.

Ngân hàng Agribank cũng có bước điều chỉnh tương tự, lãi suất kỳ hạn dưới 6 tháng cao nhất là 4,4%/năm, lãi suất kỳ hạn từ 12 tháng trở lên là 6,4%/năm. Ngoài ra, đáng chú ý, Agribank tăng lãi suất tiền gửi không kỳ hạn lên 0,3%/năm trong khi đa số các ngân hàng khác niêm yết 0,1%/năm.

Sau cùng, ngân hàng BIDV tăng mạnh biểu lãi suất huy động tại hầu hết kỳ hạn. Đây là lần thứ hai ngân hàng này tăng lãi suất kể từ kể từ tháng 6

Cụ thể, với các kỳ hạn từ 1 tháng đến dưới 6 tháng, lãi suất huy động tăng thêm 1%/năm so với trước đó, lên ở mức 4,1%/năm và 4,4%/năm. Đối với kỳ hạn 6 tháng và 9 tháng, lãi suất huy động được điều chỉnh tăng 0,7%/năm, lên mức 4,7%/năm và 4,8%/năm. Với kỳ hạn từ 12 tháng trở lên, lãi suất tăng thêm 0,8 điểm % so với trước đó lên 6,4%/năm.

‘Ông lớn’ ngân hàng đại hạ giá khoản nợ khủng

Tin ngân hàng gây chú ý tuần qua là việc BIDV thông báo bán đấu giá khoản nợ của Công ty TNHH Xây dựng Sản xuất Thương mại Tài Nguyên. Đây là lần thứ 4 ngân hàng rao bán khoản nợ này.

Tổng dư nợ tính đến ngày 30/6/2022 là 4.904 tỷ đồng, trong đó dư nợ gốc là hơn 2.506 tỷ đồng, dư nợ lãi là hơn 2.397 tỷ đồng. Giá rao bán khởi điểm cho khoản nợ trong lần này là 4.249 tỷ đồng, giảm 655 tỷ đồng so với lần rao bán đầu tiên vào tháng 7.

Khoản nợ được đảm bảo bởi hợp đồng thế chấp quyền sử dụng đất và tài sản gắn liền với đất hình thành trong tương lai thuộc dự án Kenton, xã Phước Kiển, huyện Nhà Bè, TP HCM được ký giữa công ty với các ngân hàng BIDV, MSB, PVCombank, trong đó BIDV chiếm 58% giá trị tài sản (tương đương 4.545,5 tỷ đồng).

Ngoài ra còn có hợp đồng thế chấp bằng tài sản của bên thứ ba ký giữa Công ty TNHH Xây dựng và Vật liệu Xây dựng Hà Tây, Công ty TNHH Xây dựng Sản xuất Thương mại Tài Nguyên và BIDV – Chi nhánh Sở Giao Dịch 2.

Tuần qua, một trong những tin ngân hàng gây chú ý là thông báo chia cổ tức tại các nhà băng.

Cụ thể, Hội đồng quản trị Ngân hàng TMCP Bưu điện Liên Việt (LienVietPostBank) vừa có Nghị quyết về việc triển khai phương án tăng vốn điều lệ năm 2022.

Cụ thể, ngân hàng dự kiến phát hành cổ phiếu trả cổ tức năm 2021 cho cổ đông hiện hữu với tỷ lệ 15% từ nguồn lợi nhuận sau thuế chưa phân phối năm 2021. Số cổ phiếu phát hành dự kiến là hơn 225,5 triệu cổ phiếu.

Đồng thời ngân hàng sẽ chào bán 300 triệu cổ phiếu cho các cổ đông hiện hữu với tỷ lệ chào bán dự kiến là 16,4% (giá chào bán không thấp hơn 10.000 đồng/cp). Sau khi hoàn tất các đợt phát hành trên, vốn điều lệ của ngân hàng dự kiến đạt hơn 20.291 tỷ đồng.

Thời gian thực hiện trong năm 2022 và 2023 sau khi có chấp thuận của Ngân hàng Nhà nước và Uỷ ban Chứng khoán.

Vốn điều lệ tăng thêm sẽ được sử dụng để cho vay nhằm đáp ứng nhu cầu vay vốn của khách hàng, tăng quy mô vốn hoạt động cho ngân hàng, đầu tư cho việc mở rộng, phát triển hoạt động của ngân hàng.

Ngoài ra, ngân hàng còn kế hoạch chào bán 95,8 triệu cổ phiếu cho nhà đầu tư nước ngoài với tỷ lệ sở hữu nước ngoài sau phát hành tối đa là 9,99%. Phía ngân hàng cho biết sẽ triển khai phương án này vào thời điểm phù hợp.

Tương tự, ngân hàng SHB dự kiến phát hành gần 1 tỷ cổ phiếu, tăng vốn điều lệ lên 36.459 tỷ.

Cụ thể, ngân hàng chào bán 533,3 triệu cổ phiếu cho cổ đông hiện hữu với tỷ lệ thực hiện quyền là 100:20, tức cổ đông sở hữu một cổ phiếu tại ngày chốt danh sách thì có một quyền mua, cứ 100 quyền mua thì được mua thêm 20 cổ phiếu mới. Giá chào bán là 12.500 đồng/cổ phiếu, tương đương giá cổ phiếu SHB chốt phiên 29/9 (12.400 đồng/cp).

Số tiền thu được từ đợt chào bán cổ phiếu cho cổ đông hiện hữu là 6.667 tỷ đồng, được ngân hàng sử dụng cho mục đích mở rộng quy mô cho vay, trong đó 6.257 tỷ đồng dùng cho mục đích mở rộng quy mô cho vay doanh nghiệp và 410 tỷ đồng cho mục đích mở rộng quy mô cho vay cá nhân. Thời gian dự kiến giải ngân vào quý IV/2022 và quý I, II/2023.

Ngoài ra, SHB sẽ phát hành hơn 400 triệu cổ phiếu để chi trả cổ tức năm 2021 cho cổ đông hiện hữu, tương ứng với tỷ lệ cổ tức là 15% (cổ đông sở hữu 100 cổ phiếu sẽ nhận thêm 15 cổ phiếu mới).

Nguồn vốn được sử dụng để phát hành cổ phiếu trả cổ tức là từ nguồn lợi nhuận sau thuế và sau khi trích lập các quỹ đầy đủ theo quy định pháp luật và theo báo cáo tài chính năm 2021.

Bên cạnh đó, ngân hàng dự kiến phát hành 45,1 triệu cổ phiếu theo chương trình lựa chọn cho người lao động (ESOP) với tỷ lệ phát hành dự kiến là 1,69%. Giá chào bán là 10.000 đồng/cổ phiếu.

Số tiền thu được từ đợt phát hành cổ phiếu cho người lao động dự kiến là 451,2 tỷ đồng, được sử dụng cho mục đích mở rộng quy mô cho vay, trong đó 340,2 tỷ đồng được sử dụng cho mục đích mở rộng quy mô cho vay doanh nghiệp và 111 tỷ đồng cho mục đích mở rộng quy mô cho vay cá nhân. Thời gian giải ngân dự kiến vào quý IV/2022 và quý I, II/2023.

Thời gian dự kiến chào bán trong năm 2022. Cổ phiếu phổ thông phát hành cho người lao động sẽ bị hạn chế chuyển nhượng 18 tháng kể từ ngày kết thúc đợt phát hành.

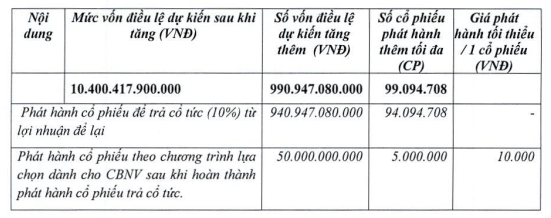

Ngân hàng ABBank cũng vừa thông báo chuẩn bị phương án tăng vốn lên 10.400 tỷ đồng. Cụ thể, ngân hàng dự kiến phát hành hơn 94 triệu cp để chi trả cổ tức tỷ lệ 10%. Nguồn vốn thực hiện từ lợi nhuận sau thuế chưa phân phối, sau khi đã sử dụng một phần để phát hành cổ phiếu thưởng 35% vào ngày 11/02/2022.

Đồng thời, ABBank dự kiến phát hành 5 triệu cp thưởng theo chương trình lựa chọn dành cho CBNV (ESOP) trong quý 4/2022, sau khi hoàn thành phát hành cổ phiếu trả cổ tức.

Theo khảo sát của Ngân hàng Nhà nước (NHNN), 95% đã xây dựng chiến lược chuyển đổi số và các ngân hàng Việt Nam đã tích cực, chủ động trong việc nắm vững công nghệ 4.0, chẳng hạn như là điện toán đám mây, phân tích dữ liệu lớn… để số hoá, nâng cấp hệ thống công nghệ thông tin, cung cấp các sản phẩm, dịch vụ trên hệ thống số.

Tiến trình chuyển đổi số trong ngành ngân hàng diễn ra vô cùng mạnh mẽ. Ông Nguyễn Quốc Hùng, Tổng Thư ký Hiệp hội Ngân hàng cho biết, thời gian qua các ngân hàng tập trung vốn, công nghệ, con người vào chuyển đổi số, tổ chức từ rất sớm và sẵn sàng bỏ ra nguồn lực rất mạnh chi cho chuyển đổi số.

Tổng số tiền ngành ngân hàng bước đầu đã đầu tư lên đến 15.000 tỷ đồng và đã thu được những thành quả rất tích cực. Một số ngân hàng đi đầu trong chuyển đổi số như VPBank, Techcombank, MB, HDBank… đã thu được kết quả rất khích lệ. Đó là CASA lên đến 40-50%, góp phần đưa lợi nhuận của ngân hàng lên rất lớn. “Có những lúc người ta chưa hiểu được rằng tại sao ngân hàng lợi nhuận cao đến thế, nhiều như vậy trong bối cảnh dịch bệnh. Lợi nhuận cao như thế, CASA lên đến 40-50% thì hệ số rất lớn, góp phần nâng tỉ lệ lợi nhuận và người dân cũng được hưởng lợi”, ông Hùng lý giải.

Bên cạnh đó, nhiều ngân hàng cũng ghi nhận tỷ lệ chi phí trên thu nhập (CIR) xuống ngưỡng 30%, tiệm cận tỷ lệ mà nhiều ngân hàng khu vực, quốc tế đang nỗ lực hướng tới.