Triển vọng lợi nhuận vượt đỉnh lịch sử của ngành thép và tôn mạ

Trong 6 tháng đầu năm 2021, bên cạnh động lực tăng trưởng ngành xây dựng nội địa, việc các thị trường lớn của ngành thép như Bắc Mỹ, châu Âu dần gỡ bỏ dãn cách xã hội đã giúp ngành thép Việt Nam hưởng lợi lớn. Sản lượng thép 4 tháng năm 2021 đạt 10.483 triệu tấn (tăng 38.3% So với cùng kỳ năm trước).

Trong 6 tháng đầu năm 2021, bên cạnh động lực tăng trưởng ngành xây dựng nội địa, việc các thị trường lớn của ngành thép như Bắc Mỹ, châu Âu dần gỡ bỏ dãn cách xã hội đã giúp ngành thép Việt Nam hưởng lợi lớn. Sản lượng thép 4 tháng năm 2021 đạt 10.483 triệu tấn (tăng 38.3% so với cùng kỳ năm trước), trong đó theo số liệu Bộ Công Thương sản lượng xuất khẩu đạt 3.822 triệu tấn (tăng 47% So với cùng kỳ năm trước), trị giá 2.67 tỷ USD (tăng 88% So với cùng kỳ năm trước).

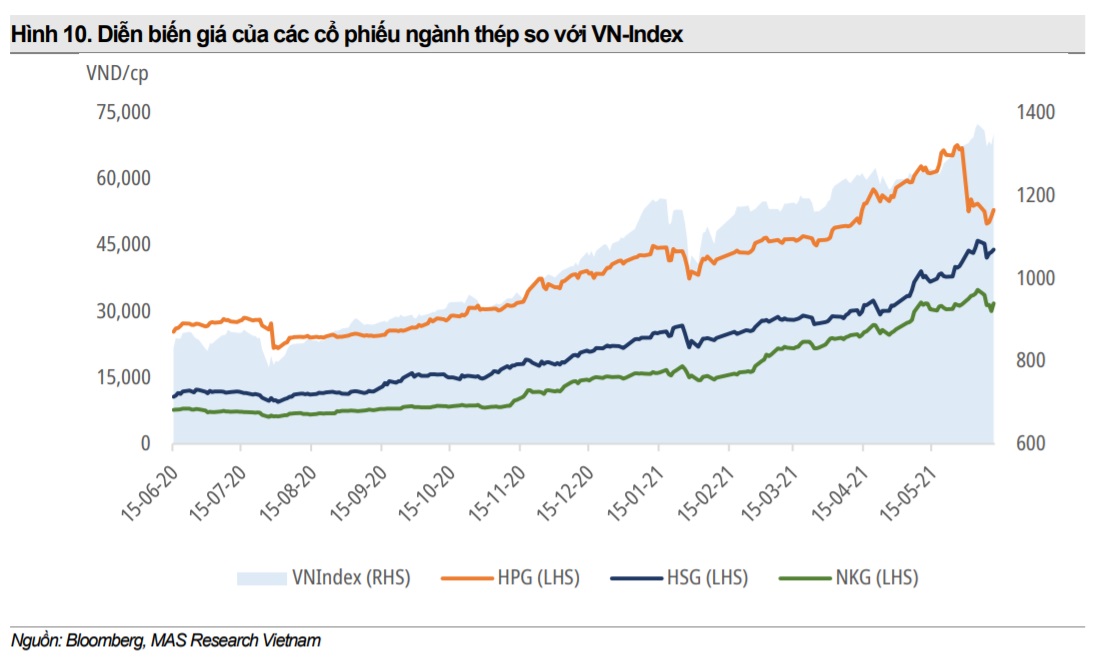

Gần đây Mirae Asset đã đưa ra báo cáo triển vọng nửa cuối năm của ngành thép và tôn mạ, trong đó đáng chú ý với nhiều cổ phiếu ngành đáng cân nhắc đầu tư. Giá các cổ phiếu đầu ngành như HPG, HSG và NKG đều đã ghi nhận mức tăng giá rất mạnh từ đầu năm 2021, lần lượt đạt 76%, 100% và 103% (so với 22.8% của VN-Index trong cùng giai đoạn), giúp cho ngành thép là một trong những ngành có mức sinh lợi lớn nhất trong 5 tháng đầu năm 2021.

Siêu chu kỳ hàng hóa toàn cầu, mọi nguyên liệu đều tăng giá chóng mặt

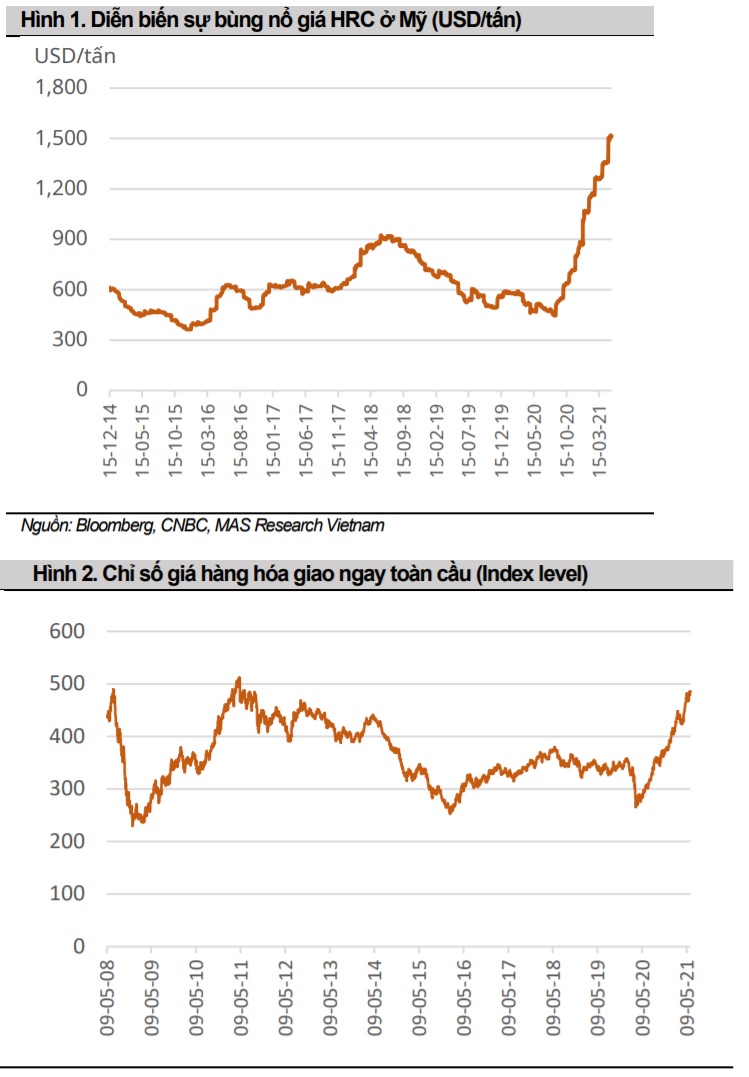

Ngoài yếu tố về cuộc chiến tranh thương mại, sự phục hồi kinh tế thế giới sau năm 2020 trì trệ đã khiến cho toàn bộ các nguyên liệu đều tăng giá một mức đáng kinh ngạc. Trong đó, Bắc Mỹ là nơi dẫn dắt cho sự tăng giá vượt kiểm soát của ngày thép, khi giá HRC giao dịch ở Bắc Mỹ trong tháng 5/2021 đã đạt mức USD1,492/tấn, tăng 233% so với tháng 8/2020, thời điểm xảy ra đỉnh dịch ở Mỹ.

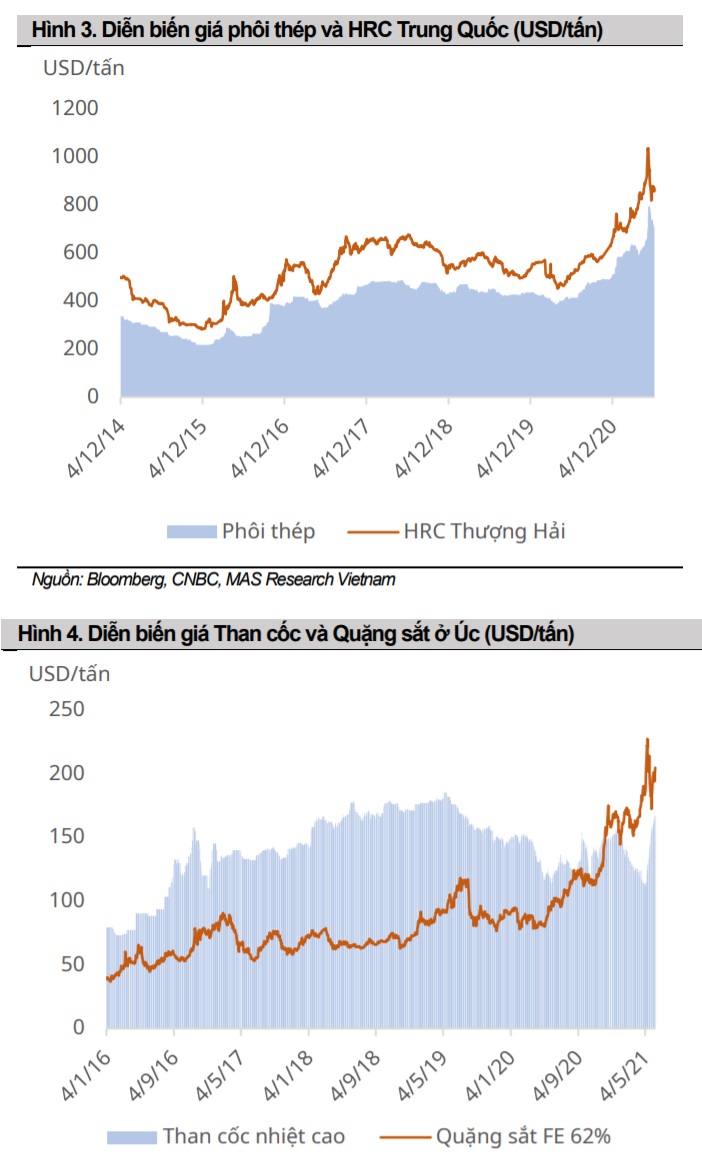

Ngoài ra, các yếu tố về thiếu hụt nguồn cung container và việc Trung Quốc thúc đẩy đầu tư công đã cùng nhau tạo ra mức tăng vượt ngoài dự báo của mọi loại hàng hóa. Theo chỉ số giao dịch hàng hóa toàn cầu, mức điểm giao dịch đã tăng 70% trong vòng một năm lên mức 470 điểm vào tháng 5/2021. Đây là mức điểm số cao nhất trong giai đoạn 2011 – 2021.

Về mặt số liệu, ở giai đoạn siêu chu kỳ này, chỉ số giá hàng hóa giao ngay đã tiệm cận mức cao nhất từ sau khủng hoảng kinh tế năm 2008. Tuy nhiên, ở siêu chu kỳ hàng hóa năm 2021 đã và đang diễn ra ở quy mô lớn hơn, chủ yếu đến từ việc năng lực sảnxuất không kịp mở rộng theo nhu cầu do ảnh hưởng của dịch Covid-19. Ngoài ra, yếu tố dịch bệnh cũng ảnh hưởng tới chuỗi cung ứng, điểm khác biệt nhất so với chu kỳ tăng giá hàng hóa năm 2010 – 2012. Nền giá vận tải tiếp tục leo cao hứa hẹn sẽ tiếp tục đẩy giá hàng hóa tăng cao trong nửa sau năm 2021, qua đó dự kiến chỉ số giá hàng hóa có thể vượt đỉnh lịch sử 501 điểm trong nửa sau 2021.

Trong quý 2 và quý 3, chỉ số giá hàng hóa sẽ tiếp tục tăng cao khi châu Âu và Bắc Mỹ đồng loạt dỡ bỏ dần lệnh dãn cách xã hội nhờ tỷ lệ vaccine dần tiến tới mức 70% dân số trưởng thành, mức đủ tạo nên miễn dịch cộng đồng. Tuy nhiên trong quý 4 năm 2021 cho tới năm 2022, rủi ro giá hàng hóa giảm sẽ xảy ra dựa trên luận điểm các nước sẽ siết dần chính sách tiền tệ để kiềm chế lạm phát, nhiều khả năng xảy ra trong 6 tháng sau, trong bối cảnh giá hàng hóa tăng đột biến.

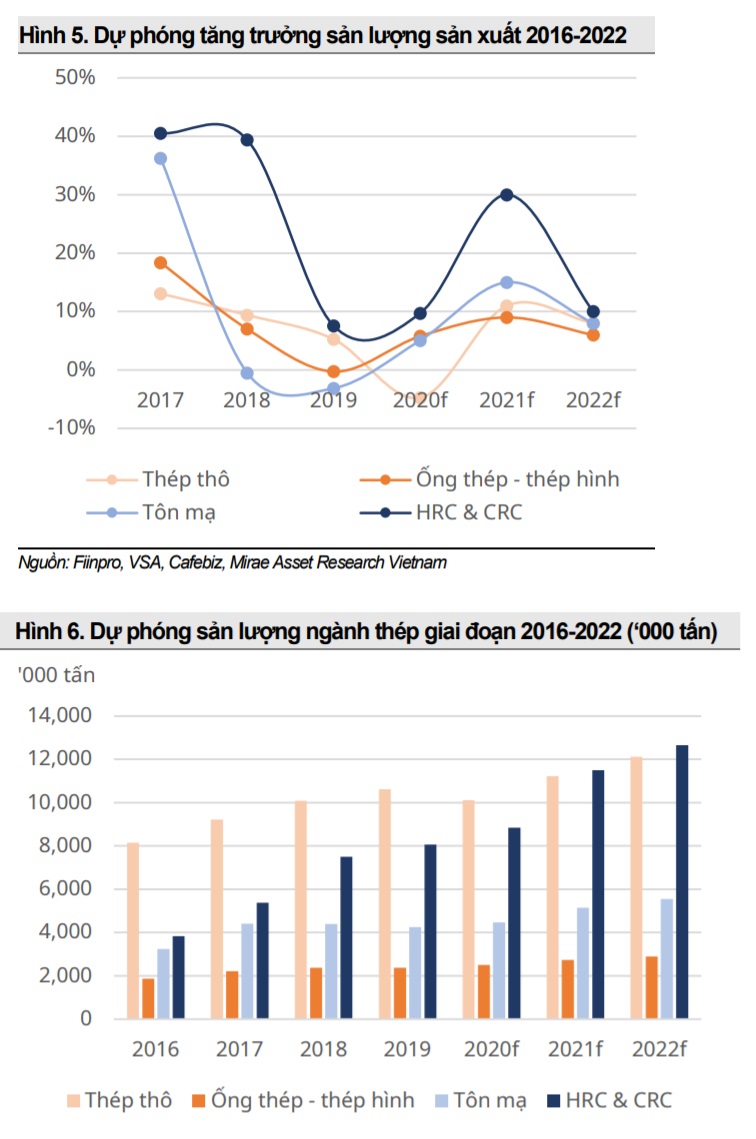

Trong khi đó, thị trường lớn có ảnh hưởng tới giá thép quốc tế là Trung Quốc lại chưa trọn vẹn nỗ lực để hạ giá thép toàn cầu. Vào tháng 3/2021, Bộ Tài chính Trung Quốc thông qua dự thảo Thông cáo 16, với nội dung là giảm 4% hoàn thuế VAT của hầu hết số mặt hàng thép, trong đó nội dung áp dụng cho rất nhiều dòng sản phẩm vốn xuất khẩu chủ lực của thép Trung Quốc như thép HRC, phôi, thép dây... Tỷ suất hoàn thuế VAT của Trung Quốc giảm từ 13% xuống 9% (VAT đầu vào ngành thép Trung Quốc từ 9-13%).

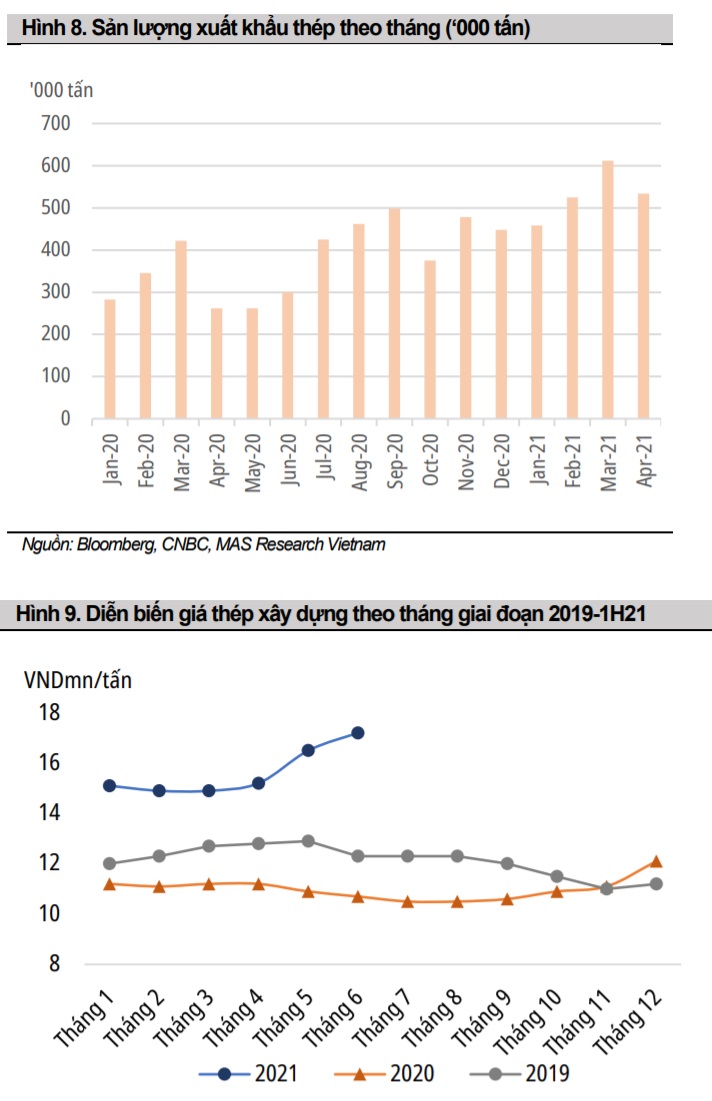

Mirae Assets cho rằng, việc giá phôi Trung Quốc tăng quá nóng đã khiến Trung Quốc phải có hành động điều tiết thị trường bằng cách giảm xuất khẩu. Giá phôi Trung Quốc đã tăng đỉnh điểm lên mức 792 USD/tấn trong tháng 5/2021 (tăng 98% So với cùng kỳ năm trước). Thông tin này đã khiến trong tháng 4 và 5/2021, các nhà xuất khẩu Trung Quốc đã tăng tối đa lượng xuất khẩu và tăng cường nhập khẩu phôi thép từ các nước lân cận để hưởng giá trị chênh lệch, ước tính 7-10%/tấn, qua đó khiến giá than cốc của Úc tăng 42% từ tháng 3 đến tháng 5/2021.

Thông cáo16 giúp giá HRC nội địa Trung Quốc từ sau tháng 5/2021 đã điều chỉnh 15%, về mức quanh 815 USD/tấn. Tuy nhiên, trong bối cảnh giá quặng sắt vẫn duy trì ở mức 190 USD/tấn, cộng thêm nhu cầu từ các nước châu Âu và Bắc Mỹ kỳ vọng sẽ mạnh hơn vào nửa sau 2021, giá thép Trung Quốc nói chung và giá thép thế giới nói riêng được cho rằng vẫn sẽ ở mức cao. Trong đó, giá quặng sắt vẫn duy trì trên mức 160 USD/tấn, cao hơn 70% mức giá quặng trung bình trong 6 tháng năm 2020.

Các nhà khai thác quặng không tăng sản lượng, dự kiến giá quặng tiếp tục ở mức 160 USD/tấn trong nửa sau năm 2021. Trong bối cảnh nền kinh tế toàn cầu hồi phục, nhu cầu về thép tăng mạnh nhưng trong quý 1, nguồn cung của ba tập đoàn khai thác quặng lớn trên thế giới chỉ tăng rất nhẹ, dẫn đến việc giá quặng liên tục bùng nổ. Ước tính sản lượng khai thác mục tiêu năm 2021 của ba nhà khai thác quặng sắt lớn nhất thế giới là Vale, Rio Tinto và BHP Group đạt 905 triệu tấn, không tăng trưởng so với năm 2020.

Dự phóng sản lượng ngành thép Việt Nam năm 2021 tăng 18%, cao gấp 3.5 lần dự phóng tăng trưởng sản lượng thế giới. Sản lượng thép Việt Nam năm 2021 dự kiến tăng trưởng mạnh, đạt 30.6 triệu tấn (tăng 18% So với cùng kỳ năm trước), cao hơn 6% so với dự phóng cũ của chúng tôi. Trong đó, dự phóng tổng sản lượng HRC & CRC Việt Nam năm 2021 đạt 11.5 triệu tấn (tăng 30% So với cùng kỳ năm trước), tăng mạnh nhất trong ngành thép nhờ 3.5 triệu tấn sản lượng HRC mới từ HPG.

Tuy nhiên, ngành thép và tôn mạ cũng đứng trước nhiều rủi ro đặc biêt là rủi ro về giá. Rủi ro về biến động giá quặng sắt đáng lưu tâm. Trong trường hợp giá HRC giảm mạnh ngay trong quý 3, thì các công ty thép sẽ bị ảnh hưởng đầu tiên. Đối với các công ty tôn mạ, ảnh hưởng sẽ đến trễ hơn vào quý 4 nếu giá HRC giảm sâu ngay trong quý 3 năm 2021.

Thứ hai là rủi ro về sự chững lại của thị trường xây dựng nội địa do sự leo thang của giá thép. Theo bảng cân đối liên ngành Tổng cục Thống kê, trong giá trị sản xuất toàn ngành xây dựng thép chiếm khoảng 5% giá trị sản xuất. Tính cả chi phí trung gian, thép chiếm khoảng 6.2% giá trị sản xuất ngành xây dựng, tương đương 1.4% giá trị sản xuất của toàn nền kinh tế năm 2020.

Theo đánh giá của Tổng cục Thống kê, trong trường hợp đầu vào của cả nền kinh tế đã bị tăng giá do ảnh hưởng trực tiếp của giá thép tăng, sẽ khiến chi phí trung gian của nền kinh tế tăng lên, qua đó ảnh hưởng đến giá sản xuất của nền kinh tế ở chu kỳ sản xuất sau, ảnh hưởng này khiến PPI của toàn nền kinh tế tăng khoảng 1.2% và giá thành xây nhà tăng trên 10%. Ngoài ra, giá các vật liệu xây dựng khác như đá xây dựng, cát cũng đã tăng 50% trong năm 2021 (ước tính 1.5 triệu đồng/khối). Siêu chu kỳ tăng giá vật liệu xây dựng, vốn dẫn dắt bởi thép có thể khiến ngành xây dựng năm 2021 tăng trưởng rất nhẹ hoặc trong trường hợp xấu nhất là suy giảm.

Thực tế rất nhiều doanh nghiệp đã quyết định tạm hoãn thi công để chờ quyết định bù trừ giá vật tư, vốn có thể khiến tiến độ chậm hơn từ 6-18 tháng. Qua đó, giá thép xây dựng tăng cao trên 17.2 triệu/tấn sẽ tốt trong ngắn hạn, nhưng về dài hạn sẽ có những ảnh hưởng nhất định nhu cầu trực tiếp của ngành thép.

Cổ phiếu ngành thép vẫn nhiều dư địa tăng trưởng

Trong quý 1, giá HRC trung bình đạt 734 USD/tấn (tăng 15% So với cùng kỳ quý trước/tăng 76% So với cùng kỳ năm trước). Các công ty ngành thép tiếp tục tăng mạnh sản lượng và lợi nhuận nhờ nguồn cầu lớn từ cả thị trường trong nước lẫn xuất khẩu. Trong đó, lợi nhuận ròng trong quý 1/2021 của HSG, NKG và HPG lần lượt tăng trưởng 216%, 668% và 204%.

Giá các cổ phiếu đầu ngành như HPG, HSG và NKG đều đã ghi nhận mức tăng giá rất mạnh từ đầu năm 2021, lần lượt đạt 76%, 100% và 103% (sv. 22.8% của VN-Index trong cùng giai đoạn), tương ứng với dự phóng. Với nền giá HRC duy trì ở mức trên 700 USD/tấn như hiện tại, lợi nhuận ròng của toàn bộ ngành thép trong năm 2021 sẽ khả quan. Qua đó, cổ phiếu ngành thép tiếp tục duy trì khuyến nghị tăng tỷ trọng.

Trong vòng 12 tháng, cổ phiếu ngành thép các nước kiểm soát dịch tốt như Việt Nam, Đài Loan hay Thái Lan đều có mức lợi nhuận vượt trội so với với kỳ vọng. Tăng trưởng giá cổ phiếu ngành thép Việt Nam tính tới giữa tháng 6/2021 đạt 71%, cao thứ nhì khi so sánh với các nước trong khu vực như Thái Lan (đạt 98% Từ đầu năm đến nay), Đài Loan (đạt 36% Từ đầu năm đến nay) hay Hàn Quốc (đạt 50% Từ đầu năm đến nay).

Theo tính toán, ngành thép Việt Nam định giá ở mức PE và EV/EBITDA lần lượt là 10.8x và 6.5x, thấp hơn 16% so với trung bình của ngành thép khu vực châu Á (PE 12.6x; EV/EBITDA 9.1x). Tuy nhiên, tốc độ tăng trưởng sản lượng sản xuất ngành thép Việt Nam năm 2021 dự phóng đạt 18% (sv. 5% toàn cầu), qua đó PE và EV/EBITDA 2021f đạt 8.9x và 5.3x.

So sánh với định giá trung bình ngành thép khu vực châu Á, vốn đang được giao dịch ở mức P/E 12.6x và EV/EBITDA 9.1x, định giá ngành thép Việt Nam trong 2H21 vẫn đang rất hấp dẫn, với mức định giá thấp hơn 20% so với khu vực.