Cho vay bất động sản tại các ngân hàng hiện ra sao?

Tính đến cuối năm 2022, dư nợ tín dụng BĐS đạt khoảng 2,58 triệu tỷ đồng, tăng gần 24,3%. Tỷ lệ nợ xấu lĩnh vực này có chiều hướng nhích dần lên, đến cuối năm 2022 là 1,81%.

Tỷ lệ nợ xấu trong lĩnh vực bất động sản đang tăng

Tại Hội nghị tín dụng bất động sản (BĐS) do Ngân hàng Nhà nước tổ chức tại Hà Nội ngày 8/2, bà Hà Thu Giang, Vụ trưởng Vụ Tín dụng các ngành kinh tế, Ngân hàng Nhà nước cho biết, kể từ năm 2017 tới hết năm 2019 (thời điểm trước khi xảy ra dịch Covid-19), tín dụng đối với lĩnh vực bất động sản tăng trưởng trên 20%/năm; cao hơn mức độ tăng trưởng tín dụng chung của nền kinh tế (từ 13-14%) và giữ tỷ trọng từ 18-19% tổng dư nợ tín dụng nền kinh tế.

Trong đó dư nợ kinh doanh bất động sản tăng 11,5% chiếm tỷ trọng 31,28%; dư nợ tín dụng tiêu dùng/tự sử dụng tăng 31,1% chiếm tỷ trọng 68,72%; dư nợ cho nhu cầu nhà ở chiếm 62,19%, quyền sử dụng đất chiếm 20,66%, khu công nghiệp và khu chế xuất 2,67%, nhà ở nhà hội 0,71%, khác là 13,77%.

Các ngân hàng đang cho vay bất động sản ra sao?

Tính đến cuối năm 2022, dư nợ cho vay kinh doanh BĐS tại Techcombank hơn 108.906 tỷ đồng, tăng 14% so với đầu năm nhưng tỷ trọng lại giảm từ 27,6% xuống mức 15,90% tổng dư nợ cho vay khách hàng.

Hồi cuối tháng 3, Techcombank đã ra văn bản "siết" giải ngân các khoản vay mua BĐS, với lý giải để đảm bảo tuân thủ quy định của Ngân hàng Nhà nước (NHNN) về tỷ lệ tăng trưởng tín dụng.

Ngoài nhà băng có tiếng trong cho vay kinh doanh BĐS nói trên, một vài ngân hàng khác ghi nhận dư nợ cho vay lĩnh vực này tăng mạnh so với đầu năm.

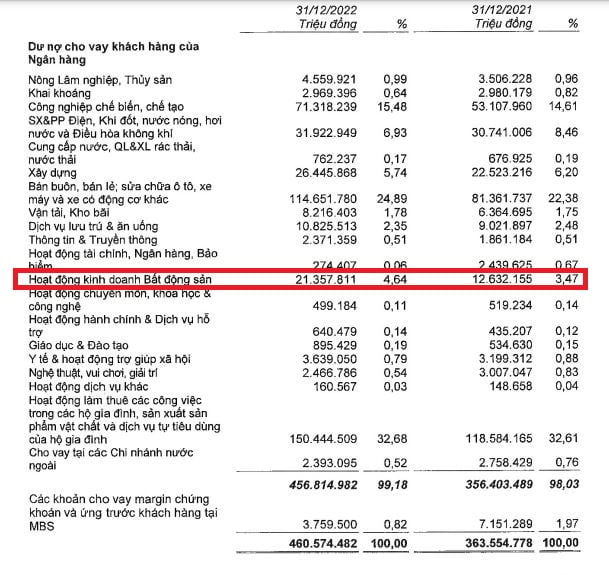

Đầu tiên phải kể tới ngân hàng MB, tính đến 31/12/2022 đã cấp tín dụng khá lớn cho hoạt động kinh doanh bất động sản với gần 21.358 tỷ đồng, tăng tới 69% so với đầu năm, chiếm 4,64% tổng dư nợ cho vay khách hàng ( năm 2021 chiếm 3,47%). VPBank với hơn 67.593 tỷ đồng, tăng 59% nhưng cũng chiếm 15,42% tổng dư nợ cho vay.

Theo khảo sát, phần lớn các ngân hàng đều duy trì tỷ trọng cho vay lĩnh vực Kinh doanh BĐS quanh hoặc dưới ngưỡng 10%.

Tuy nhiên, kinh doanh bất động sản chỉ là một phần trong tổng dư nợ các ngân hàng cho vay với khách hàng có liên quan lĩnh vực bất động sản. Ngoài ra, số này bao gồm cả xây dựng, kinh doanh khách sạn, nhà hàng, khu du lịch, cho vay cá nhân để mua nhà ở, nhận quyền sử dụng đất để xây nhà ở khác…

Nếu tính cả dư nợ các lĩnh vực này, tỷ trọng cho vay liên quan bất động sản tại hầu hết nhà băng khả năng cao đều lớn hơn rất nhiều con số trên báo cáo tài chính.

Liên quan đến tín dụng bất động sản, theo bà Hà Thu Giang có một số vấn đề cần lưu ý như về cơ cấu kỳ hạn dư nợ, nhu cầu tín dụng bất động sản thường là với thời hạn trung và dài hạn (hiện nay khoảng 94% dư nợ có thời gian từ 10 - 25 năm), trong khi đó nguồn vốn huy động của ngân hàng chủ yếu là ngắn hạn với mức lãi suất thay đổi theo thị trường (khoảng 80% là tiền gửi ngắn hạn). Do đó, nếu các TCTD không cân đối được kỳ hạn giữa huy động và cho vay phù hợp, có thể đối mặt với rủi ro thanh khoản.