Cổ phiếu MCH phá đỉnh, định giá có còn rẻ?

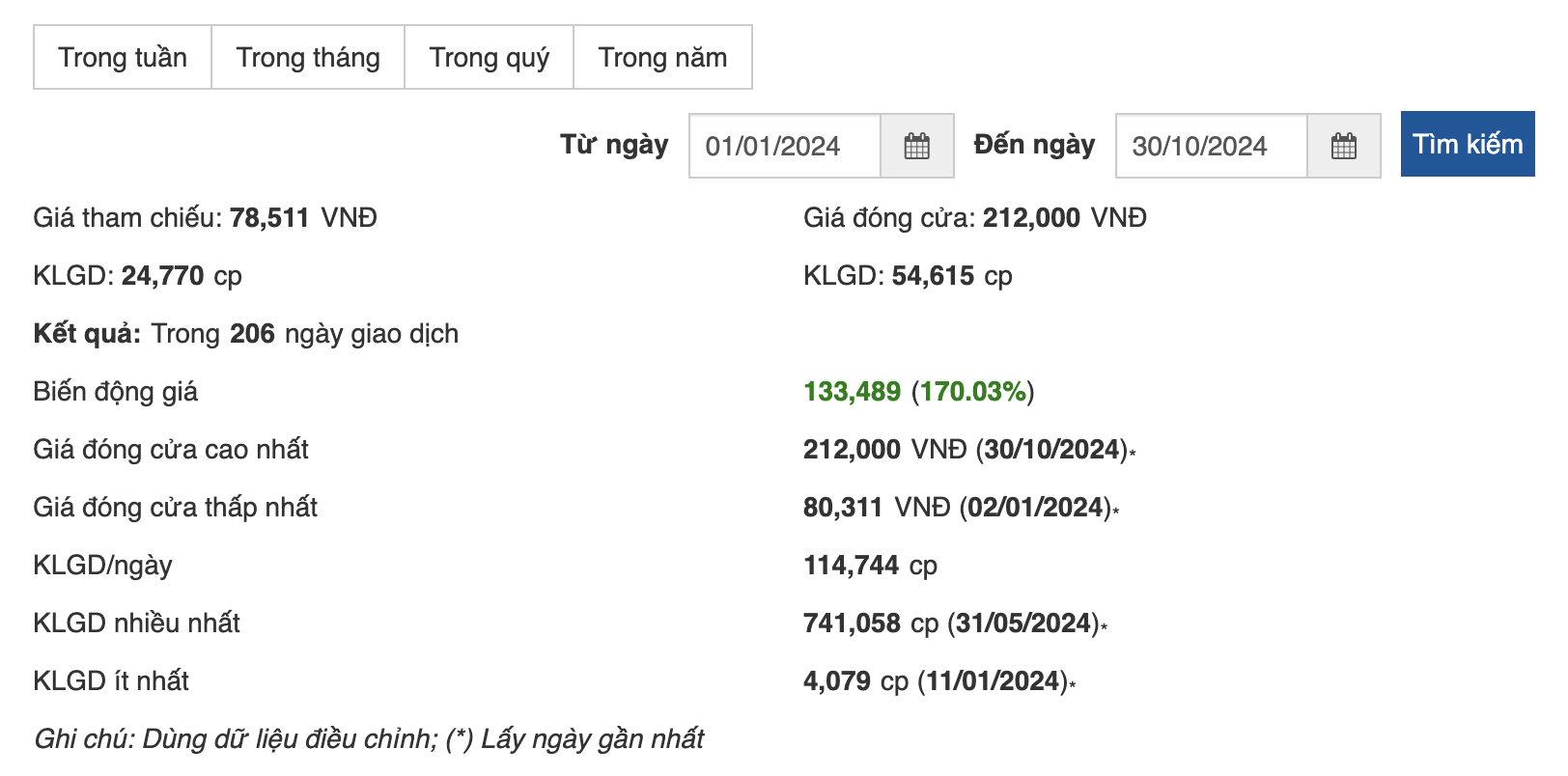

Liên tục đón nhận những thông tin tích cực, từ kết quả kinh doanh đến kế hoạch chuyển sàn, cổ phiếu MCH gây ấn tượng với mức tăng 170% sau chưa tròn 10 tháng. Liệu mã này đã gần chạm tới giá trị thực hay chưa?

Kết thúc phiên giao dịch ngày 30/10/2024, cổ phiếu MCH của Công ty CP Hàng tiêu dùng Masan (Masan Consumer) đóng cửa tại mức 212.000 đồng/cp, tự “xô đổ” kỷ lục chỉ vừa thiết lập 5 ngày trước đó. Vốn hoá thị trường tương ứng đạt 153.623 tỷ đồng, tương đương 6 tỷ USD, cao hơn 37% so với tập đoàn mẹ (gián tiếp) là Công ty CP Tập đoàn Masan (HoSE: MSN).

Nhìn rộng hơn, kể từ đầu năm đến nay, thị giá MCH đã tăng tới 170%. Không thể phủ nhận, kết quả kinh doanh tích cực cùng những câu chuyện hấp dẫn của doanh nghiệp như chiến lược Go Global hay kế hoạch “chuyển nhà” sang HoSE đã tiếp thêm một lượng lớn “sinh khí” cho cổ phiếu MCH.

Tuy nhiên, trong bối cảnh nhiều nhà đầu tư đang “canh mua”, câu hỏi đặt ra là liệu cổ phiếu MCH có còn là một “món hời” như kỳ vọng hay đã gần chạm ngưỡng giá trị thực. Giữa cơn “sóng” chuyển sàn, nơi ẩn chứa cả cơ hội lẫn rủi ro, bức tranh kinh doanh, khả năng duy trì đà tăng trưởng của Masan Consumer là điều mà nhà đầu tư cần cân nhắc và đánh giá kỹ lưỡng.

“Đo” sức mạnh của Masan Consumer

Thành lập từ năm 1996, với xuất phát điểm từ ngành hàng gia vị, đến nay, Masan Consumer đã tham gia vào 8 ngành hàng tiêu dùng chính tại thị trường Việt Nam và nhanh chóng xây dựng được vị thế vững chắc khi có tới hơn 98% hộ gia đình sở hữu ít nhất một sản phẩm của doanh nghiệp này. Masan Consumer là chủ của 5 thương hiệu đình đám, gồm CHIN-SU, Nam Ngư, Omachi, Kokomi và Wake-up, với doanh thu hàng năm dao động trong khoảng 150-250 triệu USD.

Với vị thế của “người dẫn đầu” ngành hàng tiêu dùng tại Việt Nam, doanh nghiệp của tỷ phú Nguyễn Đăng Quang đang đẩy mạnh chiến lược “Go Global” với mục tiêu sở hữu 6 thương hiệu tỷ USD và đạt 10 - 20% doanh thu từ thị trường toàn cầu.

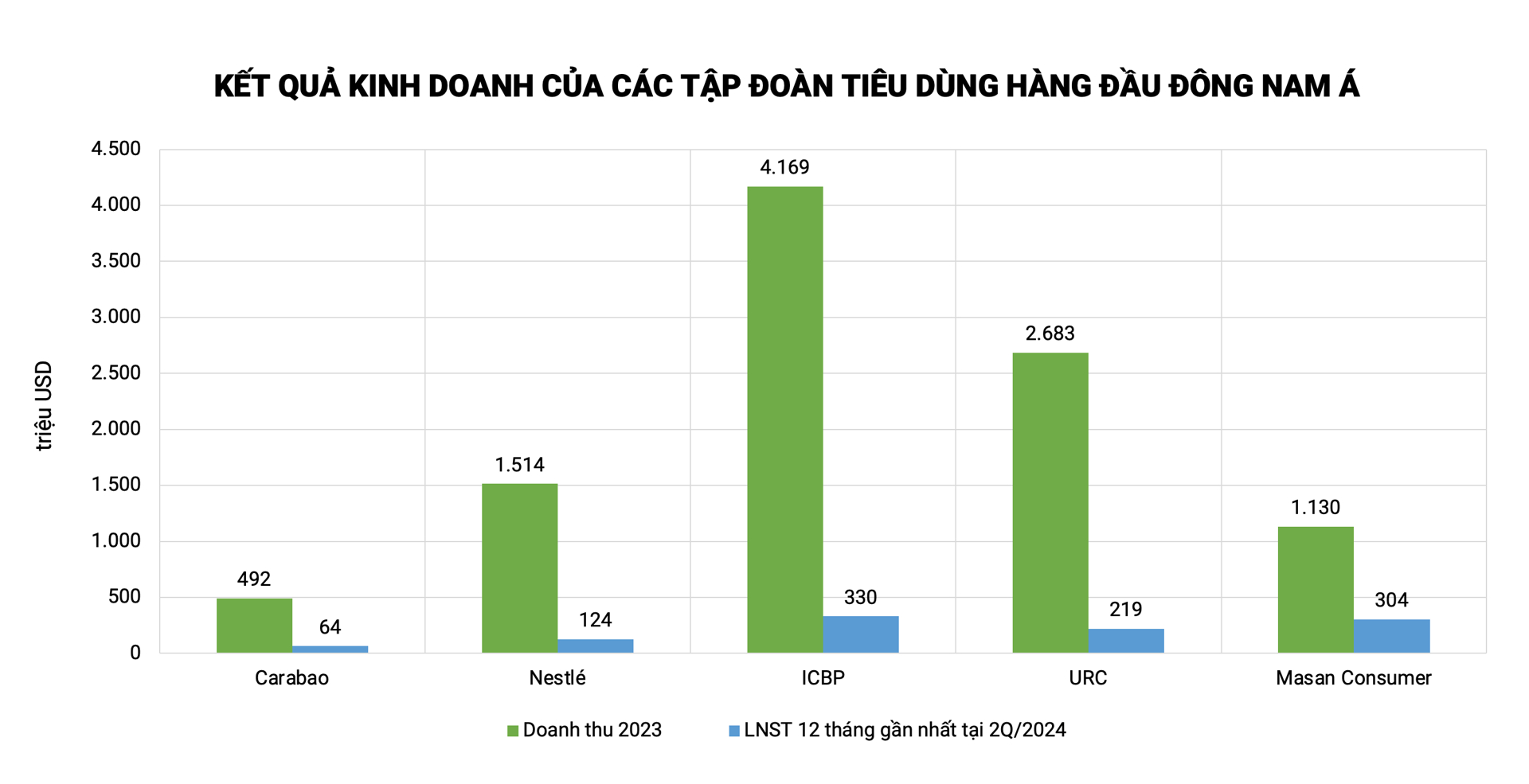

Nếu so sánh với các “ông lớn” trong khu vực Đông Nam Á như Tập đoàn Carabao (Thái Lan), Nestle (Malaysia) Berhad, PT Indofood CBP Sukses Makmur (ICBP, Indonesia) hay Universal Robina Corporation (URC, Philippines), Masan Consumer không hề “lép vế”.

Theo dữ liệu từ Capital IQ, xét lợi nhuận sau thuế 12 tháng gần nhất tại quý II/2024, với việc mang về 304 triệu USD, đại diện Việt Nam chỉ xếp sau ICBP - chủ thương hiệu mỳ Indomie, một trong những nhà sản xuất mì ăn liền lớn nhất thế giới. Con số này thậm chí gấp 4,75 lần thành quả của Carabao và 2,45 lần Nestlé.

Theo báo cáo tài chính mới nhất của Masan Consumer, quý III/2024, doanh nghiệp ghi nhận doanh thu thuần đạt 7.987 tỷ đồng, tăng 10% so với cùng kỳ năm trước và lợi nhuận sau thuế lên tới 2.094 tỷ đồng, tăng 14%. Luỹ kế 9 tháng, doanh thu và lợi nhuận sau thuế của “đại gia” hàng tiêu dùng lần lượt đạt 21.955 tỷ đồng và 5.553 tỷ đồng, tiếp tục duy trì tốc độ tăng trưởng hai chữ số, lần lượt ở mức 11% và 14%.

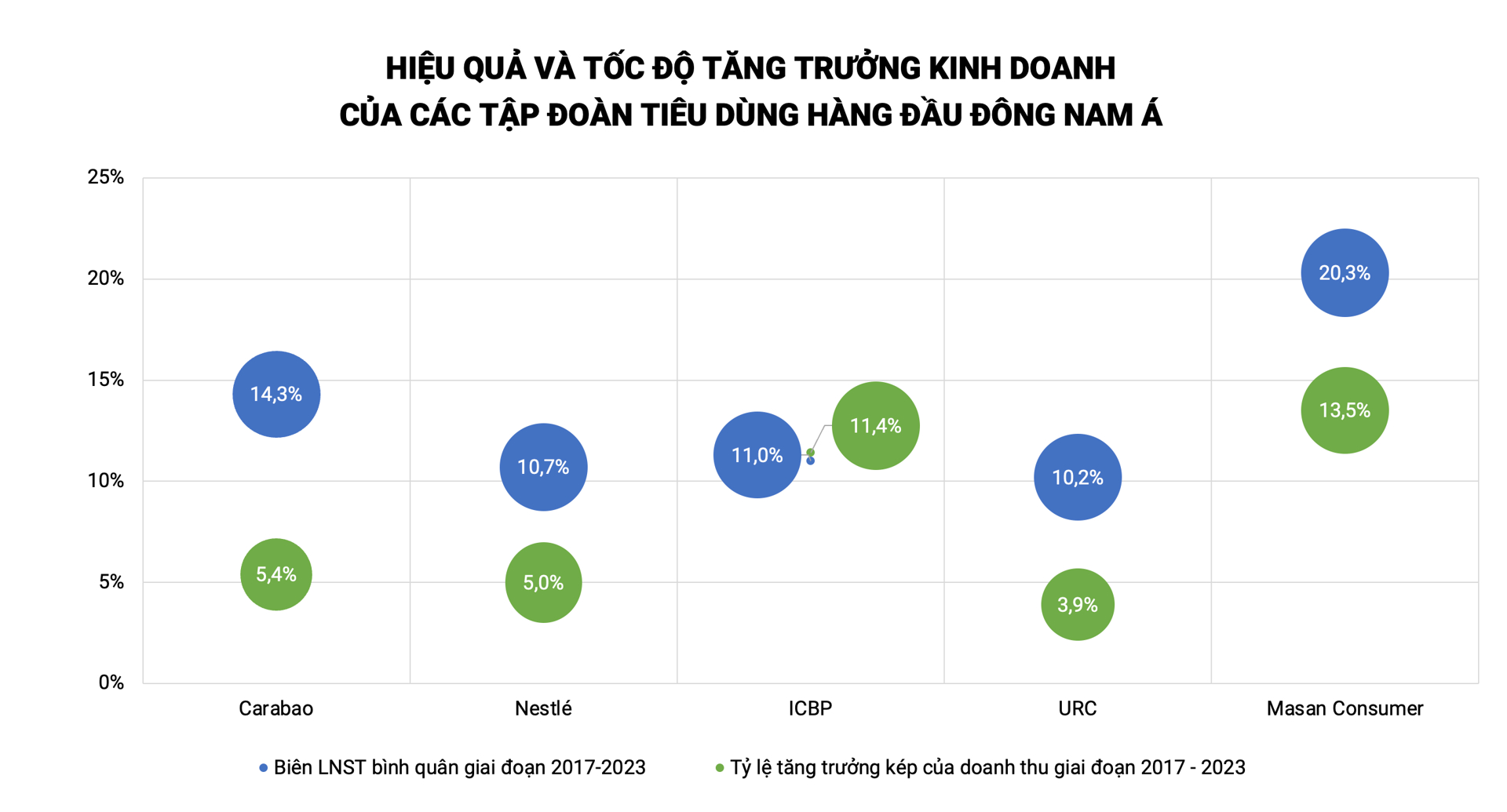

Cần biết, Masan Consumer vốn có lịch sử kinh doanh ổn định với mức tăng trưởng vượt trội đáng kể so với các doanh nghiệp cùng ngành. Báo cáo của HSBC ghi nhận, kể từ năm 2017 đến năm 2023, “gã khổng lồ” tăng trưởng với tốc độ gấp 2,2x tốc độ thị trường chung.

Còn theo dữ liệu của Capital IQ, tỷ lệ tăng trưởng kép của doanh thu giai đoạn 2017-2023 của Masan Consumer đạt 13,5%, cao gần gấp đôi so với mức bình quân 6,4% của các doanh nghiệp đồng hạng trong khu vực Đông Nam Á. Biên lợi nhuận sau thuế bình quân giai đoạn này lên tới 20,3%, hoàn toàn áp đảo so với phần còn lại.

Kết quả nổi bật của Masan Consumer giữa nhóm đồng hạng cho thấy khả năng tận dụng hiệu quả các cơ hội thị trường, năng lực cạnh tranh cũng như khả năng tối ưu chi phí của doanh nghiệp. Trong một báo cáo, SSI Research đánh giá, tốc độ tăng trưởng doanh thu thuần và lợi nhuận ròng của Masan Consumer nổi bật hơn hẳn là nhờ vào chiến lược nghiên cứu và phát triển nội bộ, liên tục đổi mới và nâng cấp sản phẩm, đáp ứng nhu cầu thị trường ổn định và gia tăng thị phần bền vững.

MCH hấp dẫn tới đâu?

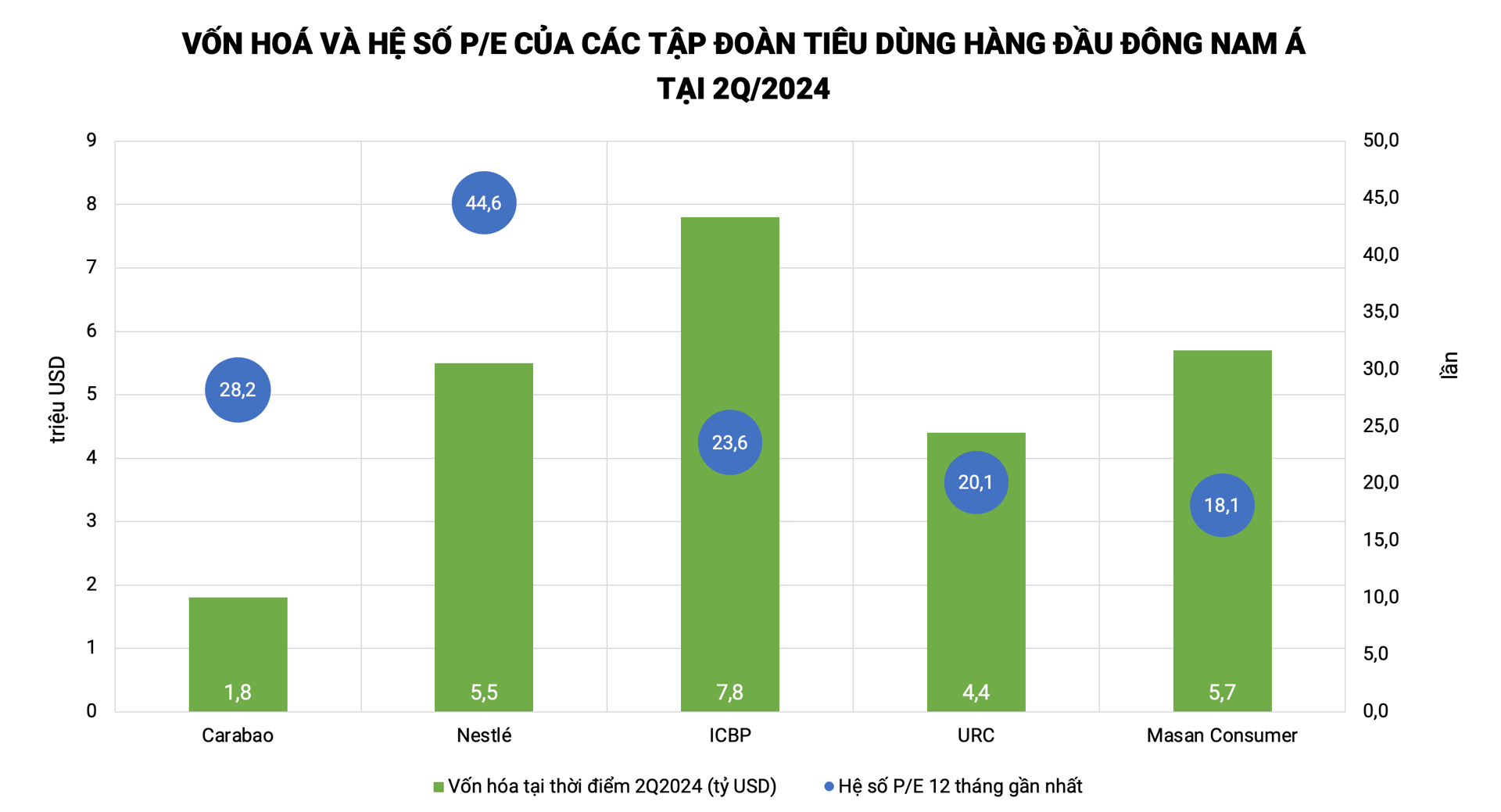

Cũng theo dữ liệu của Capital IQ, kết thúc nửa đầu năm 2024, giá trị vốn hoá thị trường của Masan Consumer đạt 5,7 tỷ USD, chỉ thấp hơn mức vốn hoá 7,8 tỷ USD của ICBP. Tuy nhiên, hệ số P/E 12 tháng gần nhất của đại diện Việt Nam lại ở mức thấp nhất là 18,1 lần. Con số này thấp hơn nhiều so với mức P/E trung bình của 4 tập đoàn tiêu dùng nước ngoài, ghi nhận ở mức 29,1 lần.

Khi so sánh với Nestlé, một doanh nghiệp có quy mô doanh thu và vốn hóa tương đương, Masan Consumer tỏ ra vượt trội hơn hẳn về khả năng kiếm tiền cũng như tốc độ tăng trưởng khi lợi nhuận sau thuế 12 tháng gần nhất, tỷ lệ tăng trưởng kép doanh thu và biên lợi nhuận đều cao gấp đôi. Tuy nhiên, cổ phiếu MCH hiện đang giao dịch thấp hơn tới 2,5 lần so với đối thủ từ Malaysia.

Điều này đồng nghĩa với việc giá trị vốn hoá của Masan Consumer đanag khá “rẻ” so với các doanh nghiệp đồng hạng trong khu vực. Dựa trên dự báo lợi nhuận sau thuế từ SSI Research và HSC, ước tính rơi vào khoảng 8.300 đến 8.500 tỷ đồng, nếu Masan Consumer được định giá với hệ số P/E trong khoảng 29 đến 30 lần - bằng mức trung bình của nhóm đồng hạng - giá trị của “gã khổng lồ” ngành hàng tiêu dùng Việt Nam có thể lên tới 250.000 tỷ đồng, tương đương với 10 tỷ USD.

Trong báo cáo phân tích gần nhất, khi so sánh định giá, triển vọng tăng trưởng và tỷ suất lợi nhuận với các công ty cùng ngành trong nước và khu vực, HSC đánh giá, cổ phiếu MCH không đắt. Đơn vị này chỉ ra rằng, MCH đang giao dịch trong vùng thuận lợi với ROAE cao và P/E thấp.

Theo đó, P/E dự phóng năm 2025 của MCH là 17,5 lần, vẫn thấp hơn 23% so với bình quân của các công ty trong khu vực ở mức 22,7 lần. Mặt khác, mã này vẫn hấp dẫn so với cổ phiếu của các công ty cùng ngành trong nước và khu vực với PEG là 1,77 lần (thấp hơn PEG bình quân trong khu vực ở mức 3,41 lần) và ROAE là 37% (cao hơn bình quân trong khu vực ở mức 26%).

Cũng cần nói thêm, một trong những nguyên nhân khiến cổ phiếu MCH hiện đang được giao dịch ở mức giá khá rẻ là do thị trường chứng khoán Việt Nam vẫn thuộc nhóm cận biên, trong khi Thái Lan, Malaysia và Indonesia từ lâu đã vươn lên thị trường mới nổi. Tuy nhiên, điều này cũng mở ra cơ hội tiềm năng.

Nếu được nâng hạng trong kỳ đánh giá tháng 9/2025 của FTSE Russell như kỳ vọng của phần đông các công ty chứng khoán, thị trường chứng khoán Việt Nam sẽ thu hút dòng vốn đáng kể từ các quỹ ETF. SSI Research ước tính, dòng vốn này có thể lên đến 1,7 tỷ USD, chưa tính đến các quỹ chủ động, mà FTSE Russell ước tính có tổng tài sản gấp 5 lần so với các quỹ ETF. Đây được xem là chất xúc tác tích cực giúp MCH cải thiện chỉ số P/E trong thời gian tới.