HAGL muốn huy động 1.700 tỷ đồng thông qua chào bán 162 triệu cổ phiếu để trả nợ trái phiếu

HAGL sẽ chào bán gần 162 triệu cổ phiếu riêng lẻ cho dưới 100 nhà đầu tư với giá 10.500 đồng/cổ phiếu nhằm huy động gần 1.700 tỷ đồng để đầu tư vào các công ty con và trả nợ trái phiếu.

Mới đây, CTCP Hoàng Anh Gia Lai (HAGL) công bố Nghị quyết của Hội đồng Quản trị thông qua phương án cháo bán gần 162 triệu cổ phiếu riêng lẻ để tăng vốn điều lệ của công ty theo nghị quyết ngày 8/4/2022 của ĐHĐCĐ thường niên năm 2022.

Theo đó, HAGL dự chào bán 162 triệu cổ phiếu riêng lẻ cho dưới 100 nhà đầu tư với giá 10.500 đồng/cổ phiếu (tính theo giá đóng cửa phiên giao dịch ngày 13/6 tại mức 7.620 đồng/cổ phiếu, giá phát hành của HAG cao hơn 37% so với thị giá). Toàn bộ số cổ phiếu từ đợt chào bán sẽ bị hạn chế chuyển nhượng trong vòng 1 năm.

Tổng số tiền dự kiến huy động là gần 1.700 tỷ đồng sẽ bổ sung vốn cho các công ty con và thanh toán một phần nợ gốc trái phiếu. Trong đó, nợ gốc trái phiếu dự kiến chi trả là trái phiếu phát hành ngày 30/12/2016 với số tiền là 500 tỷ đồng.

Được biết trong báo cáo tài chính hợp nhất năm 2021 của HAGL báo vay nợ trái phiếu lên tới 6.137 tỷ đồng, trong đó, vay ngắn hạn là 1.194 tỷ đồng, vay dài hạn là 4.944 tỷ đồng.

Ngoài việc huy động vốn để trả nợ vay trái phiếu, HAGL còn dự kiến bổ sung vốn lưu động cho công ty con là Công ty TNHH Hưng Thắng Lợi Gia Lai (500 tỷ đồng) để hoạt động kinh doanh, bao gồm nhưng không giới hạn hoạt động mua bán vật tư nông nghiệp, trái cây, thức ăn chăn nuôi. Đồng thời, bổ sung vốn gần 700 tỷ đồng cho cho CTCP Chăn nuôi Gia Lai, CTCP Gia súc Lơ Pang để đầu tư các dự án trồng cây ăn trái tại huyện Mang Yang, huyện Chư Sê, huyện Đăk Pơ, huyện Đăk Đoa, huyện Chư Prong (tỉnh Gia Lai).

HAGL cũng nhấn mạnh thứ tự ưu tiên sử dụng vốn, cụ thể tùy theo tổng lượng vốn thực tế huy động được từ đợt chào bán cổ phiếu, hội đồng quản trị sẽ ưu tiên giải ngân vốn cho Công ty TNHH Hưng Thắng Lợi Gia Lai trước, tiếp đến là trả nợ trái phiếu và sau đó mới rót vốn cho các công ty con còn lại. Thời gian thực hiện trong năm 2022, sau khi được UBCKNN chấp thuận.

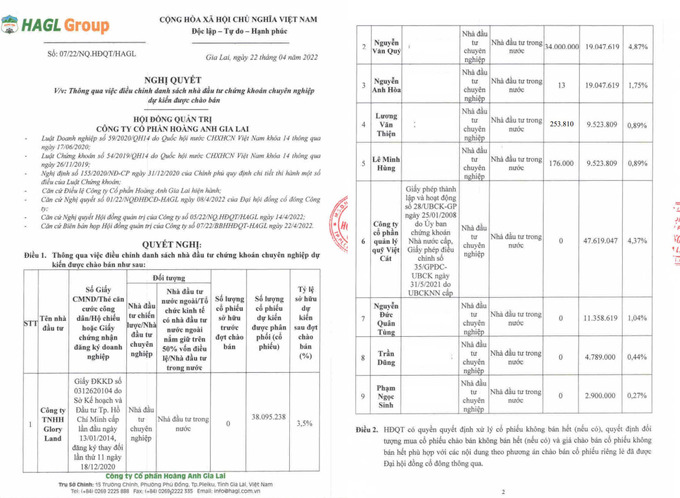

Trước đó, vào hồi tháng 4, HAGL cũng công bố điều chỉnh danh sách nhà đầu tư tham gia đợt chào bán cổ phần riêng lẻ. Theo đó, danh mục nhà đầu tư điều chỉnh tăng lên thành 9 nhà đầu tư so với chỉ 3 nhà đầu tư công bố trước.

Cụ thể, có thêm 6 nhà đầu tư cá nhân mới tham gia đợt chào bán cổ phiếu của HAG gồm ông Nguyễn Văn Quý, Nguyễn Anh Hòa, Lương Văn Thiện, Lê Minh Hùng, Trần Dũng, Phạm Ngọc Sinh.

Trong đó, đáng chú ý có ông Quý hiện đang nắm 34 triệu cổ phiếu HAG. Nhà đầu tư này dự kiến tham gia mua hơn 19 triệu cổ phiếu chào bán, nâng sở hữu lên tiệm cận 5% - tỷ lệ là cổ đông lớn tại doanh nghiệp. 3 nhà đầu tư công bố trước đó chỉ có Việt Cát vẫn giữ nguyên số lượng đăng ký là 47,6 triệu cổ phiếu. Glory Land điều chỉnh lượng mua còn 38 triệu cổ phiếu, thay vì hơn 95 triệu cổ phiếu như trước. Như vậy tổ chức này sẽ không trở thành cổ đông lớn tại HAG với tỷ lệ sau chào bán là 3,5% vốn doanh nghiệp. Ông Nguyễn Đức Quân Tùng giảm dự kiến mua từ 19 triệu xuống 11,4 triệu cổ phiếu, tương đương tỷ lệ sở hữu sẽ còn hơn 1%.