Lỗ nặng, Hưng Thịnh Phát thu về từ trái phiếu hàng nghìn tỷ đồng

Năm 2023, Hưng Thịnh Phát nợ phải trả gần 3.166 tỷ đồng và lỗ gần 1.043 tỷ đồng, thế nhưng thông qua phát hành nhiều lô trái phiếu thu về hàng ngìn tỷ đồng.

Công ty Cổ phần Phát triển Tổng hợp Hưng Thịnh Phát (gọi tắt là Hưng Thịnh Phát) là tiền thân của Công ty TNHH Phát triển Tổng hợp Hưng Thịnh Phát, được thành lập vào ngày 13/10/2021, với số vốn điều lệ là 30 tỷ đồng. Trụ sở công ty này đặt tại số 119 Trương Văn Bang, phường Thạnh Mỹ Lợi, Tp.Thủ Đức, Tp.HCM, do ông Nguyễn Đình Ngọc làm người đại diện kiêm Tổng giám đốc. Ngành nghề chính của doanh nghiệp là kinh doanh bất động sản, quyền sử dụng đất thuộc chủ sở hữu, chủ sở hữu hoặc đi thuê.

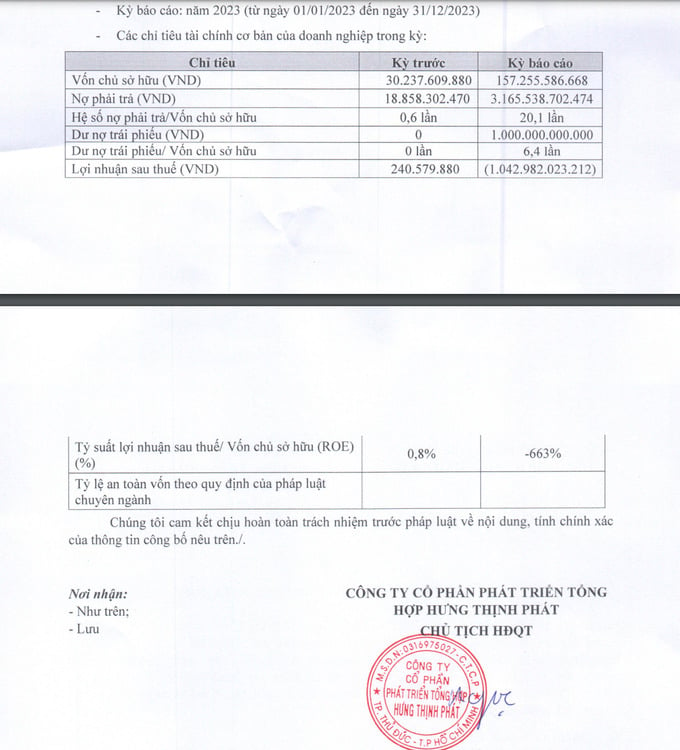

Theo báo cáo tài chính năm 2023 của Hưng Thịnh Phát cho thấy, công ty này có khoản lỗ rất lớn lên đến 1.043 tỷ đồng, trong khi năm 2022 ghi nhận khoản lãi hơn 240 triệu đồng. Đồng thời, vốn chủ sở hữu tăng gấp 5,2 lần lên con số hơn 157 tỷ đồng, cùng với đó nợ phải trả tăng gấp 168 lần lên đến 3.166 tỷ đồng, theo đó hệ số nợ phải trả/vốn chủ sở hữu tăng 20,1 lần trong khi năm 2022 chỉ là 0,6 lần. và dự nợ trái phiếu 1.000 tỷ đồng. Tỷ suất lợi nhuận sau thuế/vốn chủ sở hữu (ROE) từ dương 0.8% chuyển sang âm 663%.

Dù năm 2023, ghi nhận khoản nợ lớn và dù lỗ nặng, thế nhưng Hưng Thịnh Phát lại liên tiếp phát hành nhiều lô trái phiếu thu về hàng nghìn tỷ đồng.

Cụ thể, Hưng Thịnh Phát đã có báo cáo gửi Sở Giao dịch chứng khoán Hà Nội (HNX) việc huy động thành công lô trái phiếu mã HTPCH2428001 với số tiền 412 tỷ đồng.

Theo đó, lô trái phiếu mã HTPCH2428001 đã được phát hành và hoàn tất trong ngày 17/07, với số lượng 4.120 trái phiếu, mệnh giá 100 triệu đồng/trái phiếu, với kỳ hạn 48 tháng, đáo hạn vào 17/07/2028. Lãi suất 12%/năm cho 2 kỳ đầu tiên, các kỳ tiếp theo là 12% cộng với lãi suất áp dụng cho các kỳ tính lãi tiếp theo là 4.5%/năm và lãi suất tham chiếu tại ngày xác định kỳ lãi suất.

Lô trái phiếu mã HTPCH2428001 được bảo đảm bằng bảo lãnh thanh toán của Ngân hàng TMCP Phát triển Tp.HCM (gọi tắt là HDBank, Mã chứng khoán: HDB).

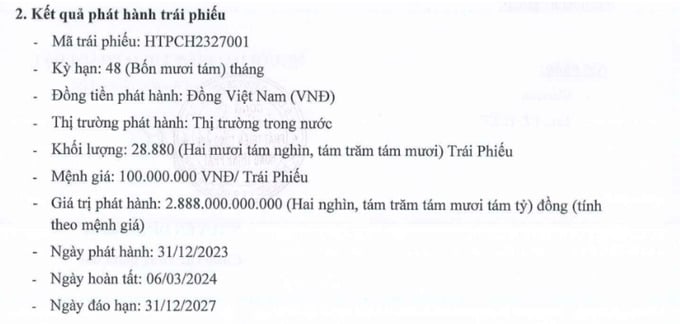

Trước đó, ngày 31/12/2023, Hưng Thịnh Phát đã phát hành lô trái phiếu mã HTPCH2327001 gồm 28.880 trái phiếu. Mỗi trái phiếu có mệnh giá là 100 triệu đồng, tương ứng giá trị phát hành là 2.888 tỷ đồng và hoàn tất phát hành vào 12/03/2024, kỳ hạn của lô trái phiếu này là 48 tháng, đáo hạn vào 31/12/2027. Lãi suất 12%/năm cho 2 kỳ đầu tiên, các kỳ tiếp theo là 12% cộng với lãi suất áp dụng cho các kỳ tính lãi tiếp theo là 4.5%/năm và lãi suất tham chiếu tại ngày xác định kỳ lãi suất.

Lô trái phiếu mã HTPCH2327001 cũng được bảo đảm bằng bảo lãnh thanh toán của Ngân hàng TMCP Phát triển Tp.HCM

Có thể thấy rằng, dù đang gánh khoảng nợ khổng lồ và lợi nhuận âm, thế nhưng thông qua việc phát hành trái phiếu được hoàn tất từ đầu năm đến nay thì Hưng Thịnh Phát đã thu về tổng cộng 3.300 tỷ đồng.