Nợ tiềm ẩn tại ngân hàng TPBank tăng mạnh: Có đáng lo?

Tại TPBank, việc tổng tài sản, dư nợ tín dụng tăng và cả tỷ lệ nợ xấu giảm nhẹ vẫn chưa thực sự hiệu quả và tiềm ẩn nhiều rủi ro khi tổng nợ xấu vẫn tăng, đặc biệt là khoản nợ ngoại bảng tiềm ẩn tại TPBank gần 205.000 tỷ đồng, cao gấp 1,5 lần tổng dư nợ khách hàng.

Ngân hàng TMCP Tiên Phong (TPBank, HOSE: TPB) vừa công bố BCTC quý 2/2021 đã soát xét, con số đáng chú ý nhất chính là khoản nợ tiềm ẩn nằm ngoài bảng cân đối kế toán tại nhà băng này.

Cụ thể, 6 tháng đầu năm, ngân hàng có lợi nhuận sau thuế hơn 2.405 tỷ đồng, tăng 48% so với cùng kỳ. Tuy nhiên, một yếu tố đặc biệt khác cần phân tích kỹ khi đánh giá lợi nhuận, hiệu quả hoạt động của ngân hàng là chất lượng tín dụng.

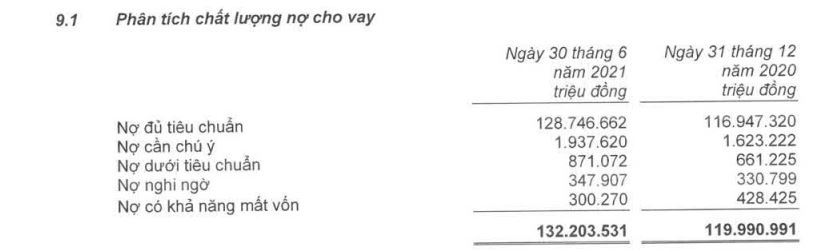

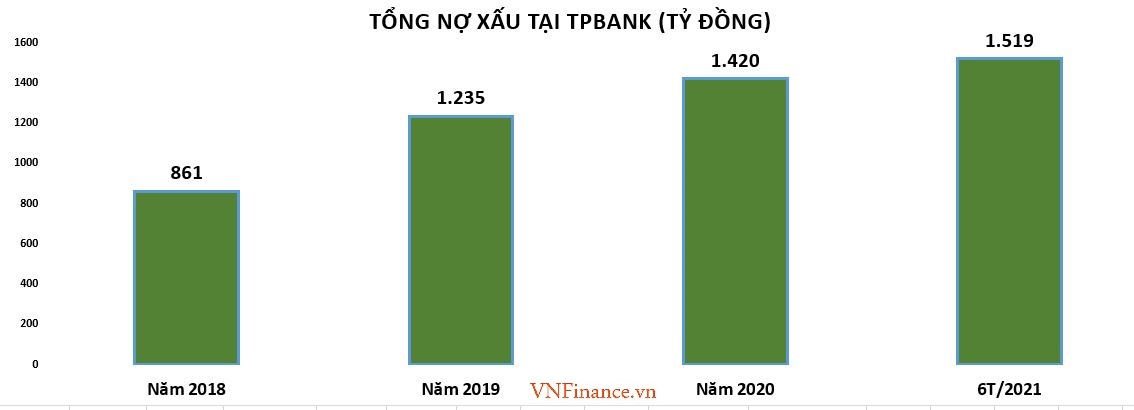

Tính đến ngày 30/06/2021, tổng nợ xấu của TPBank tăng 7% so với đầu năm, lên mức 1.519 tỷ đồng. Trong cơ cấu nợ của TPBank, nợ có khả năng mất vốn (nợ nhóm 5) giảm 30% về mức 300 tỷ đồng. Nợ nghi ngờ lại tăng nhẹ 5% lên gần 348 tỷ đồng. Đáng chú ý, nợ dưới tiêu chuẩn (nợ nhóm 3) lại tăng 32%, lên hơn 871 tỷ đồng.

Nợ nhóm 3 và 4 tăng nhanh có thể xuất phát từ việc các khách hàng gặp khó khăn do dịch Covid-19 đã bắt đầu tăng lên. Kết quả, tỷ lệ nợ xấu trên dư nợ vay giảm nhẹ từ 1,18% hồi đầu năm xuống còn 1,15%.

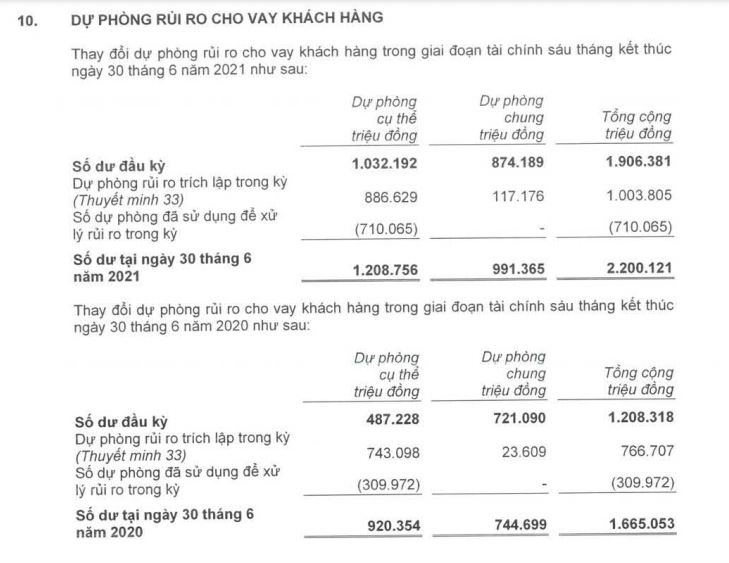

Về dự phòng rủi ro cho khách hàng, tại thời điểm 30/6/2021, TPBank có trích lập 2.200 tỷ đồng, tăng 32% so với cùng kỳ 2020 và tăng 15% so với đầu năm 2021. Trong đó, đáng chú ý, dự phòng cụ thể đạt 1.209 tỷ đồng, tăng 31% so với cùng kỳ 2020.

Con số này phản ánh, TPBank đã trích lập dự phòng rủi ro cụ thể tương đối lớn. Nhưng trong kỳ, ngân hàng cũng đã dùng hơn 710 tỷ đồng từ nguồn dự phòng để mạnh tay xử lý nợ xấu, tăng hoàn nhập và cải thiện lợi nhuận.

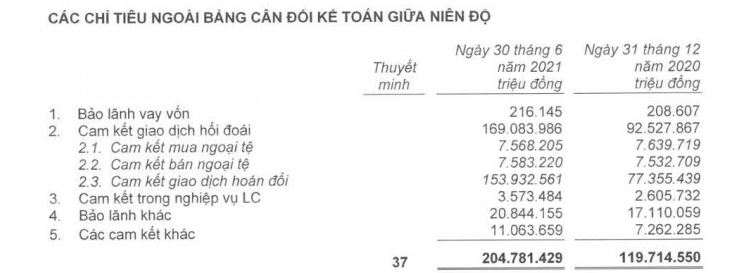

Dù lợi nhuận tăng, tổng tài sản tăng, dư nợ tín dụng và huy động vốn đều tăng, song chỉ tiêu ngoại bảng vẫn cho thấy, TPBank còn gần 205.000 tỷ đồng nghĩa vụ nợ tiềm ẩn, tăng vọt 71% so với đầu năm, tăng mạnh hơn cả lợi nhuận. Đáng chú ý hơn cả là nghĩa vụ nợ tiềm ẩn của TPBank còn lớn gấp 1,5 lần tổng dư nợ khách hàng (132.000 tỷ đồng).

Cụ thể, tiểu mục cam kết giao dịch hối đoái ghi nhận 169.083 tỷ đồng, tăng vọt 82% so với thời điểm năm 31/12/2020; mục Bảo lãnh khác cũng tăng 22% lên 20.844 tỷ đồng;...

Nghĩa vụ nợ tiềm ẩn không được phản ánh trực tiếp trong bảng cân đối kế toán mà chỉ được ghi nhận ngoại bảng.

Các khoản nợ này được phát sinh khi ngân hàng và khách hàng ký các cam kết tín dụng, hạn mức thấu chi chưa sử dụng hoặc thư tín dụng... Dù nằm ở ngoại bảng và chưa được coi là nợ xấu, nhưng trong bối cảnh dịch Covid-19 bùng phát, doanh nghiệp khó khăn sẽ có thể trở thành các khoản nợ tiềm ẩn nhiều rủi ro.

Do đó, ít nhiều phản ánh việc lợi nhuận, tổng tài sản hay dư nợ tín dụng của TPBank tăng vẫn chưa thực sự hiệu quả và tiềm ẩn nhiều rủi ro khi tổng nợ xấu vẫn tăng, đặc biệt là các khoản nợ tiềm ẩn nằm ngoài bảng cân đối kế toán.