Nợ xấu ngân hàng MSB giảm, hơn 131.000 tỷ đồng bất động sản thế chấp

Tính đến hết quý 3/2022, ngân hàng MSB đang cho vay lĩnh vực bất động sản hơn 21.000 tỷ đồng và có hơn 131.000 tỷ đồng bất động sản đang thế chấp. Đặc biệt, nợ xấu ngân hàng đã giảm 5% nhưng nợ cần chú ý lại tăng tới 80%.

Tính đến hết quý 3/2022, ngân hàng MSB đang cho vay lĩnh vực bất động sản hơn 21.000 tỷ đồng và có hơn 131.000 tỷ đồng bất động sản đang thế chấp. Đặc biệt, nợ xấu ngân hàng đã giảm 5% nhưng nợ cần chú ý lại tăng tới 80%.

Theo báo cáo tài chính hợp nhất quý 3/2022 của Ngân hàng Thương mại Cổ phần Hàng hải Việt Nam (MSB), tính đến hết quý 3/2022, ngoài cho vay cá nhân hơn 33.132 tỷ đồng, chiếm tới 29,5% dư nợ cho vay thì ngân hàng MSB còn đang cho vay nhiều nhất ở lĩnh vực xây dựng với hơn 10.936 tỷ đồng (chiếm 9,75% dư nợ). Bên cạnh đó, MSB cho vay gần 10.627 tỷ đồng lĩnh vực kinh doanh bất động sản và cơ sở hạ tầng (chiếm 9,46% dư nợ). Như vậy, MSB đang cho vay lĩnh vực bất động sản (bao gồm xây dựng, kinh doanh bất động sản và cơ sở hạ tầng) hơn 21.563 tỷ đồng, chiếm 19% dư nợ.

Thực tế, từ đầu năm 2021, Ngân hàng Nhà nước (NHNN) đã chỉ đạo các tổ chức tín dụng kiểm soát chặt chẽ tín dụng đối với lĩnh vực tiềm ẩn rủi ro như như bất động sản chứng khoán…

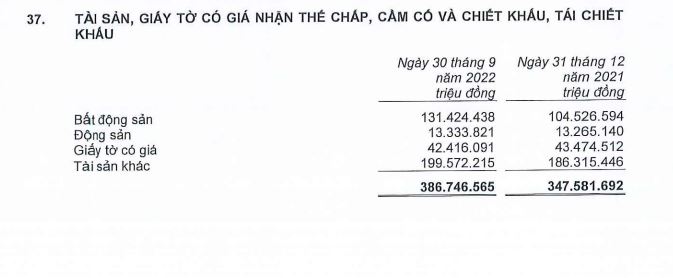

Ở một khía cạnh có liên quan, bất động sản thế chấp tại ngân hàng MSB tính đến 30/9/2022 tăng 26% so với đầu năm, ghi nhận hơn 131.424 tỷ đồng, chiếm 34% tổng tài sản thế chấp. Kéo theo tỷ lệ bất động sản thế chấp/dư nợ cho vay khách hàng của MSB ở mức 117%, tương ứng cứ mỗi đồng cho vay được đảm bảo bởi 1,17 đồng bất động sản thế chấp.

Nguyên nhân chính khiến tốc độ tăng trưởng lợi nhuận ngân hàng chậm lại là lãi suất huy động tăng đẩy chi phí huy động vốn cao hơn, khiến biên lãi thuần (NIM) sụt giảm. Bên cạnh đó, tốc độ tăng lợi nhuận ngân hàng còn chậm lại do phải tăng trích lập dự phòng rủi ro để đối mặt với tình trạng nợ xấu gia tăng trong quý IV/2022 và cả năm 2023.

Cũng theo SSI, diễn biến bất lợi của thị trường trái phiếu doanh nghiệp và thị trường bất động sản không chỉ ảnh hưởng đến lợi nhuận ngân hàng, mà còn đe dọa nợ xấu có nguy cơ tăng, nhất là các ngân hàng đã mạnh tay đầu tư trái phiếu, cũng như cho vay bất động sản.

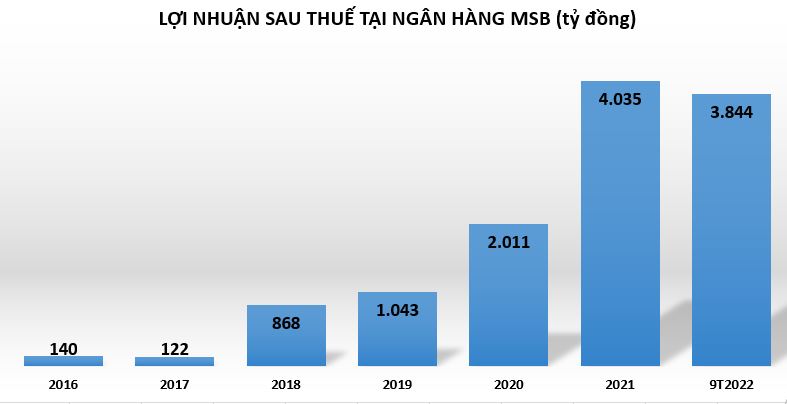

Kết quả kinh doanh tại MSB 9 tháng đầu năm 2022 tương đối khả quan khi lợi nhuận sau thuế tăng 17% so với cùng kỳ, đạt gần 3.844 tỷ đồng.

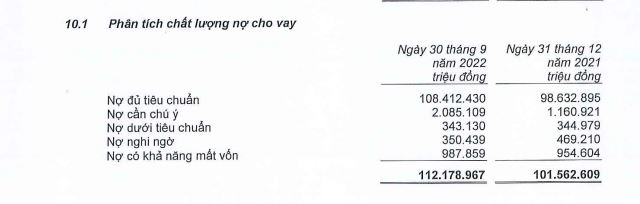

Tính đến hết quý 3/2022, tổng tài sản tại MSB giảm 5% so với đầu năm, ghi nhận 194.182 tỷ đồng. Trong đó, cho vay khách hàng hơn 112.178 tỷ đồng, tăng 10%.

Phân tích chất lượng cho vay cho thấy đến hết quý 3/2022, tổng nợ xấu tại MSB giảm nhẹ 5% so với đầu năm, ghi nhận hơn 1.681 tỷ đồng. Trong đó, các nhóm nợ nghi ngờ, nợ dưới tiêu chuẩn và nợ có khả năng mất vốn đều giảm nhẹ. Kết quả, tỷ lệ nợ xấu tại ngân hàng MSB giảm từ 1,74% hồi đầu năm xuống còn 1,50%.

Đáng nói, dù nợ xấu giảm nhưng nợ cần chú ý tại MSB lại bất ngờ tăng tới 80% so với đầu năm, lên hơn 2.000 tỷ đồng.

Nợ cần chú ý (nợ nhóm 2 - với khoản vay quá hạn 10 đến 90 ngày) dù chưa bị xếp vào nhóm nợ xấu nhưng tình trạng dư nợ khoản vay quá hạn nhảy vọt bất thường cho thấy nhiều người đi vay tại MSB không có khả năng trả nợ đúng hạn. Đây là một dấu hiệu ‘ủ bệnh’ khả năng có thể trở thành nợ xấu trong tương lai.