Ông lớn BĐS ồ ạt phát hành trái phiếu trong năm 2021, quy mô hơn 9 tỷ USD đang được đảm bảo bằng gì?

Hàng loạt doanh nghiệp bất động sản có tỷ lệ khối lượng phát hành lớn gấp nhiều lần vốn chủ sở hữu đáng báo động. Điều này gây nên tiềm ẩn rủi ro không chỉ cho nhà đầu tư mà cho cả hệ thống tài chính tiền tệ.

Việc các doanh nghiệp bất động sản phát hành thành công trái phiếu doanh nghiệp khối lượng lớn là tín hiệu đáng mừng trên thị trường vốn. Điều này cho thấy sự phát triển đa dạng và linh hoạt hơn dòng vốn đầu tư vào bất động sản, giảm rủi ro phụ thuộc vào dòng vốn tín dụng từ các ngân hàng thương mại. Tuy nhiên, thị trường trái phiếu doanh nghiệp thiếu minh bạch cũng đồng thời ấn chứa nhiều rủi ro đối với thị trường bất động sản.

Hiểm họa từ việc phát hành và đầu tư trái phiếu kiểu “tay không bắt giặt”

Trong bối cảnh lãi suất huy động của ngân hàng hiện ở mặt bằng thấp, khi lãi suất huy động hiện ở mức 5 - 5,5%/năm cho kỳ hạn 12 tháng thì kênh đầu tư trái phiếu với lãi suất 8 - 10%/năm vẫn có sức hút đối với nhà đầu tư cá nhân và tổ chức. Không thể phủ nhận, trái phiếu là một kênh huy động vốn hỗ trợ đắc lực cho sản xuất, kinh doanh của doanh nghiệp. Tuy nhiên, chất lượng của loại hàng hóa này lại rất đáng báo động.

Đáng chú ý là trái phiếu doanh nghiệp bất động sản không ngừng tăng trưởng trong vài năm trở lại đây. Ngay cả trong 2 năm đại dịch Covid-19 hoành hành (2020-2021), số lượng dự án bất động sản được cấp phép mới chỉ đếm trên đầu ngón tay, song các doanh nghiệp vẫn phát hành lượng TPDN khủng. Tính riêng trong năm 2021, nhóm doanh nghiệp bất động sản đã phát hành hơn 212.000 tỷ đồng trái phiếu ra thị trường, tương đương gần 9,1 tỷ USD quy đổi theo tỷ giá hiện tại. Trong quý I/2022, doanh nghiệp bất động sản và xây dựng là 2 nhóm phát hành nhiều nhất, chiếm lần lượt 45,1% và 22,1%; các ngân hàng thương mại chiếm 4,9%, các doanh nghiệp thương mại dịch vụ chiếm 9,5%, doanh nghiệp sản xuất chiếm 9,5%.

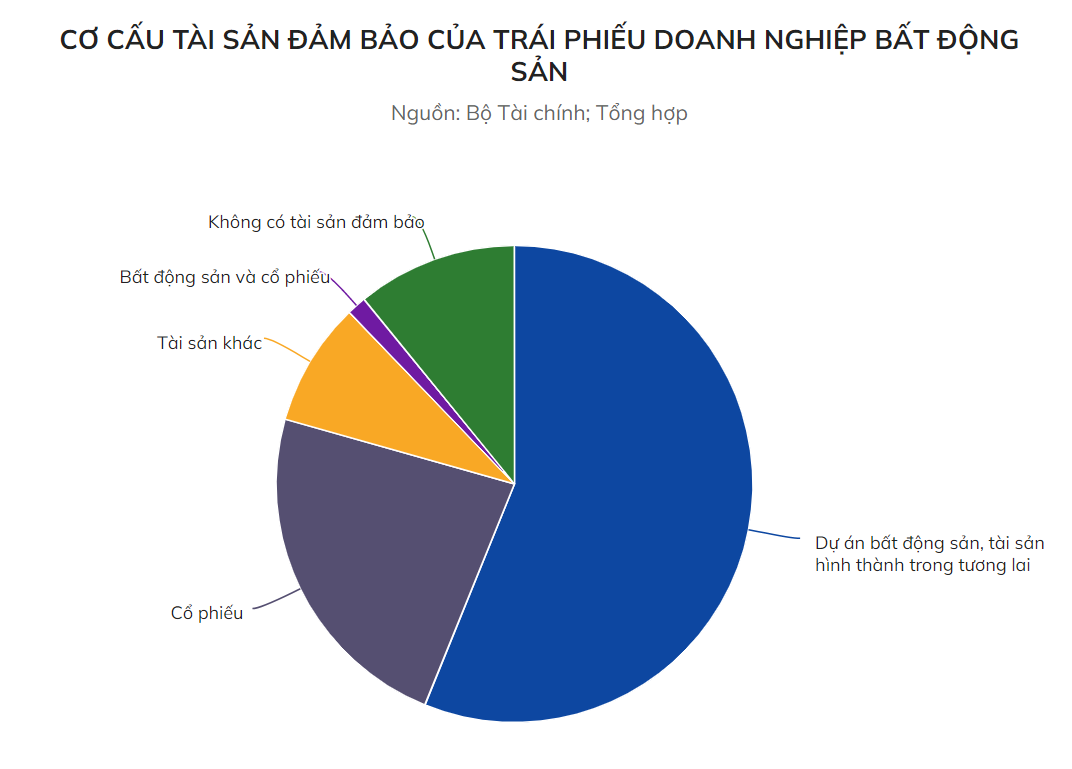

Khác với trái phiếu do các ngân hàng với tỷ lệ tài sản đảm bảo rất thấp, trái phiếu do các doanh nghiệp bất động sản, xây dựng phát hành lại có tỷ lệ tài sản đảm bảo cao lên tới 88,2%. Nhưng trên thực tế, chất lượng tài sản đảm bảo chủ yếu là các dự án, tài sản hình thành trong tương lai hoặc cổ phiếu của doanh nghiệp, do đó độ rủi ro rất lớn khi thị trường bất động sản khó khăn.

Cụ thể, khi một doanh nghiệp rơi vào tình trạng không còn khả năng trả nợ, tài chính bị ảnh hưởng thì cũng đồng nghĩa rằng giá cổ phiếu trên sàn sẽ giảm hoặc không còn giá trị. Điều này sẽ ảnh hưởng trực tiếp đến doanh thu, lợi nhuận của doanh nghiệp hoặc doanh nghiệp sẽ bị thâu tóm bởi các doanh nghiệp khác.

Bên cạnh đó, khi nhà đầu tư mua trái phiếu doanh nghiệp bất động sản họ sẽ không biết tiền mà doanh nghiệp huy động từ các đợt phát hành này có được sử dụng đúng mục đích hay không và trường hợp doanh nghiệp rơi vào tình trạng “vỡ nợ” thì các nhà đầu tư sẽ là chủ thể phải gánh chịu nhiều rủi ro nhất.

Ở tầm vĩ mô, tình trạng vỡ nợ sẽ tạo ra cuộc khủng hoảng tín dụng trong nền kinh tế, khi các ngân hàng đột ngột giảm sự sẵn có của các khoản vay, đối với nhà đầu tư, họ cũng sẽ thắt chặt hơn các hoạt động đầu tư của mình vào thị trường đầy rủi ro này.

Điểm mặt các “ông lớn” bất động sản thu hút tiền qua kênh trái phiếu

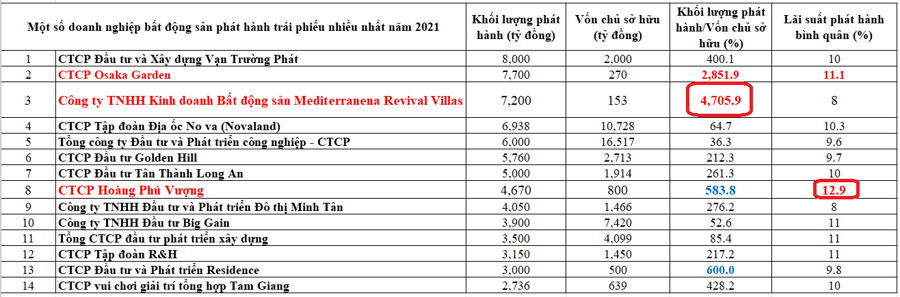

Nhiều năm gần đây, nhóm doanh nghiệp bất động sản thường xuyên so kè thứ hạng nhất nhì với nhóm ngân hàng trong phát hành trái phiếu với giá trị “khủng”. Đáng chú ý, tổng khối lượng trái phiếu phát hành của top 20 doanh nghiệp bất động sản có lượng phát hành trái phiếu nhiều nhất đạt trên 100.054 tỷ đồng, chiếm gần 50% tổng khối lượng trái phiếu doanh nghiệp bất động sản phát hành. Lãi vay TPDN của các doanh nghiệp này từ 8%/năm đến 12,9%/năm.

Một loạt “đại gia” bất động sản phát hành trái phiếu doanh nghiệp với doanh số “khủng” trong năm vừa qua gồm có: Công ty CP đầu tư và xây dựng Vạn Trường Phát, Công ty CP Osaka Garden, Công ty TNHH kinh doanh bất động sản Mediterranena Revival Villas, Công ty CP Tập đoàn đầu tư địa ốc No Va (Novaland). Nhóm 5 doanh nghiệp này trong năm 2021 đã huy động trên 6.900 tỉ đồng nợ vay TPDN để làm dự án bất động sản.

Trong nhóm các doanh nghiệp bất động sản phát hành TPDN để vay nợ nhiều nhất trong năm 2021 theo Bộ Tài chính còn có nhiều “ông lớn” trong ngành bất động sản như: Công ty CP đầu tư Golden Hill, Công ty CP đầu tư Tân Thành Long An, Vinaconex, Công ty CP thương mại - quảng cáo - xây dựng - địa ốc Việt Hân (TNR Holdings)…

Đầu tư trái phiếu bất động sản như thế nào cho an toàn?

Trái phiếu của doanh nghiệp bất động sản thường có lãi suất cao hơn các nhà phát hành khác. Và một điều tất yếu, lãi suất bao giờ cũng đi đôi với rủi ro, nếu rủi ro thấp thì lãi suất thấp và ngược lại.

Theo các chuyên gia, nếu doanh nghiệp bất động sản phát hành trái phiếu mà được đảm bảo bằng những tài sản ở ngoài doanh nghiệp đó, tài sản của một bên thứ ba, độc lập sẵn sàng bảo đảm cho trái phiếu đó hoặc nhà phát hành trái phiếu có tài sản của những cổ đông, của các bên liên quan mà không phải là tài sản của công ty thì sẽ được bảo đảm tốt hơn. Trong trường hợp nhà phát hành trái phiếu dùng tài sản của một công ty con cũng có thể được nhưng với điều kiện công ty mẹ không sở hữu quá 25%.

“Nhà đầu tư cá nhân nên thận trọng với việc chào mời và cam kết của các tổ chức phân phối trái phiếu, trong đó có việc xác nhận nhà đầu tư chứng khoán chuyên nghiệp, không mua trái phiếu doanh nghiệp chỉ vì lãi suất cao và rủi ro cho nhà đầu tư cũng sẽ tiềm ẩn lớn khi thị trường bất động sản có biến động tiêu cực”, Bộ Xây dựng khuyến cáo.

Thực tiễn hiện nay, hàng loạt vụ việc tiêu cực trên thị trường trái phiếu doanh nghiệp diễn ra đã tác động đến tâm lý phát hành trái phiếu bất động sản của doanh nghiệp và khả năng đầu tư của những người tham gia vào thị trường này. Chính vì vậy, trước khi phát hành hay đầu tư loại trái phiếu này thì cần phải thật sự cẩn trọng để tránh các rủi ro. Các giải pháp được đề xuất chủ yếu liên quan đến việc giải quyết vấn đề quản lý tính minh bạch, công khai của thông tin, các biện pháp xử phạt khi có hành vi vi phạm và hoàn thiện khung pháp lý để điều chỉnh trái phiếu bất động sản.