Tăng huy động vốn qua trái phiếu, ngân hàng đối mặt bài toán chi phí

Ngân hàng sẽ tiếp tục phải đẩy mạnh phát hành trái phiếu doanh nghiệp (TPDN) để tăng vốn cấp 2 nhằm đáp ứng yêu cầu tăng trưởng tín dụng như định hướng của Chính phủ trong bối cảnh mặt bằng lãi suất huy động được kiểm soát để không tăng.

Ngân hàng chiếm lĩnh thị trường trái phiếu DN

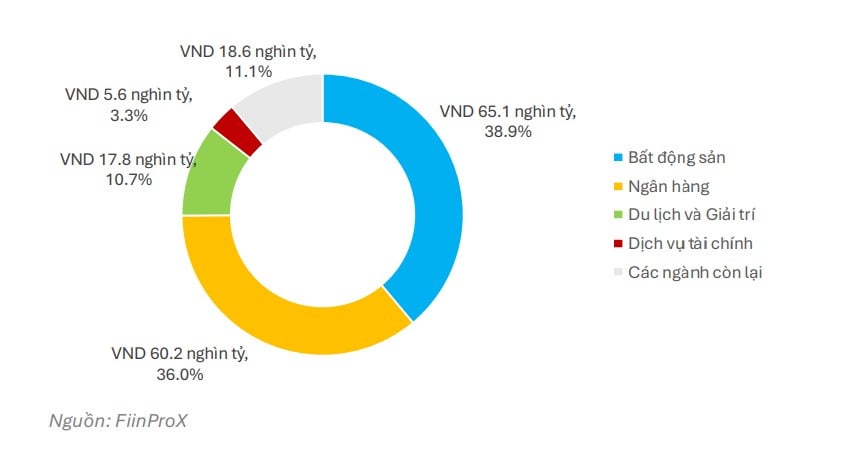

Báo cáo về thị trường TPDN tháng 3 mới đây của FiinRatings cho biết, nhóm ngành ngân hàng vẫn chiếm phần lớn giá trị giao dịch trong 2 tháng đầu năm, đạt 60,2 nghìn tỷ đồng (chiếm tỷ trọng 35,6%) và chỉ đứng sau Bất động sản (tỷ trọng 38,9%).

Bên cạnh đó, hầu hết các lô TPDN mới được phát hành đều đến từ các tổ chức tín dụng nhằm bổ sung vốn cấp 2, chiếm 94,6% tổng giá trị phát hành. Trái lại, trong giai đoạn đầu năm, thị trường đang thiếu sự tham gia của nhóm doanh nghiệp phi tài chính khi dự thảo sửa đổi nghị định 155 đưa ra quy định khắc khe hơn về hệ số nợ đối với doanh nghiệp phát hành có thể khiến hoạt động phát hành ra công chúng phần nào chịu tác động.

Nhận định về thị trường TPDN năm 2025, chuyên gia của FiinRatings cho biết, giá trị dư nợ của thị trường TPDN được dự kiến tăng 15 – 20% trong năm nay. Trong đó, các ngân hàng thương mại sẽ tiếp tục dẫn đầu thị trường khi đẩy mạnh phát hành trái phiếu trong năm nay nhằm đáp ứng nhu cầu vốn cho tăng trưởng tín dụng và do yêu cầu giảm lãi suất tiết kiệm làm gia tăng khoảng cách giữa tăng trưởng tín dụng và tăng trưởng huy động tiền gửi.

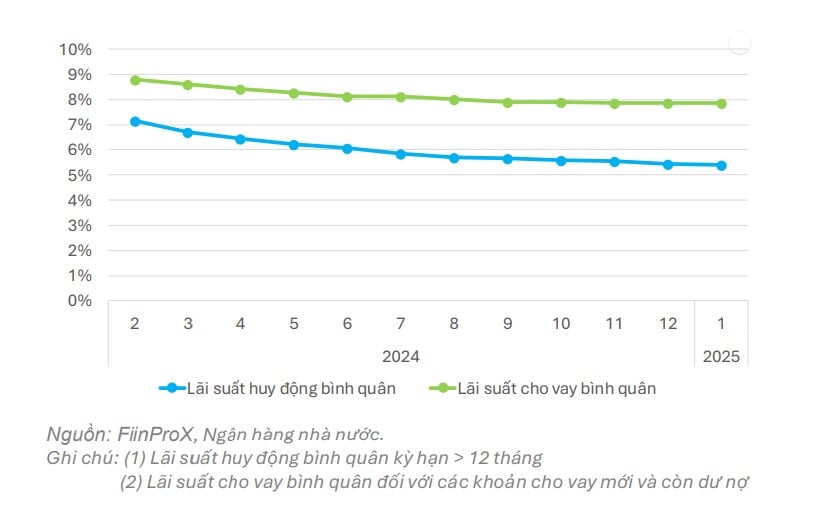

Theo số liệu của Ngân hàng Nhà nước (NHNN), tính từ đầu năm đến nay, lãi suất cho vay đã giảm 0,8%. Đặc biệt, từ ngày 25/2 - 18/3/2025, đã có tới 23 ngân hàng điều chỉnh lãi suất huy động với mức giảm từ 0,1 - 1%/năm tùy theo từng kỳ hạn.

Theo lãnh đạo NHNN, định hướng của NHNN là sẽ giám sát chặt về lãi suất để đảm bảo làm sao vừa tạo sự chủ động cho ngân hàng thương mại, vừa chia sẻ với người dân, doanh nghiệp bằng cách cắt giảm chi phí, tạo dư địa giảm lãi suất cho vay.

“Ngân hàng thương mại sẽ tiếp tục phải đẩy mạnh phát hành TPDN để tăng vốn cấp 2 lnhằm đáp ứng yêu cầu tăng trưởng tín dụng như định hướng của Chính phủ trong bối cảnh mặt bằng lãi suất huy động được kiểm soát để không tăng.

Điều này sẽ tạo áp lực lên việc đáp ứng các chỉ tiêu an toàn vốn hiện tại như quy định về LDR và sử dụng vốn ngắn hạn cho vay dài hạn. Nhiều ngân hàng có kế hoạch tăng vốn cấp 1 (vốn cổ phần) nhưng đòi hỏi thời gian dài và phụ thuộc vào bối cảnh của thị trường chứng khoán để có thể thực hiện và hoàn tất”, các chuyên gia của FiinRatings nhận định.

Ông Lê Hoài Ân, chuyên gia nghiên cứu chiến lược ngân hàng, người sáng lập IFSS và đồng sáng lập WiResearch cho biết trước đây, động cơ thúc đẩy các ngân hàng phát hành trái phiếu là để duy trì hệ số an toàn vốn (CAR). Tuy nhiên, tại thời điểm hiện tại, hệ số CAR của nhiều ngân hàng đã đạt mức tương đối ổn định, nên động cơ phát hành trái phiếu đã chuyển hướng nhiều hơn sang mục tiêu gia tăng nguồn vốn cho vay thay vì chỉ để cải thiện chỉ số an toàn vốn.

Chi phí vốn của ngân hàng tăng

Việc đẩy mạnh huy động vốn trên thị trường TPDN sẽ khiến chi phí vốn (COF) của các ngân hàng được dự báo sẽ tăng trong năm 2025.

Chứng khoán Yuanta dự báo, chi phí vốn của các ngân hàng sẽ tăng khoảng 10 – 50 điểm cơ bản trong năm 2025 do 2 yếu tố chính là áp lực tỷ giá USD/VND và phát hành trái phiếu.

Cụ thể, các chuyên gia Yuanta nhận định: “Tiền đồng đã mất giá khoảng 4,3% tính đến ngày 27/12/2024 khiến NHNN phải can thiệp bằng cách hút thanh khoản qua phát hành tín phiếu và bán dự trữ ngoại hối. Nếu Cục Dự trữ Liên bang Mỹ (Fed) giảm tốc độ cắt giảm lãi suất trong năm 2025, chênh lệch lãi suất giữa USD và VND gia tăng sẽ tạo thêm áp lực. Khi đó, NHNN có thể cần thắt chặt thanh khoản hơn nữa để hỗ trợ VND, làm tăng lãi suất liên ngân hàng và chi phí vốn của các ngân hàng”.

Đồng thời, chi phí vốn cũng sẽ tăng do các ngân hàng phát hành trái phiếu nhằm huy động vốn dài hạn và cải thiện vốn cấp 2. “Việc phát hành trái phiếu dài hạn giúp các ngân hàng đáp ứng quy định mức trần tỉ lệ vốn ngắn hạn cho vay trung và dài hạn (SMLR) 30% của NHNN, đặc biệt đối với những ngân hàng tập trung vào cho vay dài hạn hoặc có tỷ lệ SMLR gần mức trần. Tuy nhiên, việc phát hành trái phiếu sẽ làm tăng chi phí vốn cho các ngân hàng”, các chuyên gia nhấn mạnh.

Chi phí vốn tăng trong khi định hướng của nhà điều hành là giảm lãi suất cho vay có thể tác động lên biên lãi ròng (NIM) của các ngân hàng trong năm nay. Giới phân tích nhận định, NIM của các ngân hàng có thể bị thu hẹp khi chi phí vốn tăng nhanh hơn tốc độ tăng lãi suất cho vay.

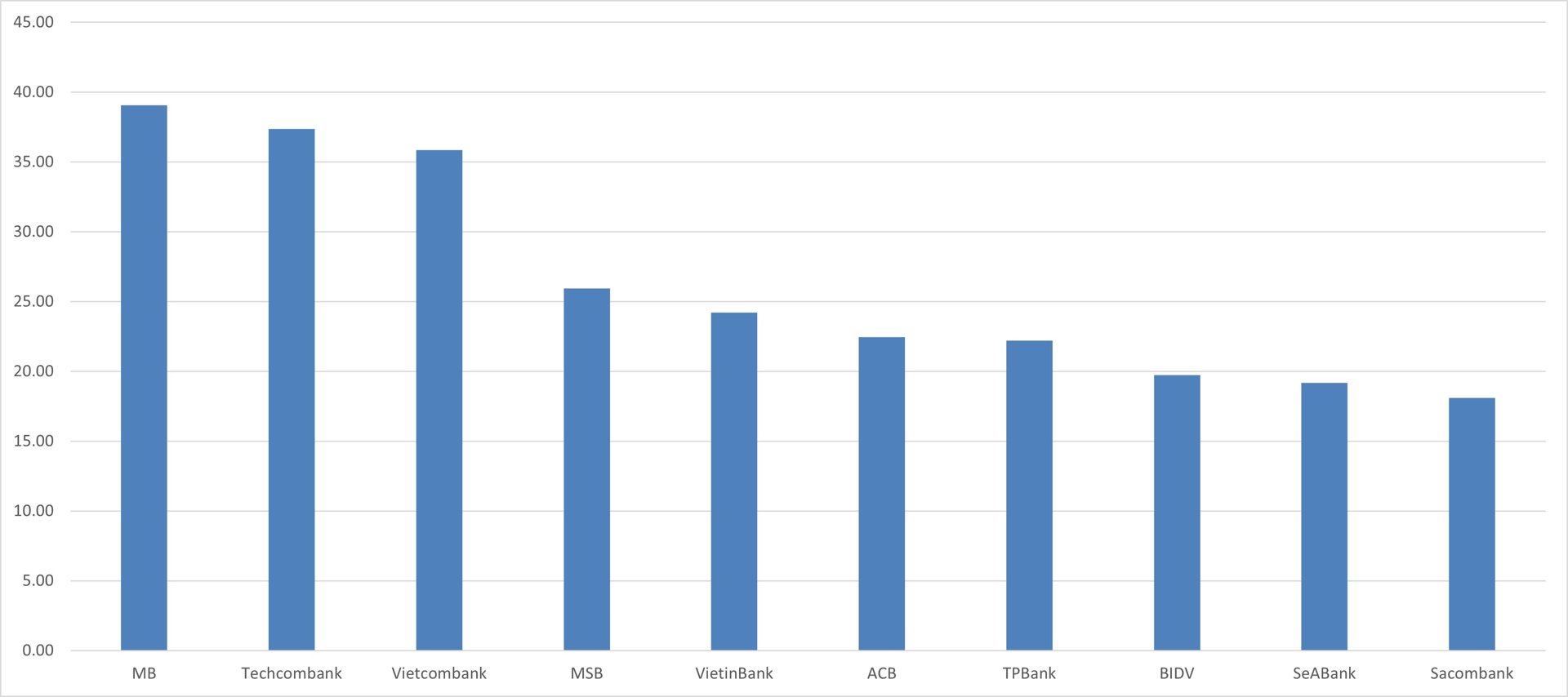

Trong bối cảnh đó, giới phân tích cho rằng, các ngân hàng có tỷ lệ CASA cao sẽ có lợi thế hơn trong việc quản lý chi phí vốn và NIM, đơn cử như Techcombank, MB, VPBank, TPBank, VietinBank,…

Trong năm 2024, Techcombank giữ vững chi phí vốn quý IV ở mức 3,4%, đi ngang so với quý trước đó và giảm 76 điểm cơ bản so với cùng kỳ năm trước nhờ tăng trưởng CASA mạnh mẽ. Theo số liệu tại Wichart, tính đến hết quý IV/2024, tỷ lệ CASA của ngân hàng này đứng thứ 2 toàn ngành nhờ các giải pháp đột phá dựa trên dữ liệu như Sinh lời tự động, Chương trình khách hàng thân thiết (Techcombank Rewards), cùng với nhiều tính năng mới dành cho nhà bán lẻ (merchant).

“Trong năm 2025, NIM của Techcombank kỳ vọng được cải thiện nhờ CASA tiếp tục duy trì ở mức cao và các chiến lược tối ưu hóa chi phí phát huy hiệu quả”, các chuyên gia VCBS nhận định.

Hay như MB, với hệ sinh thái dịch vụ đa dạng, CASA của ngân hàng năm 2024 cũng duy trì ở mức cao (39,05%) và được dự kiến sẽ tiếp tục giữ lợi thế trong năm 2025, từ đó góp phần giảm chi phí vốn.

Trái lại, những ngân hàng đang có tỷ lệ CASA thấp so với toàn ngành (tính đến cuối quý IV/2024) như Bac A Bank (2,92%), VietA Bank (4,07%), VietBank (4,95%), Nam A Bank (6,31%), KienLong Bank (6,43%), BaoViet Bank (6,72%),… sẽ phải chịu áp lực lớn.