Tin ngân hàng nổi bật tuần qua: Tiếp tục tăng lãi suất huy động, LienVietPostBank dự chi hơn 1.800 tỷ mua trái phiếu trước hạn

Những tin ngân hàng nổi bật tuần qua như: LienVietPostBank dự chi hơn 1.800 tỷ mua lại trái phiếu trước hạn; lãi suất huy động tiếp tục tăng; 5 ngân hàng vốn chủ sở hữu vượt 100 nghìn tỷ đồng;...

LienVietPostBank dự chi hơn 1.800 tỷ mua lại trái phiếu trước hạn

Một trong những tin ngân hàng nổi bật tuần qua là thông báo của Ngân hàng TMCP Bưu Điện Liên Việt (LienVietPostBank - mã chứng khoán LPB) sẽ mua lại trước hạn lô trái phiếu hơn 1.814 tỷ đồng phát hành ra công chúng cách đây 2 năm. Lô trái phiếu này được phát hành vào ngày 24/11/2020, có kỳ hạn 7 năm và LienVietPostBank có quyền mua lại toàn bộ.

Đây là loại trái phiếu không chuyển đổi, không có bảo đảm, không kèm chứng quyền, xác lập nghĩa vụ trả nợ trực tiếp và thoả mãn các điều kiện để tính vào vốn cấp 2 của LienVietPostBank theo quy định hiện hành.

Trước đó, theo thống kê tổng hợp của Công ty Chứng khoán Vietcombank (VCBS), trong 9 tháng năm 2022, LienVietPostBank cũng đã mua lại 8.000 tỷ đồng trái phiếu trước hạn.

Thị trường trái phiếu thời gian qua chứng kiến hoạt động mua lại trái phiếu trước hạn khối lượng lớn của nhiều doanh nghiệp và ngân hàng.

Số liệu của VCBS cho thấy, khối lượng trái phiếu mua trước hạn trong 9 tháng năm 2022 đạt 135.180 tỷ đồng. Lượng mua lại trái phiếu có xu hướng tăng cao kể từ tháng 6/2022.

Đứng đầu danh sách này là các ngân hàng thương mại như BIDV mua lại lượng trái phái trước hạn với giá trị 12.672 tỷ đồng; VIB 8.800 tỷ đồng; LPB 8.000 tỷ đồng; SHB 5.450 tỷ đồng, TPBank 4.900 tỷ đồng; OCB 4.700 tỷ đồng…

Động thái mua lại trái phiếu trước hạn diễn ra trong bối cảnh thanh khoản của hệ thống ngân hàng vốn đang ở trạng thái không được dồi dào. Về tăng trưởng tín dụng, số liệu mới cập nhật từ Ngân hàng Nhà nước Việt Nam (NHNN) cho thấy, tính đến ngày 20/10, tín dụng tăng 11,38% so với cuối năm 2021, trong khi cung tiền M2 tăng 3,09% và huy động vốn tăng 4,8%.

Lãi suất huy động tiếp tục tăng

Bước sang tháng 11/2022, loạt nhà băng điều chỉnh tăng lãi suất tại nhiều kỳ hạn.

Đơn cử như ngày 2/11, Techcombank công bố lãi suất cao nhất lên tới 8,7%/năm áp dụng cho khách hàng VIP/Private mở mới tiết kiệm kỳ hạn 12 tháng trở lên. Đối với khách hàng thường, lãi suất tương ứng với kỳ hạn này là từ 8,2%-8,5%/năm.

Tiếp đến, LienVietPostBank tiếp tục có động thái điều chỉnh lãi suất tiền gửi tiết kiệm. So với tháng trước, lãi suất ngân hàng có mức tăng ít nhất là 0,7 điểm % và tăng nhiều nhất tới 1,71 điểm %.

Theo điều chỉnh mới nhất, lãi suất huy động tại ngân hàng MB trong tháng 11 này tăng cao nhất lên đến 2 điểm% so với tháng trước. Theo đó, lãi suất tiết kiệm lĩnh lãi cuối kỳ áp dụng cho khách hàng cá nhân đang được MB triển khai trong khoảng từ 5,8%/năm đến 8,6%/năm cho các kỳ hạn 1 - 60 tháng.

Tại ngân hàng nhỏ như PGBank cũng đã có nhiều điều chỉnh mới trong biểu lãi suất tiền gửi dành cho khách hàng cá nhân. Khoản tiền gửi có kỳ hạn 1 - 36 tháng đang có lãi suất dao động trong khoảng từ 6%/năm đến 8,5%/năm, trả lãi vào cuối kỳ. So sánh với cùng kỳ tháng trước, biểu lãi suất này đã được điều chỉnh tăng thêm 1 - 1,8 điểm %.

Khảo sát trong tháng 11 cho thấy, lãi suất tiết kiệm tại ngân hàng ABBank tăng đồng loạt. Trong đó, phạm vi lãi suất tiền gửi lĩnh lãi cuối kỳ tăng 0,8 - 2 điểm % lên trong khoảng 5,65 - 8%/năm. Khung lãi suất này được huy động cho kỳ hạn từ 1 tháng đến 60 tháng.

Theo các chuyên gia phân tích tại SSI Research, tính đến hiện tại, mặt bằng lãi suất huy động của nhiều ngân hàng đã về lại vùng trước đại dịch COVID - 19, hoặc thậm chí cao hơn, với mức tăng trung bình 300-400 điểm cơ bản so với cuối năm 2021.

Các chuyên gia phân tích tại Công ty Chứng khoán VNDirect nhận định, trong bối cảnh hiện nay, mặt bằng lãi suất huy động sẽ tiếp tục tăng trong những tháng cuối năm nay và sang cả năm 2023.

Tin ngân hàng OCB được chấp thuận tăng vốn điều lệ thêm 4.109 tỷ đồng

Tuần qua, tin ngân hàng nổi bật liên quan đến việc Ngân hàng Nhà nước Việt Nam (NHNN) chấp thuận cho Ngân hàng TMCP Phương Đông (OCB -- Mã: OCB) tăng vốn điều lệ tối đa thêm 4.109 tỷ đồng bằng hình thức phát hành cổ phiếu thưởng cho cổ đông hiện hữu từ nguồn vốn chủ sở hữu.

Trước đó, OCB công bố đã thông qua triển khai tăng vốn điều lệ bằng hình thức phát hành cổ phiếu thưởng 30% cho cổ đông hiện hữu từ nguồn vốn chủ sở hữu. Vốn điều lệ của ngân hàng tăng thêm hơn 4.109 tỷ đồng, từ hơn 13.698 tỷ đồng lên hơn 17.808 tỷ đồng sau khi có chấp thuận của NHNN.

Tại Đại hội đồng cổ đông thường niên năm 2022, trong phương án trình đến cổ đông, OCB cho biết sẽ tiếp tục tăng vốn điều lệ thông qua các hình thức: (i) phát hành cổ phiếu theo chương trình lựa chọn cho người lao động (50 tỷ đồng), phát hành cổ phiếu riêng lẻ cho Ngân hàng Aozora (8,82 tỷ đồng) và (ii) phát hành cổ phiếu thưởng cho cổ đông hiện hữu với tỷ lệ 30%.

Hiện nay, OCB đã công bố nghị quyết không tiếp tục thực hiện việc phát hành ESOP và phát hành riêng lẻ này trong tháng 9 mà sẽ được thực hiện vào thời điểm khác phù hợp với quy định. Thay vào đó, OCB sẽ triển khai việc phát hành cổ phiếu thưởng 30% cho cổ đông hiện hữu.

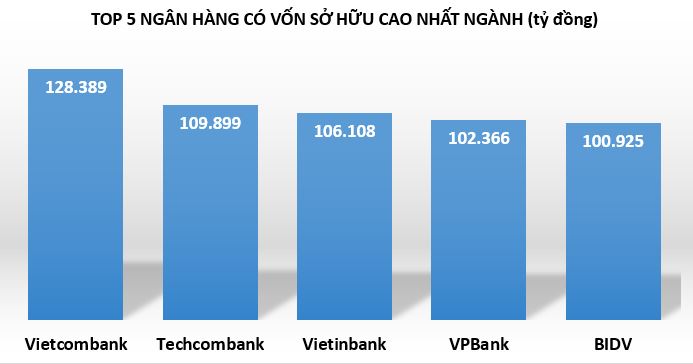

5 ngân hàng vốn chủ sở hữu vượt 100 nghìn tỷ đồng

Tính đến 30/9/2022 đã có 5 ngân hàng thương mại ghi nhận vốn chủ sở hữu đạt trên 100.000 tỷ đồng.

Cụ thể, Vietcombank đang là ngân hàng có vốn chủ sở hữu cao nhất hệ thống, đạt hơn 128 nghìn tỷ đồng, tăng thêm hơn 19.200 tỷ (17,6%) so với đầu năm. Trước đó, Vietcombank là ngân hàng đầu tiên có vốn chủ sở hữu vượt mốc 100 nghìn tỷ đồng vào cuối năm 2021.

Hiện vốn điều lệ của Vietcombank ở mức 47.325 tỷ đồng, tăng hơn 10 nghìn tỷ đồng so với đầu năm. Lợi nhuận chưa phân phối đạt hơn 57.700 tỷ đồng.

Đứng thứ 2 trong danh sách là Techcombank. Vốn chủ sở hữu của nhà băng này vượt mốc 100.000 tỷ đồng vào cuối quý 2 vừa qua và tiếp tục tăng lên gần 110 nghìn tỷ đồng vào cuối quý 3/2022. Trong 9 tháng đầu năm, vốn chủ sở hữu của Techcombank tăng thêm hơn 16.800 tỷ đồng.

Hiện vốn điều lệ Techcombank ở mức 35.172 tỷ đồng. Lợi nhuận chưa phân phối lên tới 64.059 tỷ đồng, cao nhất trong các ngân hàng thương mại tại Việt Nam.

Ngoài 2 ngân hàng trên, “câu lạc bộ” vốn chủ sở hữu trên 100.000 tỷ đồng vừa ghi nhận thêm 3 thành viên mới trong quý 3 là VPBank, VietinBank và BIDV.

Vốn chủ sở hữu là một trong những con số quan trọng để đánh giá tiềm lực tài chính của các ngân hàng. Nguồn vốn càng dồi dào thì sức mạnh của ngân hàng ngày càng được củng cố, đảm bảo các chỉ tiêu về an toàn hoạt động và trở thành bệ đỡ để ngân hàng mở rộng quy mô, thực hiện các chiến lược kinh doanh trong tương lai. Trong những năm gần đây, các ngân hàng thường tìm cách giữ lại lợi nhuận, củng cố vốn chủ sở hữu bằng cách chia cổ tức bằng cổ phiếu để tăng vốn điều lệ.

Người nhà sếp VIB "sang tay' 4 triệu cổ phiếu

Tin ngân hàng tiếp theo là thông tin từ Sở Giao dịch Chứng khoán TP HCM (HOSE), ông Đỗ Xuân Thụ, bố của ông Đỗ Xuân Hoàng - Thành viên HĐQT Ngân hàng TMCP Quốc tế Việt Nam (VIB), đã bán ra 4 triệu cổ phiếu trên tổng số 5 triệu cổ phiếu đã đăng ký do không đủ thời gian bán đúng số lượng cổ phiếu như kỳ vọng.

Giao dịch dự kiến được thực hiện từ ngày 4/10 đến 2/11, theo phương thức thỏa thuận. Sau giao dịch, số lượng cổ phiếu VIB ông Thụ nắm giữ tại VIB giảm xuống còn54,3 triệu đơn vị, tương đương với tỷ lệ 2,581%.

Cũng trong khoảng thời gian trên, bà Đỗ Thu Giang, con gái của ông Đỗ Xuân Hoàng và cũng là cháu nội ông Đỗ Xuân Thụ đã mua trùng khớp 4 triệu cổ phiếu trên tổng số 5,5 triệu cổ phiếu đăng ký bán. Qua đó, bà Giang sẽ nâng số cổ phần VIB sở hữu lên gần 5,9 triệu đơn vị (0,279%) sau giao dịch.

Ước tính với mức giá trung bình trong giai đoạn từ 4/10-2/11 là 19.940 đồng/cp, số cổ phần giao dịch của ông Thụ và bà Giang có giá trị xấp xỉ gần 79,6 tỷ đồng. Trên thị trường chứng khoán, kết phiên 3/11, giá cổ phiếu VIB dừng ở 19.900 đồng/cp, giảm hơn 44% so với đầu năm.

Tiền gửi khách hàng giảm liên tiếp trong tháng 7 và 8, tiền gửi dân cư tăng nhẹ

Theo số liệu từ NHNN, tính đến cuối tháng 8, tổng tiền gửi của khách hàng tại các tổ chức tín dụng (TCTD) đạt hơn 11,31 triệu tỷ đồng, giảm 78.818 tỷ đồng so với tháng 7.

Cụ thể, tiền gửi của các tổ chức kinh tế (TCKT) tính đến cuối tháng 8 giảm 87.783 tỷ đồng so với tháng trước đó, xuống còn hơn 5,67 triệu tỷ đồng. Tiền gửi của dân cư cuối tháng 8 tiếp tục tăng nhẹ 7.955 tỷ đồng so với tháng trước lên hơn 5,63 triệu tỷ đồng, gần đuổi kịp tiền gửi của các TCKT.

Nhìn lại giai đoạn 2020-2021, tiền gửi của các TCKT tăng trưởng mạnh và vượt qua lượng tiền gửi dân cư vào tháng 11/2021. Tuy nhiên, kể từ đầu năm 2022, tiền người của người dân đã trở thành động lực tăng trưởng chính cho huy động vốn của hệ thống.

Thông tin tại họp báo chính phủ thường kỳ tháng 10, Phó Thống đốc NHNN Phạm Thanh Hà cho biết huy động vốn tăng trưởng chậm với tốc độ khoảng 4,6% so với đầu năm, tức là chỉ bằng 1/3 so với tốc độ tăng trưởng của tín dụng.

Điều đó đặt ra thách thức đối với hệ số sử dụng vốn của hệ thống ngân hàng rất cao, cũng gây quan ngại về thanh khoản của hệ thống ngân hàng vì có huy động tiền được mới cho vay được nền kinh tế.