Triển vọng nào cho chứng khoán Việt Nam từ nay đến cuối năm?

Trong cách tiếp cận của chúng tôi, chính sách tiền tệ đóng vai trò quan trọng trong giai đoạn hiện nay. Tại Việt Nam, “một biến số, một nút thắt” là những từ khóa chính trong việc phán đoán chính sách. Chúng tôi quan tâm tới thị trường thế giới, cụ thể là Mỹ, không phải vì sự tác động trực tiếp, mà bới những cơ chế chính sách lan truyền tại Mỹ có thể giúp ích cho chúng tôi hiểu thị trường Việt Nam.

Mỹ

Lạm phát và thắt chặt tiền tệ

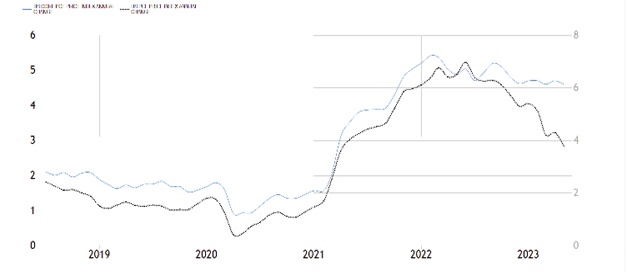

Cuộc chiến chống lạm phát, đã bắt đầu từ đầu năm 2022, tiếp tục là tâm điểm của năm 2023. Tại Mỹ, mức lạm phát (CPI) đạt đỉnh 9,1% so với cùng kỳ năm trước đó (yoy) vào tháng 06/2022 và giảm dần cho đến hiện tại nhờ tác động của các chính sách thắt chặt tiền tệ bao gồm nâng lãi suất chính sách và thu hẹp định lượng. Lạm phát cơ bản (core CPI, loại trừ các thành phần tạm thời như năng lượng và thực phẩm) cũng giảm dần nhưng với đà giảm chậm hơn nhiều. Chỉ số phản ánh chi tiêu cá nhân (PCE), một chỉ số ưa thích của Ngân hàng trung ương Mỹ (FED), cũng có nền tảng tương tự. Điều này cho thấy rằng lạm phát mặc dù giảm nhưng nó sẽ giảm chậm và lâu hơn để có thể quay về mức mục tiêu 2% thông thường.

Việc duy trì chính sách tiền tệ thắt chặt tất yếu dẫn tới việc nền kinh tế trở nên khó khăn. Những số liệu thống kê cơ bản cho thấy các chỉ số thể hiện tăng trưởng như GDP, thu nhập, việc làm, bán lẻ, sản xuất công nghiệp và niềm tin người tiêu đều yếu đi cùng với sự gia tăng của thắt chặt trong giai đoạn từ quý I/2022 đến quý I/2023. Tuy nhiên, trong giai đoạn từ quý I/2023 đến nay, các chỉ số này đã có những dấu hiệu nhiễu, tốt xấu đan xen, phù hợp với những tín hiệu phát đi từ FED và kỳ vọng của giới đầu tư về đoạn cuối của quá trình thắt chặt tiền tệ.

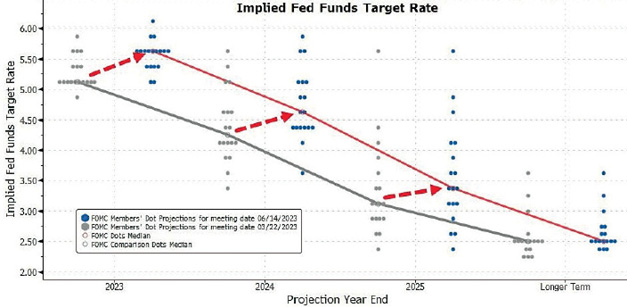

Các chỉ số tăng trưởng cải thiện sớm cùng với việc các chỉ số lạm phát lõi (cả CPI, PCE) có đà giảm chậm làm cho FED tin rằng cuộc chiến chống lạm phát cần thời gian, đồng nghĩa với chính sách tiền tệ cần chặt hơn và lâu hơn. Trong cuộc họp giữa tháng 6/2023, FED dự báo PCE sẽ tăng lên 3,9% vào cuối năm 2023 so với mức 3,6% ở kỳ họp trước đó và các thành viên của Ủy ban thị trường mở (FOMC) đã thể hiện quan điểm nên nâng lãi suất thêm 0,5%, hoặc hai lần 0,25%, cho đến cuối năm 2023. Chủ tịch FED trong phát biểu của mình nhấn mạnh rằng xu hướng chính sách đó sẽ phụ thuộc nhiều vào các đánh giá kinh tế của kỳ họp tháng 7/2023.

Những số liệu kinh tế cho đến thời điểm cuộc họp tháng 7/2023 sẽ đóng vai trò quan trọng trong việc xem xét liệu FED có thay đổi xu hướng chính sách hiện tại hay không. Số liệu gần nhất ra ngày 30/6/2023 thể hiện đà giảm của PCE và đà giảm chậm của PCE lõi là một tín hiệu tích cực bởi tháng trước đó hai chỉ số này tăng chứ không giảm. Khả năng tăng 0,25% lãi suất trong kỳ họp tháng 7 ở mức cao và đã được phản ánh trong phản ứng thị trường, đồng thời thị trường đang kỳ vọng rằng sự đổi chiều chính sách sẽ được thể hiện qua việc FED không tăng nốt 0,25% trong kỳ họp tháng 9 hoặc sau đó.

Tuy nhiên, số liệu việc làm từ khu vực tư nhân công bố ngày 6/7/2023, một cảnh báo quan trọng của FED về việc lạm phát giảm chậm, lại bất ngờ tăng gấp đôi số việc làm được tạo ra trong tháng 6, làm cho giới đầu tư e ngại rằng FED sẽ không thay đổi ý định tăng 2 lần lãi suất. Thị trường đã phản ứng tiêu cực với thông tin này và do vậy có thể hiểu rằng toàn bộ dự kiến 0,5% lãi suất tăng thêm hoặc 2 lần tăng 0,25% lãi suất như kỳ vọng của các thành viên trong Ủy ban thị trường mở Liên bang Mỹ (FOMC) – được thể hiện qua biểu đồ Dotplot - tại kỳ họp tháng 6 gần như đã được phản ánh vào giá thị trường.

Khủng hoảng và suy thoái

Mặc dù các vấn đề ngoài lạm phát không phải là mối bận tâm chính của FED trong thời gian qua, sự an toàn hệ thống tài chính lại là mục tiêu tối cao. Chính sách tiền tệ thắt chặt đã tạo ra một rủi ro hệ thống tiềm tàng khi một số ngân hàng địa phương nhỏ như Silicon Valley, Silvergate, Signature, gặp vấn đề thanh khoản do người gửi tiền rút tiền hàng loạt – một biểu hiện của tháo chạy khỏi ngân hàng (bank run), khiến FED phải bơm thanh khoản để cứu trong giai đoạn tháng 3/2023. Gần nhất là câu chuyện “đu đỉnh” trái phiếu của Bank of America, mặc dù chưa có dấu hiệu nào của sự lan rộng, chắc chắn sẽ làm giới đầu tư để tâm, đặc biệt là trong quý III/2023 khi mà những dữ liệu lịch sử gợi ý rằng cần 6 tháng kể từ khi những vụ việc đầu tiên xuất hiện để xem liệu vấn đề khủng hoảng hệ thống có lan rộng hay không. Động thái này một mặt làm chậm cuộc chiến chống lạm phát, mặt khác thể hiện rằng chính sách thắt chặt của FED không dẫn tới sự khan hiếm tiền trong nền kinh tế và thị trường sẽ được chi phối tốt bởi sự hồi phục của kết quả kinh doanh – chủ yếu là không thể xấu hơn.

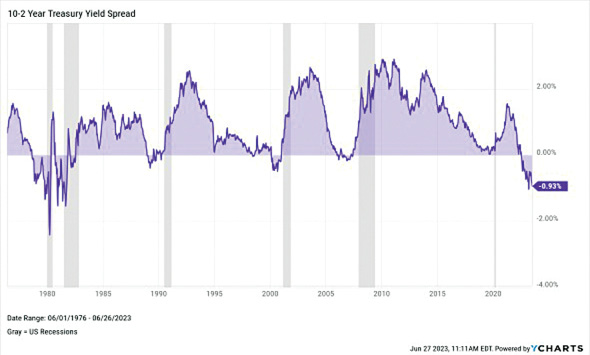

Một sự lo ngại khác của giới đầu tư là khả năng nền kinh tế rơi vào suy thoái. Điều này được họ nhìn nhận thông qua dấu hiệu đường “lợi suất trái phiếu đảo ngược” và thông qua “làn sóng lạm phát thứ hai” do chi phí đẩy có thể dẫn tới tình trạng cung yếu đi do chi phí đầu vào ở mức cao quá lâu mà cầu lại cải thiện khi tiền thắt chặt dừng lại. Tuy nhiên, những tín hiệu cải thiện từ phía cung (chỉ số sản xuất công nghiệp, PMI, doanh số nhà mới …) cho thấy sự lo ngại này không quá nghiêm trọng. Nền kinh tế được FED dự báo sẽ tăng trưởng 1.0% trong năm 2023, cao hơn mức 0.4% trong kỳ họp tháng 3.

Triển vọng Việt Nam

Biến số lạm phát: Đã rõ

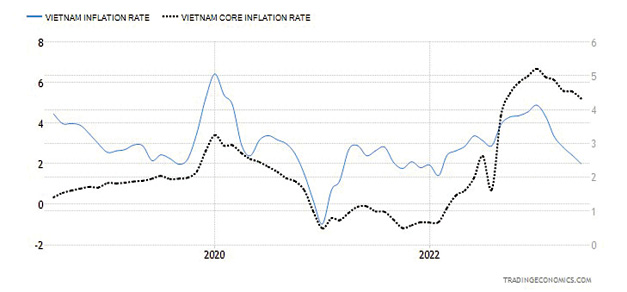

Trong một giai đoạn mà lạm phát là mục tiêu ưu tiên của các ngân hàng trung ương, Việt Nam không ngoại lệ và đã làm tốt. Đà tăng của chỉ số lạm phát (CPI) đã chậm lại 5 tháng liên tiếp, mặc dù mặt bằng giá sẽ ở mức cao trong những năm tiếp theo do đà tăng của lạm phát cơ bản (CPI lõi) giảm chậm hơn. Số liệu của Tổng cục Thống kê (GSO) ra ngày 29/6/2023 cho thấy lạm phát ở mức 2,0% và lạm phát cơ bản ở mức 4,33% sau khi đạt đỉnh vào tháng 1/2023 (4,89% đối với lạm phát và ٥,21% đối với lạm phát cơ bản). Chỉ số CPI bình quân 6 tháng năm 2023 ở mức 3,29%, thấp hơn rất nhiều so với mục tiêu 4,5% mà quốc hội đặt ra.

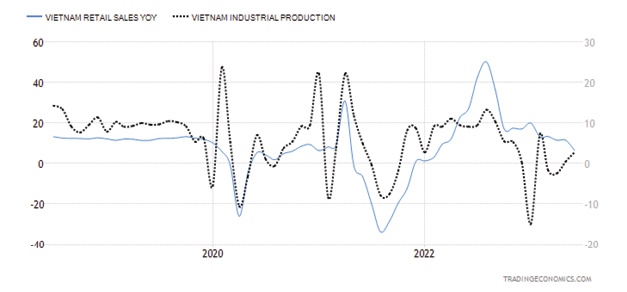

Việc biến số lạm phát trở nên rõ ràng và không còn là mối lo ngại càng được củng cố hơn khi nhìn vào diễn biến các chỉ số biểu hiện của cung và cầu trong nền kinh tế. Tổng mức bán lẻ hàng hoá và doanh thu dịch vụ tiêu dùng (RSI) - một biểu hiện của cầu - sau khi đạt đỉnh vào tháng 8/2022, đà tăng đã liên tục giảm và đạt mức 6,5% yoy vào tháng 6/2023. Tính chung 6 tháng đầu năm, tốc độ tăng RSI đạt 10,9% yoy, ngang bằng mức tăng trung bình trước đại dịch (10-12%), nhưng xu thế là yếu dần.

Trong khi đó, chỉ số sản xuất công nghiệp (IIP) – một biểu hiện của cung, liên tục giảm từ tháng 8/2022 và chạm đáy với mức giảm 14,9% yoy vào tháng 1/2023 trước khi hồi phục trở lại với mức tăng 2,8% yoy vào tháng 6/2023. Tính chung 6 tháng đầu năm 2023, chỉ số IIP giảm 1,2% yoy, thấp hơn rất nhiều so với mức tăng trung bình giai đoạn trước đại dịch (8%-9%), nhưng xu thế là cải thiện. Nếu như lạm phát được gây ra chủ yếu bởi cầu khỏe tương đối so với cung trước đây (cầu kéo), thì xu thế hiện tại của RSI và IIP sẽ giúp tương quan đó thu hẹp lại, củng cố xu thế giảm của lạm phát.

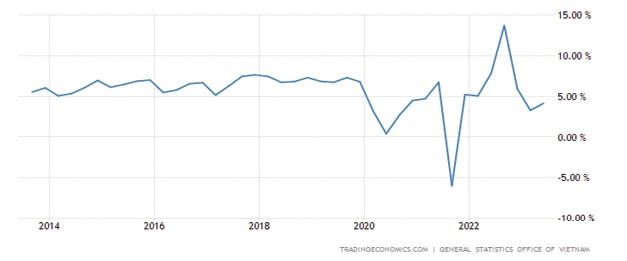

Thành công trong việc kiềm chế lạm phát có giá là nền kinh tế khó khăn. Tốc độ tăng trưởng GDP quý II/2023 và 6 tháng đầu năm 2023 lần lượt đạt 4,14% yoy và 3,72% yoy, thấp nhất trong 12 năm qua, ngoại trừ giai đoạn 6 tháng đầu năm 2020 khi đại dịch bắt đầu. Với mục tiêu tăng trưởng 6,5%, điều này có nghĩa rằng hoặc là mục tiêu không thể đạt được, hoặc là cần phải thúc đẩy tăng trưởng tới 9-10% trong nửa còn lại của năm – một điều khó có thể chỉ thực hiện bằng chính sách tiền tệ. Dù vậy, cả hai khả năng này đều khiến cho tình hình xấu hơn từ nay đến cuối năm.

Các chỉ số RSI và IIP cho thấy rằng cả cung và cầu trong nền kinh tế đều yếu. Số liệu điều tra của GSO cho thấy nhu cầu trong nước và quốc tế yếu cùng với khả năng cạnh tranh thấp là nguyên nhân chính yếu của khó khăn hiện tại. Khó khăn về tài chính và lãi suất vay vốn cao, hệ quả của thắt chặt tiền tệ, không phải là lý do chính yếu. Điều này gợi ý rằng những biện pháp tháo gỡ khó khăn cho nền kinh tế nếu chỉ tập trung vào chính sách tiền tệ sẽ gần như không đúng nơi đúng chỗ. Nhưng nó lại là sự ưu ái với thị trường chứng khoán.

Nút thắt tín dụng bất động sản và trái phiếu: Nỗ lực tháo gỡ

Chính phủ và các bộ ngành đã ban hành nhiều chính sách, nỗ lực tháo gỡ nút thắt tín dụng bất động sản và trái phiếu.

Thứ nhất phải kể đến Nghị định 08/2023/NĐ-CP sửa đổi, bổ sung Nghị định 65 về việc tạm hoãn quy định nhà đầu tư chuyên nghiệp trong Nghị định 65 thêm 1 năm và quan trọng hơn là cho phép các tổ chức phát hành trái phiếu được đàm phán với trái chủ để gia hạn thời gian trả nợ thêm tối đa 2 năm và được trả nợ trái phiếu bằng tài sản khác. Điều này chưa từng có tiền lệ, giúp cho các doanh nghiệp còn tài sản có thể đàm phán với trái chủ, tránh vỡ nợ, đồng thời chuẩn bị hành lang pháp lý sẵn sàng để các doanh nghiệp có thể đáo hạn lượng trái phiếu cũ sắp đến hạn.

Thứ hai là sửa đổi Thông tư 16/2021/TT-NHNN tháng 11/2021, theo đó, ngân hàng thương mại (NHTM) được mua lại lượng trái phiếu doanh nghiệp (TPDN) đã bán.

Đây là một bước đi khá quan trọng vì nó đưa trách nhiệm bơm vốn cho nền kinh tế trở lại hệ thống ngân hàng, nới quy định về tài trợ, cụ thể là cho phép các NHTM mua TPDN với mục đích bổ sung vốn lưu động thay vì chỉ là mục đích tài trợ cho các dự án trung dài hạn như trước đây.

Thứ ba là Thông tư 02/2023/TT-NHNN về gia hạn nợ và giữ nguyên nhóm nợ cho bên vay, không chỉ áp dụng đối với lĩnh vực sản xuất kinh doanh mà còn áp dụng đối với các khoản vay tiêu dùng phục vụ đời sống. Thông tư có ý nghĩa quan trọng bởi nó giúp giữ nguyên nhóm nợ đối với khách hàng vay vốn, giúp họ có khả năng được vay nếu còn tài sản và khả năng tài chính đã ổn định trở lại thay vì bị kẹt bởi “nhóm nợ”. Đối với bên cho vay - các NHTM, không có ảnh hưởng gì thực tế vì họ vẫn phải trích lập dự phòng bình thường.

Nhìn chung, các sửa đổi này có ý nghĩa rất quan trọng trong việc tạo khung pháp lý hỗ trợ các doanh nghiệp và khuyến khích các NHTM cho vay nhiều hơn để thúc đẩy dòng vốn trong nền kinh tế chạy. Thực tế, kết quả đạt được cũng khả quan hơn. Bắt đầu từ tháng 3/2023 - giai đoạn sau khi các quy định trên được ban hành, thị trường TPDN đã bắt đầu vận hành trở lại với tổng giá trị phát hành luỹ kế 5 tháng đầu năm 2023 đạt mức 34.258 tỷ đồng, chủ yếu là trái phiếu của các doanh nghiệp bất động sản.

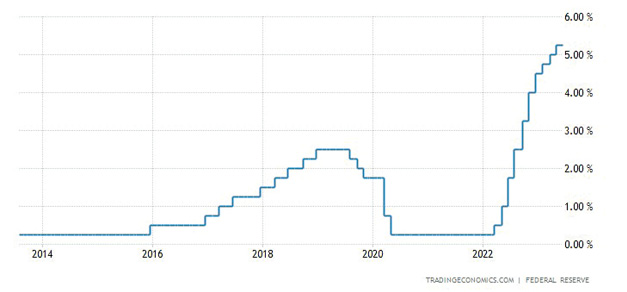

Chính sách tiền tệ: Tiền nhiều nhưng không chạy

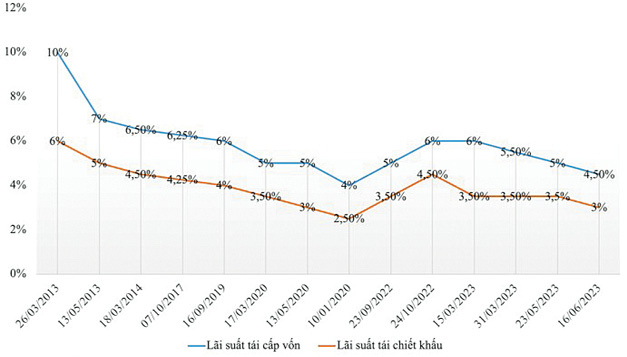

Khi biến số lạm phát có dấu hiệu không nghiêm trọng, NHNN chủ động thực hiện việc giảm lãi suất điều hành nhằm giúp hỗ trợ nền kinh tế. Tính đến ngày 16/6/2023, cơ quan này đã thực hiện giảm lãi suất điều hành 4 lần, bắt đầu từ 14/3/2023, đưa mức lãi suất tái chiết khấu và tái cấp vốn về lần lượt là 3% và 4,5%. Lãi suất điều hành đã nhanh chóng giảm về mức thấp hơn cả giai đoạn trước dịch bệnh Covid-19 (giai đoạn bình thường của nền kinh tế).

Việc giảm lãi suất có mục tiêu hướng tới là giúp các doanh nghiệp tiếp cận tín dụng. Số liệu cho thấy tính đến cuối tháng 6/2023, tín dụng tăng 4,03%, tăng 9,08% so với cùng kỳ. Đáng chú ý, tín dụng bất động sản trong 5 tháng đầu năm giảm 1,32% trong khi cùng kỳ năm ngoái tăng 15%. Việc tín dụng không chạy như mong muốn có vai trò quan trọng của việc lãi suất ra thị trường giảm chậm. Mức lãi suất cho vay trung bình toàn hệ thống mới chỉ giảm 1% so với cuối năm trước dù lãi suất chính sách đã giảm từ 1-1,5%. Theo quan sát của chúng tôi, thông thường khi lãi suất chính sách tăng 1%, lãi suất trên thị trường 1 (thị trường dân cư và tổ chức kinh tế) sẽ tăng khoảng 2-3% (cả cho vay và huy động), cho thấy rằng việc giảm lãi suất không gây hiệu ứng tác động nhanh như khi tăng.

Tại sao?

Lãi suất cho vay ra nền kinh tế (thị trường 1) phụ thuộc vào giá vốn của các NHTM dựa trên nguyên tắc mua bán vốn nội bộ mà phần lớn NHTM áp dụng. Các khoản tiền gửi đều được chuyển về quản lý tập trung nên các khoản tiền gửi lãi cao kéo dài đóng vai trò quan trọng trong việc giảm chi phí vốn. Giai đoạn cuối quý III đầu quý IV/2022 chứng kiến mặt bằng lãi suất cao, lên tới 11-12%, trung bình khoảng 8-9%/năm, do vậy các khoản tiền gửi kỳ hạn dài chủ yếu 6 tháng đến một năm sẽ tạo ra một giai đoạn chuyển dịch giảm giá vốn kéo dài từ cuối quý I đến cuối quý III/2023. Điều này cũng đồng nghĩa với việc lãi suất cho vay ra thị trường 1 sẽ giảm từ từ và đạt hiệu ứng tốt nhất khi quá trình chuyển dịch kết thúc – tức là cuối quý III đầu quý IV/2023.

Khi lãi suất ra thị trường 1 khó giảm nhanh, tín dụng khó tăng trưởng là tất yếu. Việc mặt bằng lãi suất cao khiến cho các khách hàng có khả năng thì không muốn vay do cầu trong nền kinh tế yếu, trong khi các khách hàng muốn vay, đặc biệt bất động sản hay nhóm khách hàng được giữ nguyên nhóm nợ do cơ cấu theo Thông tư 02, lại không được ngân hàng cho vay.

Tín dụng chưa chạy đồng nghĩa với nút thắt quan trọng trong nền kinh tế chưa được giải quyết. Một khả năng lý thuyết hợp lý giải quyết được nút thắt này là các doanh nghiệp vay nợ gặp khó khăn có thể giảm mạnh giá bán các bất động sản nhằm tạo ra dòng tiền, từ đó có thể tiếp cận tín dụng trở lại. Tuy nhiên, giải pháp này sẽ ngay lập tức tác động tới giá trị tài sản đảm bảo cho các khoản vay hiện hữu tại các NHTM, gây rủi ro nợ xấu và mất vốn, là điều mà các NHTM và bản thân các doanh nghiệp BĐS không mong muốn. Bên cạnh đó, theo thông tin từ Bộ Xây Dựng và Hiệp hội Bất Động Sản, có hơn 1.000 dự án đang gặp vướng về thủ tục triển khai dự án. Điều này cho thấy rằng rủi ro pháp lý cùng lúc xuất hiện với rủi ro tài chính tạo ra một tình thế tiến thoái lưỡng nan cho nút thắt tín dụng bất động sản.

Khi nào?

Tình thế này chỉ có thể giải quyết nhờ thời gian, nghĩa là cần thời gian để mặt bằng lãi suất cho vay giảm dần khi các khoản huy động tiền gửi lãi suất cao trước đây đến hạn, cần thời gian để các NHTM trích lập dự phòng dần các khoản nợ có vấn đề, tạo tiền đề cho việc giảm giá bán bất động sản mà không gây rủi ro hệ thống ngân hàng và cần thời gian để các biện pháp tháo gỡ vướng mắc pháp lý dự án bất động sản được hình thành và đi vào thực thi. Điều này cũng phù hợp với thông điệp của Chính phủ và NHNN là không tăng trưởng kinh tế và tăng trưởng tín dụng bằng mọi giá; tăng trưởng tín dụng phải lành mạnh vì nếu vội vàng, thì khả năng cao sẽ tạo ra một vòng xoáy khó khăn mới. Chúng tôi kỳ vọng giai đoạn cuối quý III đầu quý IV sẽ là lúc mà lãi suất ra thị trường 1 có thể giảm nhiều nhất và đó có thể là thời điểm chính yếu của sự thay đổi dòng chảy tín dụng.

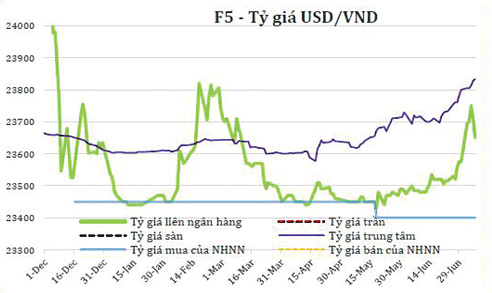

Tỷ giá: Rủi ro ngắn hạn

Cho đến đầu tháng 06/2023, khi xu hướng lạm phát tại Mỹ chậm lại và xu thế tăng lãi suất đi vào giai đoạn cuối dựa trên mức độ tăng, USD dần hạ giá. Điều này giúp cho các đồng tiền trên thế giới, trong đó có VND, giảm sức ép hạ giá. Đồng thời, điều đó cũng thúc đẩy làn sóng đầu tư trở lại với các thị trường đang phát triển, càng giúp cho sức ép tỷ giá tại các nước này giảm xuống. Sự quay lại của dòng vốn nước ngoài cùng với sự chấm dứt của tình trạng đầu cơ nội địa, tình huống xảy ra khi các doanh nghiệp có xu hướng găm giữ đô la chờ tăng giá, tạo ra xu thế đảo chiều tăng giá của VND. Do vậy, NHNN đã có cơ hội mua lại đô la đã bán can thiệp trước đây. Dự trữ ngoại hối của Việt Nam sau khi giảm về mức 83 tỷ USD vào tháng 11/2022 để bảo vệ tỷ giá trước sức ép tăng giá của đồng USD, đã tăng trở lại mức khoảng 95 tỷ USD vào tháng 5/2023 và dự đoán đạt mức 102 tỷ USD vào cuối năm nay, tương đương với 16 tuần nhập khẩu hiện tại.

Tuy nhiên, những diễn biến sau cuộc họp của FED giữa tháng 6 cho thấy rằng Mỹ có thể tiếp tục tăng lãi suất và duy trì mặt bằng lãi suất cao hơn so với những gì đã biết trước đó. Động thái này làm gia tăng khoảng cách tương đối giữa lãi suất USD và VND, từ đó tạo sức ép trở lại lên tỷ giá. Những dấu hiệu ban đầu của việc đầu cơ nội địa đã xuất hiện, đẩy tỷ giá lên cao hơn trong nửa cuối tháng 6 cho đến khi báo cáo này được viết, dù rằng đã hạ nhiệt. Chúng tôi cho rằng mặc dù tình thế hiện tại khác xa với những gì xảy ra một năm trước – chủ yếu là do ở đoạn cuối của chính sách thắt chặt tại Mỹ và Việt Nam trong trạng thái dự trữ ngoại hối tốt để sẵn sàng can thiệp – sức ép tỷ giá sẽ tạo rủi ro ngắn hạn làm ngăn cản theo nghĩa chậm lại nỗ lực mở rộng tiền tệ phục hồi kinh tế tại Việt Nam. Điều này có thể khiến cho xu thế tăng nghi ngờ của chứng khoán Việt Nam kéo dài hơn.

Thị trường chứng khoán Việt Nam

Thị trường chứng khoán Việt Nam bắt đầu chuyển biến tích cực sau phiên “cắt cơn” ngày 16/11/2022, sau khi đã giảm 42,61% từ vùng đỉnh 1.530 điểm xuống 878 điểm trong vòng 7 tháng. Phiên giao dịch ngày 16/11/2022 mang tính bước ngoặt bởi nó thể hiện tâm lý bi quan cùng cực lan tỏa toàn thị trường trong một thời gian dài đã dừng lại và thay vào đó là tâm lý tích cực dựa trên cách nghĩ “không thể xấu hơn”.

Tại thời điểm đó, việc “dọn đường chính sách” liên quan tới các nghị định tháo gỡ khó khăn thị trường bất động sản đã đóng vai trò điểm tựa quan trọng. Vùng điểm số đó cũng phù hợp với cách nhìn của chúng tôi rằng thị trường tăng vì cái gì thì sẽ giảm vì cái đó. Nếu thị trường tăng chủ yếu vì bơm tiền thì khi tiền được rút ra, nó sẽ giảm về vùng trước khi được bơm. Kể từ phiên giao dịch đó, thị trường đã giao dịch dựa trên nền tảng “dao động – tăng” theo nghĩa phần lớn thời gian là dao động nhưng thỉnh thoảng bật tăng nhờ những thông tin tích cực về chính sách tiền tệ. Những thống kê về số lượng tài khoản mở mới và giá trị giao dịch là những thông tin đáng chú ý thể hiện sự trở lại của “kênh chứng khoán” trong lựa chọn của người có tiền trong bối cảnh lãi suất sẽ giảm xuống.

Ở thời điểm hiện tại, những thông điệp chính sách tiếp tục là nền tảng để kỳ vọng một thị trường tích cực. Những thông điệp phát đi từ chính phủ cho thấy quyết tâm không điều chỉnh giảm mục tiêu tăng trưởng, đồng thời yêu cầu NHNN điều hành chính sách tiền tệ mở rộng, linh hoạt hơn nhằm hỗ trợ phát triển kinh tế, trong bối cảnh lạm phát không còn là sự lo ngại, là sự kế tiếp của quá trình dọn đường chính sách hướng tới thực thi. Mặc dù khó để kỳ vọng kinh tế có thể chuyển biến ngay, do còn nhiều nút thắt khó giải quyết, nhưng những chính sách đã ban hành chắc chắn có lợi cho chứng khoán dựa trên những đánh giá sau:

- Nhà đầu tư sẽ cân nhắc gửi tiết kiệm với lãi suất thấp hay đầu tư tài sản.

- Nếu chính sách nới lỏng tiền tệ không dẫn tới tín dụng chạy, tiền sẽ chảy vào khu vực tài sản trong ngắn hạn.

- Nếu tín dụng chạy sẽ tốt cho doanh nghiệp, giúp dòng tiền hoạt động trở lại và định giá tốt hơn khi nhìn triển vọng dài hạn.

- Bản thân việc hạ lãi suất cũng là yếu tố làm tăng định giá chung toàn thị trường.

Với những cân nhắc dựa trên nền tảng vĩ mô, chúng tôi đánh giá rằng, thị trường chứng khoán Việt Nam đang trong giai đoạn tích luỹ và đang chuyển dịch sang tăng trong nghi ngờ. Chúng tôi cũng nhìn nhận rằng nền kinh tế sẽ tiếp tục khó khăn (nhìn thấy) nhưng giai đoạn khó khăn nhất đang đi qua. Trong cách tiếp cận danh mục đầu tư, chúng tôi nghĩ rằng việc có nhiều cổ phiếu hơn là điều cần thiết.