Trước thềm đại hội, MB bất ngờ hé lộ kết quả kinh doanh 'khủng'

Trước thềm đại hội, MB lại bất ngờ ‘khoe’ sơ bộ về kết quả kinh doanh ‘khủng’ trong quý 1/2021. Tuy nhiên, những con số cụ thể còn phải chờ vào báo cáo tài chính sẽ được công bố trong thời gian tới đây.

Mới đây, ngân hàng TMCP Quân đội (MB – mã chứng khoán MBB) vừa hé lộ sơ bộ về kết quả kinh doanh quý đầu năm 2021.

Cụ thể, trong quý 1/2021, lợi nhuận trước thuế hợp nhất tại MB đạt gần 4.600 tỷ đồng, gấp hơn 2,1 lần so với cùng kỳ 2020. Lợi nhuận của ngân hàng riêng lẻ cũng cao gấp hơn 2 lần cùng kỳ, đạt 4.100 tỷ đồng.

Các chỉ số chính riêng ngân hàng đều tốt hơn cùng kỳ 2020 như: ROA khoảng 2,7% (quý I/2020 là 1,59%); ROE khoảng 27,24% (quý I/2020 là 16,09%). Tỷ lệ nợ xấu của ngân hàng riêng lẻ tại thời điểm cuối quý 1 khoảng 1,14%, thấp hơn nhiều so với mức 1,46% cùng kỳ. Tỷ lệ dự phòng bao nợ xấu tiếp tục duy trì mức cao gần 150% (tức là 100 đồng nợ xấu thì ngân hàng dự phòng gần 150 đồng).

Đến hết 31/03/2021, thống kê ban đầu tại MB cho biết, tiền gửi không kỳ hạn (CASA) của phân khúc khách hàng cá nhân tại ngân hàng này tiếp tục tăng trưởng tốt, gấp 1,5 lần so với cuối năm 2020. CASA cải thiện, tạo lợi thế về giá vốn rẻ cho các hoạt động nghiệp vụ của ngân hàng.

Trước thềm đại hội, MB lại bất ngờ ‘khoe’ sơ bộ về kết quả kinh doanh ‘khủng’ trong quý 1/2021. Tuy nhiên, con số cụ thể còn phải chờ vào báo cáo tài chính, đặc biệt là nợ xấu. Bởi MB chưa tiết lộ tỷ lệ nợ xấu hợp nhất.

Hiện thị giá của cổ phiếu MBB đã tăng trên 100% trong 1 năm qua. Giá trị vốn hóa thị trường ước tính gần 86.000 tỷ đồng.

Theo kế hoạch, ngày 27/4 tới MB sẽ tổ chức đại hội thường niên. Còn nhớ tại Hội nghị tổng kế hoạt động năm 2020 và triển khai kế hoạch nhiệm vụ 2021 hồi đầu năm, MB đặt mục tiêu tăng trưởng lợi nhuận năm nay khoảng 25 – 30%, tức là có thể lên tới hơn 14.000 tỷ đồng. Như vậy với kết quả đạt được trong quý 1/2021, ngân hàng đã hoàn thành khoảng 32% kế hoạch cả năm.

Đây được cho là mức tăng trưởng khá tham vọng khi diễn biến dịch Covid-19 vẫn còn rất khó lường, cùng với đó là lộ trình trích lập dự phòng cho các khoản nợ tái cơ cấu theo Thông tư 01/2020/TT-NHNN dự kiến sẽ được áp dụng ngay trong năm nay.

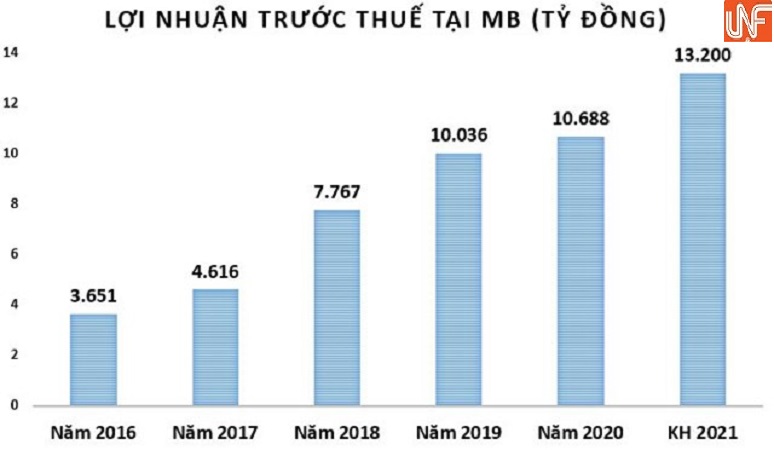

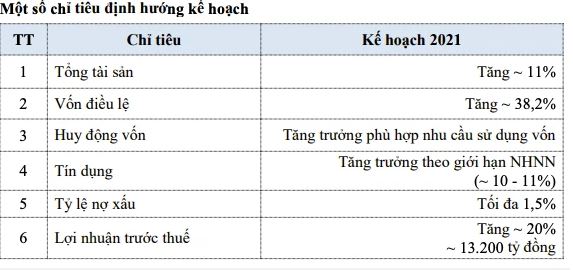

Tuy nhiên, theo tài liệu họp ĐHĐCĐ thường niên năm 2021 mới công bố ngày 6/4, MB lại kỳ vọng năm 2021 sẽ tiếp tục tăng trưởng với lợi nhuận khoảng 13.200 tỷ đồng, tương đương chỉ tăng tối thiểu 20% so với năm trước; tổng tài sản và tăng trưởng tín dụng tại MB tăng khoảng 11%; tỷ lệ nợ xấu kiểm soát ở dưới 1,5%.

MB cũng lưu ý, trong trường hợp dịch Covid 19 chưa được kiểm soát, các chỉ tiêu kế hoạch 2021 tăng trưởng quanh mức khoảng 10%.

Trong đó, NHTM quốc doanh khả năng đạt được mức tăng trưởng ngoạn mục hơn nữa, tăng khoảng 75% -85% so với cùng kỳ khi các ngân hàng này đã tăng cường trích lập dự phòng để giải quyết các tài sản có vấn đề.

Các NHTM cổ phần dự kiến sẽ đạt mức tăng trưởng lợi nhuận trước thuế khoảng 45% -55% so với cùng kỳ. Một phần đến từ lãi suất huy động giảm, giúp các ngân hàng tiết giảm chi phí đầu vào.

Đánh giá về triển vọng lợi nhuận ngành ngân hàng 2021, FiinGroup cũng dự báo, tăng trưởng lợi nhuận sau thuế năm 2021 của 12 ngân hàng niêm yết sẽ ở mức 18,2% (cao hơn năm 2020 là 14,9%)...

Đáng chú ý, NHNN vừa ban hành Thông tư 03/2021/TT-NHNN sửa đổi, bổ sung Thông tư 01 theo đó các NHTM có thể mở rộng phạm vi các khoản nợ được tái cơ cấu và có cơ sở để đưa ra phương án tài chính rõ ràng hơn nhờ ấn định thời điểm kết thúc tái cơ cấu, miễn giảm lãi là 31/12/2021 và quy định về trích lập dự phòng với lộ trình 3 năm.

Chính điều này sẽ tạo thuận lợi hơn cho các NHTM trong việc triển khai hỗ trợ các khách hàng bị ảnh hưởng tiêu cực từ đại dịch Covid-19.

Tuy nhiên, với hoạt động ngành ngân hàng lợi nhuận luôn đi kèm rủi ro và nợ xấu được dự báo sẽ tăng trong năm 2021 nên đòi hỏi các ngân hàng phải trích lập dự phòng rủi ro nhiều hơn. Điều này cũng sẽ khiến lợi nhuận ngân hàng năm 2021 biến động, khó lường.