Vietcombank, VIB đang 'ôm' bất động sản thế chấp nhiều cỡ nào?

Lượng bất động sản được thế chấp tại ngân hàng Vietcombank tính đến cuối năm 2021 lên tới con số hơn 1,16 triệu tỷ đồng.

Tài sản bảo đảm tại các ngân hàng hiện nay rất đa dạng từ bất động sản, động sản, tiền gửi, vàng, đá quý, giấy tờ có giá, phương tiện vận chuyển, máy móc thiết bị, hàng tồn kho,….Tuy nhiên, tài sản chủ yếu và phổ biến nhất vẫn là bất động sản.

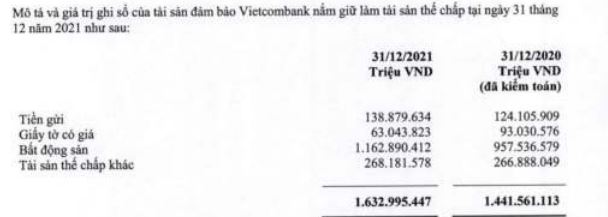

Điển hình tại Vietcombank, tính đến cuối năm 2021 giá trị ghi sổ của tài sản đảm bảo Vietcombank nắm giữ làm tài sản thế chấp lên tới hơn 1,63 triệu tỷ đồng, tăng 13% so với đầu năm và đạt 170% so với tổng dư nợ của nhà băng này. Trong đó, bất động sản thế chấp tăng 21%, ghi nhận 1,16 triệu tỷ đồng, đang chiếm tới 71% trong tổng giá trị tài sản bảo đảm.

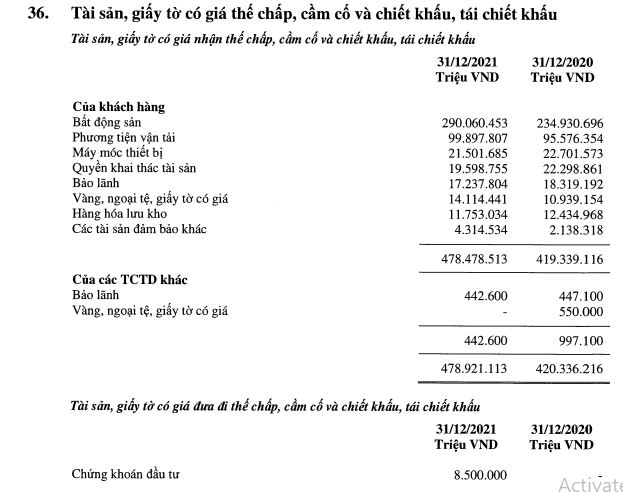

Ngân hàng quy mô nhỏ hơn cũng ghi nhận “ôm” nhiều bất động sản thế chấp. Chẳng hạn tại VIB, tính đến 31/12/2021 lượng tài sản, giấy tờ có giá nhận thế chấp, cầm cố và chiết khấu, tái chiết khấu ghi nhận hơn 478.921 tỷ đồng, tăng 14% so với đầu năm. Trong đó, tài sản thế chấp là bất động sản của khách hàng ghi nhận hơn 290.060 tỷ đồng, đang chiếm 61% trong tổng tài sản, giấy tờ có giá nhận thế chấp,…

Thực tế, bất động sản vẫn được các nhà băng ưu tiên nhận làm tài sản cầm cố, thế chấp hơn cả bởi đây là những tài sản có giấy tờ chứng minh quyền sở hữu rõ ràng, ít hao mòn giá trị và khi phát sinh nợ xấu thì phát mãi có lợi hơn so với máy móc, hàng tồn kho hay giấy tờ có giá. Giá trị chuyển nhượng bất động sản thường tăng trong dài hạn do đặc tính khan hiếm.

Dù vậy, việc phát mãi các khối bất động sản giá trị lớn cũng không phải lúc nào cũng dễ dàng, thậm chí còn phải thẩm định, đấu giá liên tục và cho thanh toán “trả góp” mới bán được. Điều này ít nhiều khiến chất lượng tài sản của các ngân hàng thời gian tới sẽ bị ảnh hưởng không nhỏ.

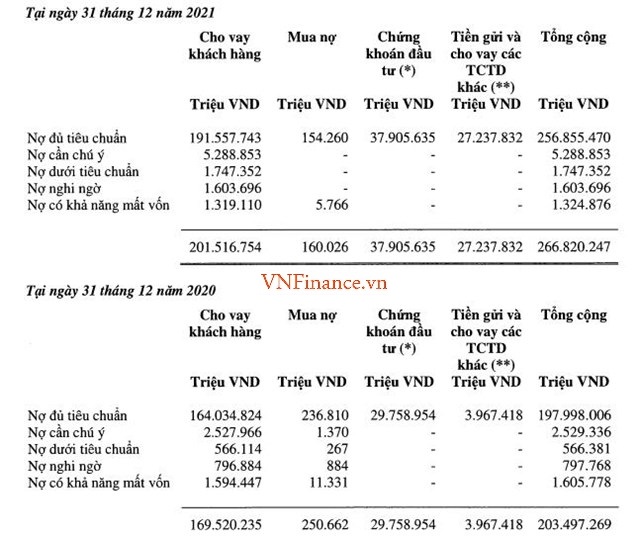

Xét về chất lượng tín dụng, tại Vietcombank nợ xấu tính đến 31/12/2021 tăng 17% so với đầu năm, ghi nhận hơn 6.121 tỷ đồng. Trong đó, nợ nghi ngờ tăng đột biến lên hơn 965 tỷ đồng, gấp 4 lần đầu năm. Do đó, kéo tỷ lệ nợ xấu tại Vietcombank tăng nhẹ từ 0,62% lên 0,64%.

Tương tự, tổng nợ xấu VIB tại ngày 31/12/2021 tăng 58% so với đầu năm, chiếm hơn 4.670 tỷ đồng trong tổng nợ vay. Trong đó, có sự dịch chuyển từ nợ nhóm 5 sang nhóm 3 và 4. Cụ thể, nợ nhóm 5 giảm 17% xuống còn 1.319 tỷ đồng trong khi đó nợ nhóm 3 tăng 209% lên 1.747 tỷ đồng; nợ nhóm 4 tăng 101% lên gần 1.604 tỷ đồng. Do đó, kéo tỷ lệ nợ xấu tại VIB tăng từ 1,74% lên 2,32%.

Đầu tư kinh doanh bất động sản là kênh đầu tư có kỳ vọng lợi nhuận cao nên dễ dẫn đến đầu cơ trên thị trường. Đồng thời, tình trạng mất cân đối cung cầu vẫn tồn tại ở một số phân khúc bất động sản cũng được xem là nguyên nhân dẫn đến rủi ro trong việc cấp tín dụng.

Đáng nói, với tình hình dịch Covid-19 kéo dài và phức tạp với những diễn biến khó lường, các bất động sản thế chấp sẽ khó xử lý hơn. Nhiều ngân hàng có thể phải bán với giá rất thấp hoặc chấp nhận tăng nợ xấu.