Áp lực trái phiếu với doanh nghiệp bất động sản: Sau cơn mưa, trời lại sáng?

Theo ước tính, trong năm 2024, có khoảng 279.000 tỷ đồng trái phiếu đáo hạn, với hơn 115.000 tỷ làm TPDN bất động sản (chiếm 41,4%). Mặc dù có thể nói đây là một thách thức lớn với doanh nghiệp bất động sản, nhưng với những tín hiệu tích cực từ chính sách trong thời gian qua, thị trường trái phiếu được kỳ vọng sẽ khởi sắc hơn trong năm 2024.

Hơn 115.000 tỷ đồng trái phiếu sắp đáo hạn

Số liệu của KBSV cho biết, thị trường trái phiếu doanh nghiệp (TPDN) suy giảm trong tháng 1/2024 với tổng giá trị phát hành (GTPH) chỉ đạt 3.650 tỷ (+19% YoY) với kỳ hạn bình quân là 1,23 năm.

Trong tháng 1, chỉ có 2 đợt phát hành trái phiếu riêng lẻ trị giá 1.650 tỷ và 1 đợt phát hành ra công chúng trị giá 2.000 tỷ. Trong đó, nhóm bất động sản có 1 doanh nghiệp phát hành riêng lẻ 450 tỷ, chiếm tỷ trọng 67% trong khi doanh nghiệp còn lại phát hành 1.200 tỷ thuộc lĩnh vực xây dựng.

Trong tháng 1, có 34 doanh nghiệp thực hiện mua lại trước hạn, với giá trị mua lại đạt 7.394 tỷ (-31,1% YoY). Mặt bằng lãi suất thấp là động lực chính để các doanh nghiệp mua lại các trái phiếu phát hành với lãi suất cao trong giai đoạn trước, theo đó được dự báo tiếp tục gia tăng trong các tháng tiếp theo khi tình hình kinh doanh cải thiện hơn.

Bước sáng tháng 2/2024, theo báo cáo của Hiệp hội Thị trường Trái phiếu Việt Nam (VBMA) tổng hợp từ HNX và SSC, tính đến ngày công bố thông tin 23/2/2024, có 2 đợt phát hành TPDN với tổng giá trị 1.050 tỷ đồng. Cụ thể, 2 đợt phát hành này đến từ: Công ty Cổ phần Vận tải và Xếp dỡ Hải An phát hành 500 tỷ đồng trái phiếu riêng lẻ với kỳ hạn 5 năm, lãi suất 6%/năm và 550 tỷ đồng còn lại đến từ Công ty Cổ phần Đầu tư và Xây dựng Xa Lộ Hà Nội với kỳ hạn 10 năm, lãi suất 10,1%/năm cho kỳ đầu tiên, các kỳ sau bằng lãi suất cho vay trung hạn (VCB, BIDV, VietinBank, Agribank).

Theo VBMA, có 7 doanh nghiệp công bố chậm trả gốc, lãi trong tháng 1 với tổng giá trị khoảng 8,432 tỷ đồng (gồm lãi và dư nợ còn lại của trái phiếu) và 5 mã trái phiếu được gia hạn thời gian trả lãi, gốc.

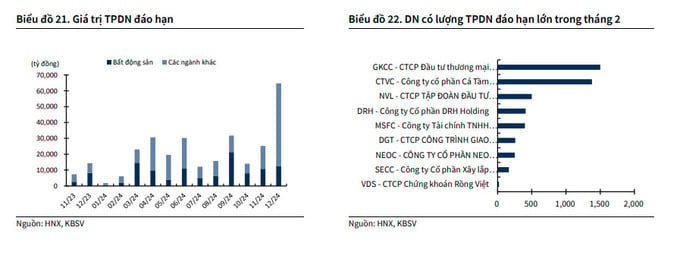

KBSV cho biết cũng cho biết, trong cả năm 2024, ước tính có khoảng 279.000 tỷ đồng trái phiếu đáo hạn, với hơn 115 nghìn tỷ làm TPDN bất động sản (chiếm 41,4%), tiếp theo là nhóm tổ chức tài chính với hơn 81 nghìn tỷ (chiếm 29%).

Sắp tới, sẽ có hai đợt phát hành trái phiếu riêng lẻ đáng chú ý từ Ngân hàng Thương mại Cổ phần Bản Việt (BVBank) và Công ty Cổ phần Thành Thành Công - Biên Hòa:

Cụ thể, Công ty Cổ phần Thành Thành Công - Biên Hòa đã thông qua phương án phát hành trái phiếu trong quý I năm 2024 với tổng giá trị phát hành tối đa 500 tỷ đồng. Và Ngân hàng Thương mại Cổ phần Bản Việt (BVBank) đã thông qua phương án phát hành trái phiếu riêng lẻ trong năm 2024 với tổng giá trị tối đa 5.600 tỷ đồng, dự kiến chia thành 6 đợt phát hành.

Sau cơn mưa trời lại sáng?

Giai đoạn khó khăn vừa qua cũng là cơ hội cho nhiều doanh nghiệp bất động sản nhìn nhận lại hoạt động kinh doanh, chủ động tái cấu trúc toàn diện, từ bộ máy nhân sự cho tới tình hình tài chính, sản phẩm, đặc biệt là tái cấu trúc các khoản nợ trái phiếu.

Việc Chính phủ ban hành Nghị định 08/2023/NĐ-CP (ngày 5/3/2023) đã tạo cơ sở pháp lý để tổ chức phát hành thỏa thuận về việc điều chỉnh một số điều khoản của trái phiếu, đặc biệt là việc gia hạn kỳ hạn trái phiếu.

Tính đến cuối năm 2023, gần 70 tổ chức phát hành đã đạt được thỏa thuận với các trái chủ về việc gia hạn kỳ hạn trái phiếu và có báo cáo chính thức lên Sở Giao dịch chứng khoán Hà Nội (HNX), với tổng giá trị trái phiếu đã được gia hạn kỳ hạn là hơn 116.000 tỷ đồng. Trong đó, những doanh nghiệp lớn như Novaland, Phát Đạt, Khang Điền, Hodeco, An Gia… đều thông báo đã cơ bản tái cấu trúc nợ vào thời điểm cuối năm 2023 với việc tất toán và đàm phán gia hạn các khoản nợ trái phiếu đến hạn.

Đáng chú ý, trong tháng cuối năm 2023, Phát Đạt công bố đã đưa dư nợ trái phiếu xuống “0 đồng”, thông qua việc chi hơn 421 tỷ đồng để mua lại toàn bộ lô trái phiếu PDR12101 phát hành ngày 23/12/2021, kỳ hạn 2 năm (tổng giá trị phát hành 500 tỷ đồng); đồng thời, chi 37,5 tỷ đồng để mua lại trước hạn toàn bộ lô trái phiếu PDR12204 phát hành vào ngày 25/3/2022, kỳ hạn 2 năm (giá trị phát hành 300 tỷ đồng).

Trước đó, tại thời điểm cuối năm 2022, dư nợ của Phát Đạt lên tới hơn 4.300 tỷ đồng, trong đó dư nợ trái phiếu khoảng 2.500 tỷ đồng.

Trước áp lực trái phiếu đáo hạn trong năm 2024 của nhóm doanh nghiệp bất động sản, ông Trần Phú Việt, Trưởng phòng Nghiên cứu và Phát triển sản phẩm, Khối Thông tin tài chính, FiinGroup nhận định, đây là thách thức lớn với doanh nghiệp bất động sản trong bối cảnh nhiều doanh nghiệp đang “ngập” trong nợ trái phiếu. Nhất là khi các tổ chức phát hành có thể phải chính thức phải tuân thủ các quy định khắt khe của Nghị định 65, do một số quy định giãn, hoãn nợ trái phiếu của Nghị định 08 hết hiệu lực.

Mặc dù khó khăn là không thể phủ nhận, nhưng nhìn vào thực tế thì thị trường TPDN năm nay vẫn có những thuận lợi nhất định. Đó là, nền tảng vĩ mô ổn định, tăng trưởng GDP được dự báo cao hơn 2023, với mục tiêu đặt ra là 6,5%.

Từ góc nhìn của ông Trần Lê Minh, Tổng giám đốc VIS Rating, thị trường trái phiếu đang bước vào chu kỳ tăng trưởng mới bền vững hơn nhờ lãi suất giảm, các chính sách hỗ trợ kinh tế phục hồi, thị trường minh bạch hơn, các quy định chặt chẽ hơn, tâm lý nhà đầu tư cải thiện.

- Lê Xuân Nghĩa, Ủy viên Hội đồng Tư vấn chính sách tài chính, tiền tệ Quốc gia cũng nhận định, năm 2024, lãi suất ở các nước phát triển, đặc biệt là Mỹ và châu Âu có xu hướng giảm, khiến dòng vốn sẽ quay lại các thị trường đang phát triển, trong đó có Việt Nam, hỗ trợ cho thị trường vốn trong nước. Mặt bằng lãi suất tiết kiệm trong nước thấp cũng tạo sự khác biệt về mặt lợi suất đầu tư, giúp kênh đầu tư TPDN hấp dẫn trở lại.