Đo độ hấp dẫn của các cổ phiếu bất động sản trong bối cảnh khát vốn

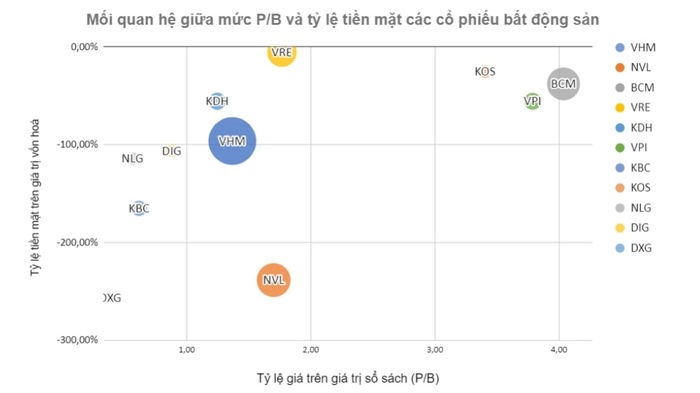

Trong bối cảnh dòng tiền khó khăn như hiện nay, việc cổ phiếu bất động sản giảm sâu cũng là cơ hội để những nhà đầu tư có tiền "săn lùng" để mua vào với giá hời. Kết hợp yếu tố tiền mặt với yếu tố định giá, có thể phân loại được một số nhóm cổ phiếu bất động sản theo mức độ rủi ro và mức độ hấp dẫn.

Cổ phiếu bất động sản đang trải qua thời kỳ rất áp lực khi khối lượng bán hằng ngày rất mạnh, thậm chí ròng rã nhiều ngày, cổ phiếu "nằm sàn" ngay từ đầu phiên, một phần quan trọng do bị công ty chứng khoán bán giải chấp.

Tuy nhiên, việc cổ phiếu bất động sản giảm sâu cũng là cơ hội để những nhà đầu tư có tiền "săn lùng" để mua vào với giá hời. Trong bối cảnh dòng tiền khó khăn như hiện nay, doanh nghiệp bất động sản nào càng sở hữu nhiều tiền mặt thì nhìn chung mức độ rủi ro thanh khoản càng thấp. Kết hợp yếu tố tiền mặt với yếu tố định giá, có thể phân loại được một số nhóm cổ phiếu bất động sản theo mức độ rủi ro và mức độ hấp dẫn.

Với yếu tố tiền mặt, có thể sử dụng tỷ lệ tiền mặt ròng trên giá trị vốn hoá (gọi tắt là "tỷ lệ tiền mặt ròng), được tính bằng mối quan hệ giữa lượng tiền mặt cùng với các khoản tương đương tiền (bao gồm các khoản tiền gửi ngân hàng) trừ đi tổng nợ của doanh nghiệp chia cho giá trị vốn hoá của doanh nghiệp trên thị trường. Dữ liệu cho thấy, tỷ lệ tiền mặt ròng của các doanh nghiệp bất động sản trên sàn chứng khoán đa phần ở mức âm.

Đối với yếu tố định giá, thông thường phương pháp RNAV (phương pháp giá trị tài sản ròng) được sử dụng để định giá cổ phiếu bất động sản, tuy nhiên, sẽ khả thi hơn nếu sử dụng chỉ số P/B để so sánh mức định giá giữa các cổ phiếu bất động sản.

Các cổ phiếu BĐS có định giá thấp kèm rủi ro thanh khoản không cao

Cổ phiếu VRE của Công ty Cổ phần Vincom Retail (HoSE: VRE) là một cổ phiếu được định giá khá hấp dẫn với mức P/B đạt 1,77 lần tính theo giá chốt phiên 14/11. Đây là cổ phiếu có mức tỷ lệ tiền mặt ròng khá cao so với mặt bằng chung của ngành, ở mức âm 5,5%, theo dữ liệu từ nền tảng WiChart.

Tình hình kinh doanh của VRE đã trở nên tươi sang hơn đáng kể trong 9 tháng năm nay, mức doanh thu lũy kế đạt 5.224 tỷ đồng và đạt 1.944 tỷ đồng lợi nhuận sau thuế, lần lượt tăng 15,47% và 63,02% so với cùng kỳ năm trước. Chỉ tính riêng quý III/2022, công ty ghi nhận 2.005 tỷ đồng doanh thu và 793 tỷ đồng lợi nhuận sau thuế, cũng tăng mạnh so với quý III/2021.

Bên cạnh VRE, một cổ phiếu “họ Vingroup” khác là VHM của Công ty Cổ phần Vincom Retail (HoSE: VRE) đang có mức P/B đạt 1,37 lần với tỷ lệ tiền mặt ròng âm 96,35%.

Tương tự với VRE, VHM đã có sự tăng trưởng về hoạt động kinh doanh trong năm nay. Cụ thể, VHM đã ghi nhận doanh thu 17.804 tỷ đồng trong quý III và 14.575 tỷ đồng lợi nhuận sau thuế. Mức lợi nhuận của VHM được ghi nhận tăng 30,19% so với cùng kỳ năm 2021.

Bên cạnh đó, cổ phiếu KDH của Công ty Cổ phần Đầu tư và Kinh doanh Nhà Khang Điền (HoSE: KDH) cũng đang có mức giá hấp dẫn với mức P/B đạt 1,25 lần với mức tỷ lệ tiền mặt ròng trên vốn hoá âm 55,67%.

Trong quý III/2022, KDH ghi nhận 802 tỷ đồng doanh thu, giảm 33,07% so với doanh thu quý III/2021; tuy nhiên mức lợi nhuận sau thuế được ghi nhận trong quý III năm nay đạt 344 tỷ đồng, tăng 8,88% so với cùng kỳ năm trước. Luỹ kế từ đầu năm đến nay, KDH ghi nhận doanh thu đạt 1.677 tỷ đồng, giảm 46,7% so với cùng kỳ năm trước và lợi nhuận sau thuế đạt 970 tỷ đồng, tăng 23,05% so với 3 quý đầu năm 2021.

Một trường hợp khác cần kể đến là cổ phiếu DIG của Tổng Công ty cổ phần Đầu tư Phát triển Xây dựng (DIC Corp). Với việc giảm kịch sàn liên tục, mức P/B của cổ phiếu này đã xuống chỉ còn 0,88 lần. Tính đến hết quý III, tỷ lệ tiền mặt ròng trên giá trị vốn hoá của DIG đạt âm 106,30%, không phải là mức cao so với mặt bằng chung.

Tương tự, giá cổ phiếu NLG của Công ty Cổ phần Đầu tư Nam Long (HoSE: NLG) cũng đã giảm mạnh trong năm nay và đưa mức P/B xuống 0,56 lần, tức chỉ bằng khoảng một nửa giá trị sổ sách của công ty. Tỷ lệ tiền mặt ròng của NLG đang đạt âm 114,14%.

Loạt cổ phiếu BĐS có định giá thấp nhưng tỷ lệ tiền mặt ròng thấp

Với mức âm 238,59%, cổ phiếu NVL của Công ty Cổ phần Tập đoàn Đầu tư Địa ốc No Va (Novaland) đang có mức tỷ lệ tiền mặt ròng thấp so với mặt bằng chung. Bù lại, việc giá cổ phiếu NVL liên tục giảm sâu trong thời gian qua đã đưa mức P/B của cổ phiếu này về mức khá dễ chịu là 1,7 lần.

Tương tự, Công ty Cổ phần Tập đoàn Đất Xanh (HoSE: DXG) đang có mức tỷ lệ tiền mặt ròng khá thấp, khoảng âm 256,43%. Tuy nhiên, cổ phiếu DXG đang được định giá khá thấp với P/B chỉ vỏn vẹn 0,38 lần, tức chỉ khoảng một phần ba giá trị sổ sách.

Tình hình kinh doanh của DXG trong quý III vừa qua đã tươi sáng hơn so với cùng kỳ năm trước với 1.255,06 tỷ đồng doanh thu và 258,57 tỷ đồng lợi nhuận sau thuế. Tuy mức doanh thu trong quý III giảm nhẹ nhưng lợi nhuận sau thuế của DXG đã tăng gấp gần 4 lần quý III/2021.

Tiếp đó, cũng cần kể đến KBC của Tổng Công ty Phát triển Đô thị Kinh Bắc (HoSE: KBC). Mức P/B của cổ phiếu này thấp hơn nhiều giá trị sổ sách, đạt 0,62 lần. Tuy nhiên, tỷ lệ tiền mặt ròng của KBC ở mức âm 165,23%, thấp hơn mặt bằng chung.

Các cổ phiếu BĐS ít rủi ro thanh khoản nhưng định giá cao

Với mức P/B đạt 4,04 lần, cổ phiếu BCM của Tổng Công ty Đầu tư và Phát triển Công nghiệp (Becamex) đang là một trong số các cổ phiếu bất động sản được định giá cao nhất trong ngành. Tính đến hết quý III/2022, tỷ lệ tiền mặt ròng trên tổng giá trị vốn hoá của công ty đang khá cao so với mặt bằng chung, đạt âm 37,92%.

Tình hình kinh doanh của BCM trong 3 quý đầu năm 2022 khá tươi sáng với 5.621 tỷ đồng doanh thu và 1.628 tỷ đồng lợi nhuận sau thuế, tăng lần lượt 48,04% và 66,53% so với 3 quý đầu 2021.

Tương tự, cổ phiếu VPI của Công ty Cổ phần Đầu tư Văn Phú - INVEST đang có mức P/B cao, đạt 3,79 lần. Trong khi đó, tỷ lệ tiền mặt ròng đang được công ty nắm giữ đang tương đương âm 55,74% so với giá trị vốn hoá.

Về tình hình kinh doanh, tuy mức doanh thu của VPI giảm nhẹ 4,7%, đạt 311 tỷ đồng trong quý III, mức lợi nhuận sau thuế của công ty lại đạt 82,05 tỷ đồng, tăng 16,29%. Luỹ kế 9 thán, VPI ghi nhận 1.412 tỷ đồng doanh thu và 366,17 tỷ đồng sau thuế, lần lượt tăng 120,69% và 241,83% so với cùng kỳ năm trước.

Ngoài ra, cổ phiếu KOS của công ty Cổ phần KOSY (HoSE: KOS) cũng có mức P/B khá cao là 3,4 lần. Mức tỷ lệ tiền mặt ròng trên vốn hoá của công ty đang âm 25,28%, mức khá cao so với các doanh nghiệp khác trong ngành.