Gần 3.000 tỷ đồng về tay ngân hàng OCB chỉ trong 7 ngày

Chỉ trong một tuần, ngân hàng OCB đã huy động thành công gần 3.000 tỷ đồng qua 4 đợt phát hành trái phiếu.

Cụ thể, ngày 24/8/2022, Ngân hàng Thương mại Cổ phần Phương Đông (HOSE: OCB) đã chào bán thành công lô trái phiếu mã OCBL2225010 có kỳ hạn 3 năm. Khối lượng phát hành là 1.000 trái phiếu có mệnh giá 1.000.000.000 đồng/trái phiếu. Tổng lô trái phiếu này trị giá 1.000 tỷ đồng, ngày đáo hạn là 24/8/2025.

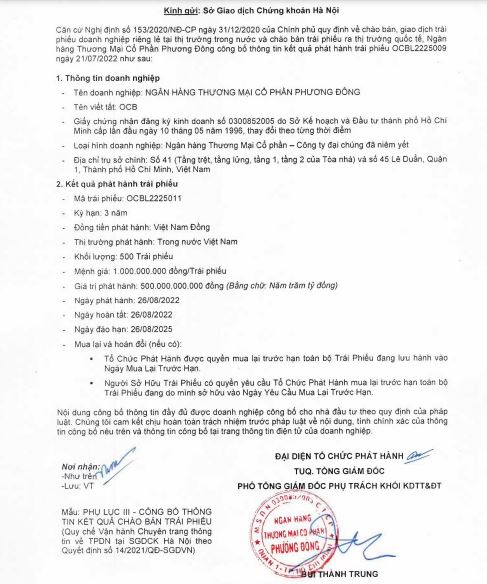

Đến ngày 26/8, ngân hàng OCB tiếp tục chào bán thành công 500 trái phiếu với mệnh giá 1.000.000.000 đồng/trái phiếu. Tổng giá trị mệnh giá phát hành là 500 tỷ đồng.

Ngày 29/8, OCB đã phát hành thành công 300 trái phiếu có mã OCBL2225012 với mệnh giá 1.000.000.000 đồng/ trái phiếu, tổng giá trị mệnh giá phát hành là 300 tỷ đồng.

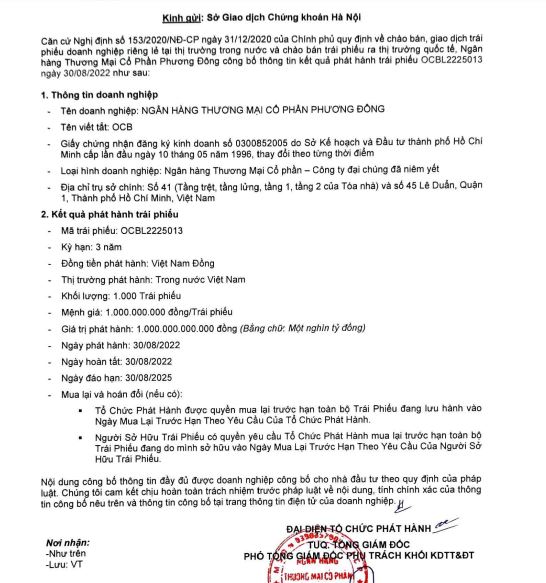

Cuối cùng, ngày 30/8, ngân hàng OCB thông báo chào bán thành công 1.000 trái phiếu có mã OCBL2225013 có mệnh giá 1.000.000.000 đồng/trái phiếu. Tổng giá trị phát hành là 1.000 tỷ đồng.

Như vậy, OCB đã huy động thành công 2.800 tỷ đồng qua 4 đợt phát hành trái phiếu. Cả 4 lô trái phiếu trên đều có kỳ hạn 3 năm. Tuy nhiên, các thông tin về lãi suất, mục đích phát hành và người mua trái phiếu không được ngân hàng tiết lộ.

Về vấn đề mua lại và hoán đổi, ngân hàng OCB nêu rõ tổ chức phát hành có quyền mua lại trước hạn toàn bộ trái phiếu đang lưu hành vào ngày mua lại trước hạn. Người sở hữu trái phiếu có quyền yêu cầu tổ chức phát hành mua lại trước hạn toàn bộ trái phiếu đang do mình sở hữu vào ngày yêu cầu mua lại trước hạn.

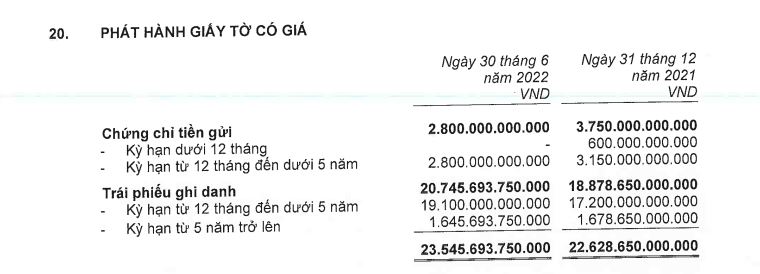

Theo Báo cáo tài chính hợp nhất soát xét 6 tháng đầu năm 2022, tính đến 30/6/2022, ngân hàng OCB đã có hơn 20.745 tỷ đồng trái phiếu đang lưu hành trên thị trường, tăng 10% so với đầu năm. Trong đó chủ yếu là trái phiếu kỳ hạn từ 12 tháng đến dưới 5 năm hơn 19.000 tỷ đồng và trái phiếu kỳ hạn từ 5 năm trở lên hơn 1.645 tỷ đồng.

Nhìn vào lượng trái phiếumà ngân hàng OCB phát hành thời gian gần đây, có thể thấy, đa phần phát hành trái phiếu kỳ hạn 3 năm. Điều này cho thấy, khả năng OCB đang thiếu hụt nguồn vốn trung, dài hạn tạm thời.

Chuyên gia tài chính – ngân hàng TS. Nguyễn Trí Hiếu từng cho biết, từ năm 2020 đến nay, việc áp dụng giãn,hoãn trả nợ hỗ trợ khách hàng bị ảnh hưởng bởi đại dịch theo Thông tư 01 và 03 của Ngân hàng Nhà nước (NHNN) đã khiến một lượng lớn dòng tiền trả nợ của doanh nghiệp không về ngân hàng, nên một phần vốn của ngân hàng bị thiếu hụt và phải tăng phát hành trái phiếu riêng lẻ để bù đắp. Hơn nữa, nhu cầu về tăng vốn của các ngân hàng luôn thường trực, khi đa phần vốn chủ sở hữu còn mỏng, tín dụng tăng nhanh trước yêu cầu hồi phục kinh tế… sẽ làm ảnh hưởng đến tỷ lệ an toàn vốn (CAR), nên các ngân hàng phải gia cố tỷ lệ này khi đáp ứng tiêu chuẩn Basel II.

Hiện ngân hàng OCB là một trong số những ngân hàng triển khai trước hạn việc áp dụng tiêu chuẩn Basel II về an toàn vốn. Việc tuân thủ đầy đủ ba trụ cột Basel II giúp OCB xác định, đo lường, đánh giá các rủi ro trọng yếu một cách hiệu quả, từ đó xây dựng nền tảng cơ sở dữ liệu và quy trình phù hợp với chiến lược phát triển của ngân hàng. Hiện OCB đang tập trung triển khai những tiêu chuẩn quốc tế cao hơn như Basel III, dự kiến hoàn thành vào cuối năm nay.