Huy động hơn 3.000 tỷ qua kênh trái phiếu, Phát Đạt (PDR): Dòng tiền âm, cứ hết lại vay

Thị trường trái phiếu doanh nghiệp thời gian qua "trăm hoa đua nở" với mức lãi suất huy động tăng nhanh. Một ‘ông lớn’ bất động sản như công ty CTCP Phát triển bất động sản Phát Đạt (mã chứng khoán PDR) cũng nhập cuộc và huy động hơn 3000 tỷ đồng qua kênh trái phiếu.

Tuy nhiên, kết quả kinh doanh năm 2021 và quý I năm 2022 lại ghi nhận dòng tiền âm, kết quả kinh doanh không như kỳ vọng. Và việc thiếu hụt dòng tiền phần nào được bù đắp bằng việc đi vay, cụ thể là qua kênh trái phiếu.

Bên cạnh đó, việc sử dụng cổ phiếu PDR của bên thứ 3 làm tài sản đảm bảo cho các khoản vay trái phiếu cũng là một vấn đều đáng lưu ý. Nếu tình hình kinh doanh có biến động tiêu cực, quyền lợi của trái chủ có thể sẽ chịu tác động kép do khả năng thanh toán gốc, lãi của doanh nghiệp có thể gặp khó khăn và giá trị tài sản đảm bảo bị ảnh hưởng khi tính theo giá trị cổ phiếu trên sàn.

Thiếu hụt dòng tiền kinh doanh & kết quả kinh doanh quý I chưa được như kỳ vọng

Năm 2022, CTCP Phát triển bất động sản Phát Đạt (mã chứng khoán PDR) đặt mục tiêu doanh thu đạt 10.700 tỷ đồng và LNST đạt 2.908 tỷ đồng. Tuy nhiên, kết thúc quý 1/2022, PDR mới chỉ hoàn thành được 5,8% mục tiêu về doanh thu và 9,6% mục tiêu về lợi nhuận.

Cụ thể, theo báo cáo tài chính hợp nhất quý I/2022 của Phát Đạt Group với doanh thu thuần đạt 625,4 tỷ đồng, tăng 6,7% so với quý I/2021, phần lớn doanh thu đến từ việc chuyển nhượng đất (622,4 tỷ đồng). Trong khi đó chi phí vốn bỏ ra lại giảm đến hơn một nửa dẫn đến lợi nhuận gộp từ bán hàng và cung cấp dịch vụ đạt hơn 526 tỷ đồng, tăng 36,7% so với cùng kỳ.

Đáng chú ý, trong kỳ Phát Đạt Group chỉ ghi nhận vỏn vẹn 537 triệu đồng khoản thu từ tài chính nhưng chi phí tài chính lại ghi nhận đến hơn 106 tỷ đồng, tăng cao gấp 5 lần so với cùng kỳ năm trước, trong đó chủ yếu là chi phí lãi vay.

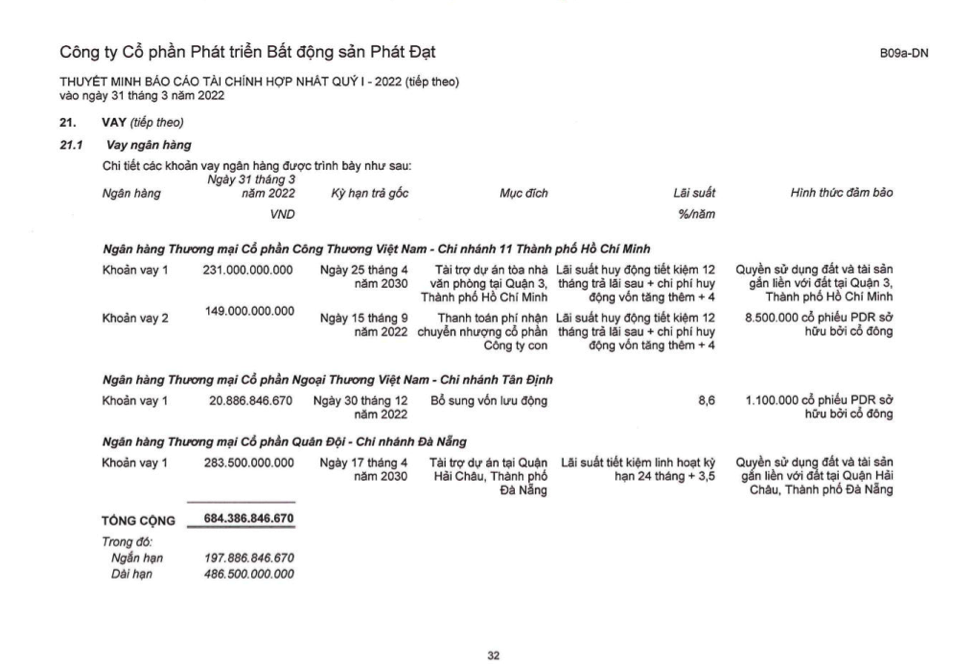

BCTC quý I/2022 ghi nhận tổng nợ phải trả đến cuối quý hơn 13.147 tỷ đồng, trong đó dư vay nợ thuê tài chính ngắn hạn gần 1.223 tỷ đồng (tăng gần 416 tỷ đồng so với đầu kỳ) và dư vay nợ thuê tài chính dài hạn hơn 3.593tỷ đồng (tăng 973 tỷ đồng so với đầu kỳ).

Đáng nói, chi phí bán hàng và chi phí QLDN lần lượt tăng trưởng 27% và 39,4% so với cùng kỳ 2021, lần lượt ghi nhận 5,3 tỷ đồng và 60,1 tỷ đồng.

Đặc biệt, Phát Đạt còn có mối quan hệ mật thiết với Danh Khôi Holdings, báo cáo tài chính quý I của công ty này ghi nhận khoản phải thu ngắn hạn của Danh Khôi Holdings còn hơn 234 tỷ đồng, giảm mạnh so với cuối năm 2021 là gần 500 tỷ đồng.

Kết quả, quý I/2022 Phát Đạt báo lãi sau thuế 279,4 tỷ đồng, tăng 11,3% so với lợi nhuận đạt được trong quý 1/2021, trong đó LNST công ty mẹ đạt 282 tỷ đồng.

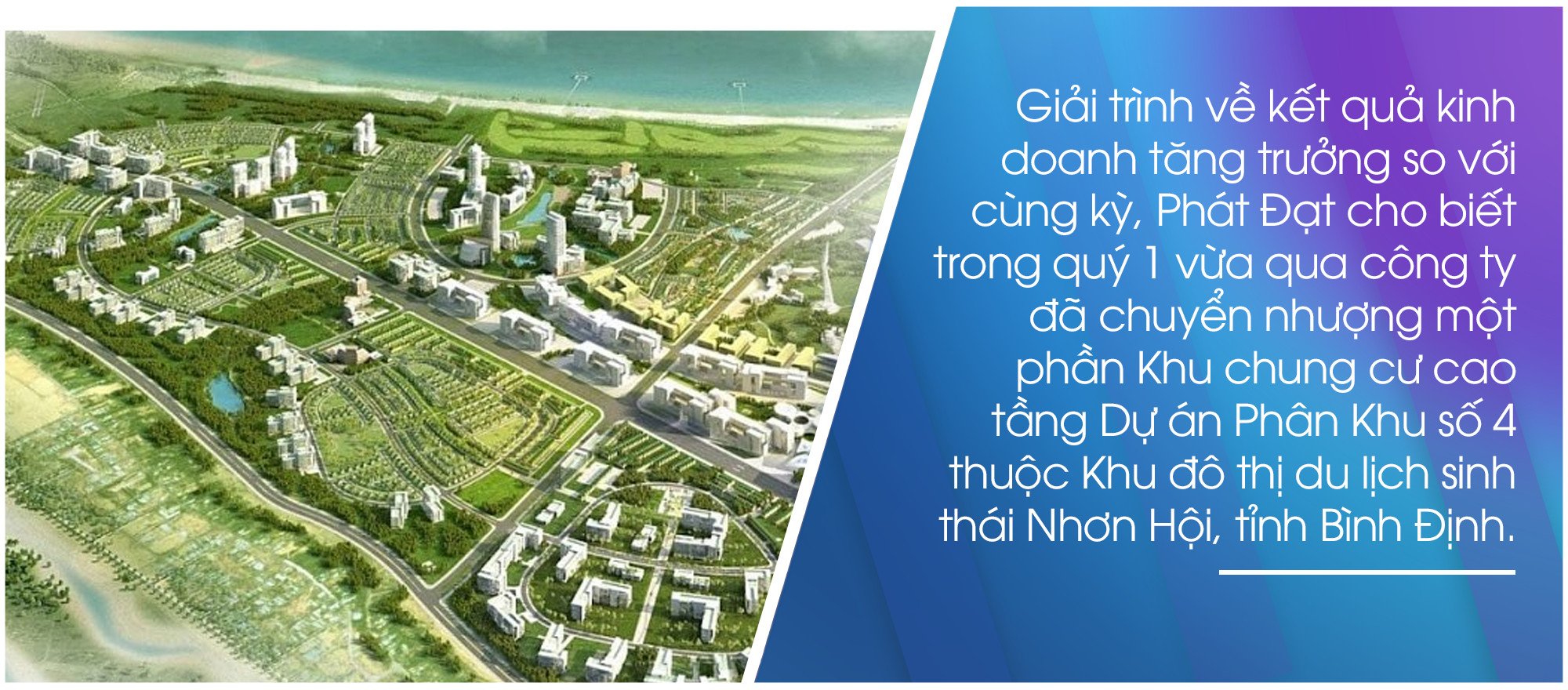

Giải trình về kết quả kinh doanh tăng trưởng so với cùng kỳ, Phát Đạt cho biết trong quý 1 vừa qua công ty đã chuyển nhượng một phần Khu chung cư cao tầng Dự án Phân Khu số 4 thuộc Khu đô thị du lịch sinh thái Nhơn Hội, tỉnh Bình Định.

Huy động 3000 tỷ từ trái phiếu để đảm bảo dòng tiền kinh doanh

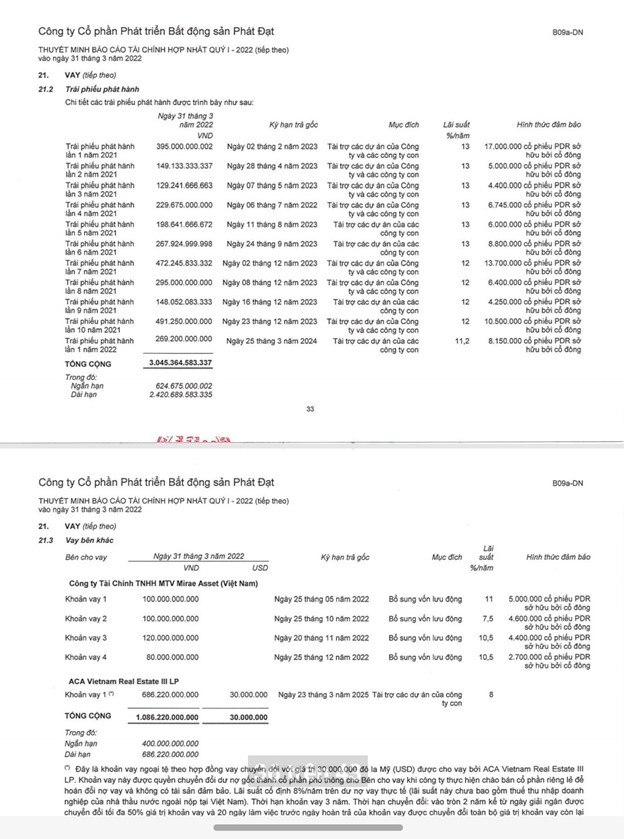

Thiếu hụt dòng tiền phần nào được bù đắp bằng việc đi vay, cụ thể là qua kênh trái phiếu. Theo báo cáo tài chính quý I của Phát Đạt, từ đầu năm 2021 đến đầu năm 2022, Phát Đạt đã phát hành hơn 3.000 tỷ đồng trái phiếu, trong đó ngắn hạn là hơn 600 tỷ đồng, dài hạn là hơn 2.400 tỷ đồng.

Tất cả các lô trái phiếu của Phát Đạt Group đều có mục đích phát hành là tài trợ các dự án của Công ty con, lãi suất từ 11 đến 13%/năm, và hình thức đảm bảo đều từ cố phiếu PDR sở hữu bởi cổ đông.

Cổ phiếu PDR sở hữu bởi cổ đông không chỉ làm đảm bảo cho kênh huy động vốn trái phiếu mà còn là tài sản đảm bảo cho các khoản vay của Phát Đạt qua các ngân hàng và công ty tài chính.

Ví dụ, Phát Đạt thế chấp 8500 nghìn cổ phiếu PDR để vay Ngân hàng Công thương gần 150 tỷ đồng, tức cổ phiếu PDR được định giá là 17,500 đồng/cổ phiếu, hay khoản vay với ngân hàng Ngoại thương Việt Nam thế chấp 1.100 nghìn cổ phiếu PDR vay hơn 20 tỷ đồng.

Đặc biệt, Phát Đạt Group còn có khoản vay của Công ty Tài chính TNHH MTV Miare Asset là 400 tỷ đồng đều có hình thức đảm bảo là cổ phiếu PDR sở hữu bởi cổ đông.

Như vậy, có thể nhận thấy, trong rất nhiều hình thức huy động vốn của Phát Đạt Group như trái phiếu, vay ngân hàng và công ty tài chính đều có hình thức đảm bảo là cổ phiếu PDR sở hữu bởi cổ đông.

Câu chuyện đặt ra bao nhiêu cổ phiếu của cổ đông Phát Đạt Group đang được thế chấp trong các khoản vay đề huy động vốn, nếu Phát Đạt Group mất thanh khoản thì việc xử lý tài sản này được thực hiện như thế nào?

Và tại sao, Phát Đạt Group không thế chấp dự án để vay mà phải dùng cổ phiếu PDR làm tài sản đảm bảo, trong khi lãi suất vay ngân hàng luôn ưu đãi hơn việc huy động thông qua kênh trái phiếu và Công ty tài chính? Liệu có hay không câu chuyện như Tập đoàn FLC thế chấp cổ phiếu trong ngân hàng như trong thời gian vừa qua.

Mù mịt thông tin, tổn hại nhà đầu tư

Một trong các trường hợp điển hình trong không minh bạch thông tin thời gian vừa qua là việc liên quan đến việc Tòa nhà trụ sở của FLC đã về tay OCB

Từ cuối năm 2020, FLC đã dùng tòa nhà là trụ sở tại 265 Cầu Giấy (Hà Nội) để cấn trừ nghĩa vụ trả nợ cho Ngân hàng OCB.

Công ty cổ phần Tập đoàn FLC mới đây gửi Ủy ban Chứng khoán Nhà nước (SSC), Sở Giao dịch Chứng khoán TP HCM (HoSE) bổ sung 51 nghị quyết của HĐQT về giao dịch với các bên liên quan từ năm 2018 đến tháng 5/2021. Tập tài liệu này nhằm cải chính nội dung sai lệch, bổ sung thông tin trong báo cáo quản trị năm 2020, 2021, khắc phục các vi phạm về công bố thông tin trong lĩnh vực chứng khoán của FLC theo quyết định của SSC hồi cuối tháng 3.

Một trong 51 nghị quyết được công bố có tài liệu do cựu Chủ tịch Trịnh Văn Quyết ký từ tháng 11/2020, thông qua việc sử dụng tài sản thuộc quyền sở hữu của FLC và Công ty cổ phần Đầu tư Kinh doanh Phát triển Bất động sản FLCHomes để thay nghĩa vụ trả nợ của Tập đoàn FLC cùng các công ty con, công ty liên kết tại Ngân hàng Phương Đông (OCB).