Nghịch cảnh FRT - MWG: Số phận 2 chuỗi nhà thuốc Long Châu và An Khang

Cùng được kỳ vọng sẽ trở thành “anh lớn” trên thị trường dược nhưng chuỗi nhà thuốc Long Châu của FPT và An Khang của MWG lại đang ghi nhận những kết quả trái chiều. Nếu như Long Châu đang gánh vác doanh thu cho FRT thì An Khang lại khiến MWG thêm “nặng nợ”.

FPT Long Châu: "Long mạch" của FPT

Theo báo cáo tài chính của Công ty cổ phần Bán lẻ Kỹ thuật số FPT (FRT), trong 6 tháng đầu năm 2024, công ty ghi nhận doanh thuần đạt 18.339,7 tỷ đồng, tăng hơn 22% so với cùng kỳ năm ngoái. Lợi nhuận gộp từ bán hàng và cung cấp dịch vụ của FRT đạt 3.618,3 tỷ đồng. Biên lợi nhuận gộp đạt 19%, cải thiện so với mức 15% của cùng kỳ năm ngoái.

Kéo theo đó, lợi nhuận trước thuế của FRT trong 6 tháng đầu năm 2024 cũng có sự bứt phá mạnh, đạt 160,5 tỷ đồng, đạt 128% kế hoạch đề ra. Lợi nhuận sau thuế của FRT đạt 109 tỷ đồng, trong khi cùng kỳ lỗ 213 tỷ đồng.

Đóng góp nhiều nhất vào đà tăng trưởng mạnh mẽ của FRT trong 6 tháng năm 2024 là Công ty cổ phần Dược phẩm Long Châu. Lũy kế 6 tháng đầu năm, chuỗi FPT Long Châu ghi nhận doanh thu tăng trưởng 67% so với cùng kỳ năm ngoái, đạt 11.521 tỷ đồng. Mỗi nhà thuốc FPT Long Châu duy trì hiệu quả hoạt động với doanh thu khoảng 1,2 tỷ đồng/tháng/nhà thuốc. Đồng thời, doanh thu từ chuỗi FPT Long Châu cũng chiếm tới 2/3 doanh thu của FRT.

Năm 2021, chuỗi nhà thuốc Long Châu bắt đầu có lãi với mức doanh thu 4.000 tỷ đồng. Những năm sau đó, nguồn thu từ chuỗi nhà thuốc này liên tục tăng. Nếu như năm 2022, nguồn thu từ FPT Long Châu chỉ chiếm trên 30% tổng doanh thu của FRT thì đến năm 2023 đã chiếm một nửa tổng nguồn thu của nhà bán lẻ này. Trong những giai đoạn “người anh em cùng nhà” FPT Shop liên tục thua lỗ, phải đóng cửa hàng trăm cửa hàng, chuỗi FPT Long Châu vẫn giữ vững phong độ.

Theo FRT, trong quý II/2024, FPT Long Châu mở rộng mạng lưới tiêm chủng vaccine với 36 trung tâm mở mới, đạt 87 trung tâm hiện diện tại 40 tỉnh thành. Tính đến ngày 30/6/2024, số lượng nhà thuốc Long Châu trên toàn quốc tăng thêm 463 nhà thuốc so với cuối quý II/2023.

Từ những con số nêu trên, không quá lời khi nói rằng FPT Long Châu đang là “át chủ bài” gánh vác doanh thu cho FRT. Thực tế, ban lãnh đạo FRT cũng đang nỗ lực “dọn đường” để phát triển chuỗi Long Châu khi liên tục thu hẹp quy mô chuỗi FPT Shop nhưng lại đặt mục tiêu đầy tham vọng cho chuỗi Long Châu với 400 cửa hàng trong năm 2024.

Mới đây nhất (ngày 30/7/2024), FRT cũng đã thông qua việc lập công ty con quản lý khoản đầu tư của tập đoàn tại chuỗi FPT Long Châu. Theo FRT, quyết định thành lập công ty đầu tư trên là để phục vụ cho việc huy động vốn sau này. Đây cũng là động thái mới nhất nhằm hiện thực hóa tham vọng phát triển FPT Long Châu thành Hệ sinh thái Health Care mà ban lãnh đạo FRT đã đề cập trong đại hội đồng cổ đông năm 2024.

An Khang: Bỏ thì thương mà vương thì tội

Nếu như Long Châu là điểm sáng trong bức tranh lợi nhuận của FRT thì ở một bên khác, chuỗi nhà thuốc An Khang lại đúng nghĩa là “điểm tối” của MWG.Theo báo cáo tài chính, trong 6 tháng đầu năm 2024, lợi nhuận sau thuế của MWG đạt 17.405,6 tỷ đồng, tăng tới 53 lần so với cùng kỳ năm ngoái. Đáng chú ý, kết thúc quý II/2024, chuỗi Bách Hóa Xanh ghi nhận mức lãi 7 tỷ đồng, đánh dấu lần đầu tiên có lãi kể từ khi chuỗi bắt đầu đi vào hoạt động.

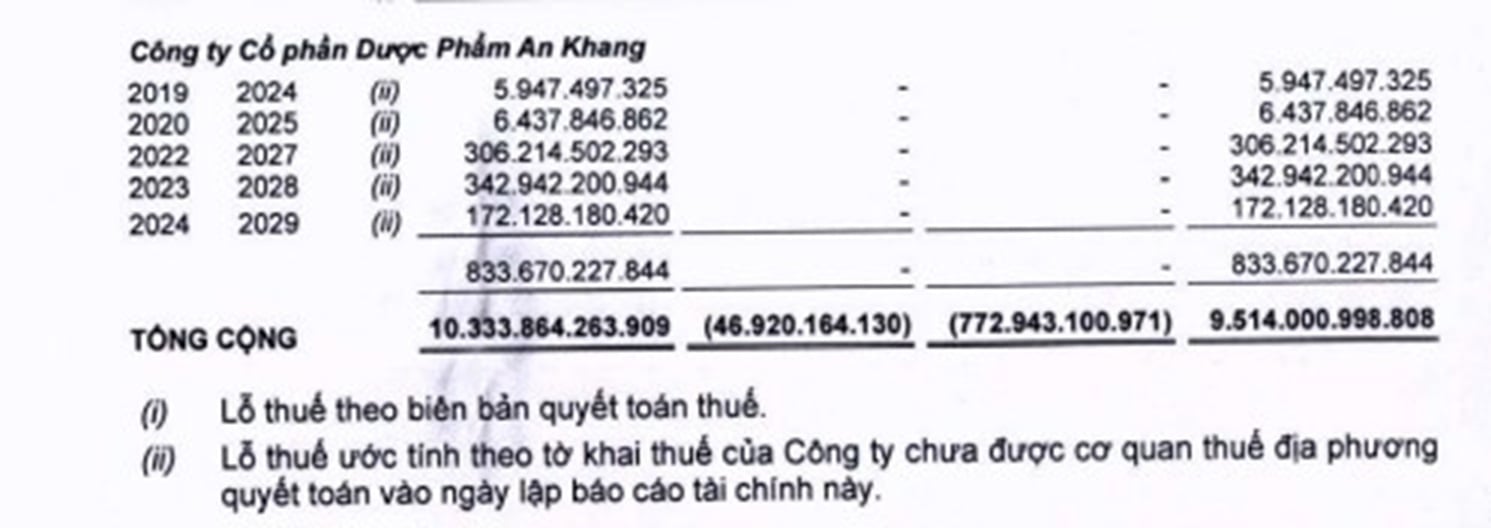

Giữa tình hình phấn khởi đó, chuỗi nhà thuốc An Khang lại một mình đi ngược chiều. Tính đến ngày 30/6/2024, chuỗi An Khang ghi nhận mức lỗ tính thuế là 172,1 tỷ đồng. Lũy kế từ năm 2016 đến nay, chuỗi An Khang báo lỗ 833,6 tỷ đồng. Sau giai đoạn đầu mở rộng “thần tốc”, trong 5 năm gần đây, chuỗi nhà thuốc An Khang liên tục thua lỗ và chỉ có 2021 là năm duy nhất An Khang may mắn thoát lỗ.

Trước tình hình đó, MWG đã tiến hành đóng cửa loạt cửa hàng thuốc hoạt động không hiệu quả. Tính đến cuối quý II/2024, số lượng nhà thuốc An Khang đã giảm xuống còn 481 cửa hàng, giảm 46 cửa hàng so với đầu năm 2024. Cuộc cạnh tranh khốc liệt trên thị trường dược khiến tuyên bố “An Khang sẽ có 2.000 cửa hàng, tự tin đứng số 1 thị trường về quy mô lẫn doanh thu” của ông Đoàn Văn Hiểu Em trong đại hội đồng cổ đông năm 2022 trở thành chuyện viển vông.

Chuỗi ngày bết bát kéo dài của An Khang cũng khiến MWG đã không còn nhắc đến hai từ "lợi nhuận" khi nói về mục tiêu của An Khang. Tại đại hội đồng cổ đông 2024, ban lãnh đạo MWG thừa nhận An Khang là câu đố khó giải trước mắt của tập đoàn. MWG đặt mục tiêu duy trì tăng trưởng hai chữ số cho chuỗi An Khang trong năm nay.

Song song với đó, công ty cũng sẽ tối ưu hóa hoạt động thông qua đa dạng hóa danh mục sản phẩm, nâng cao năng lực tư vấn của dược sĩ, áp dụng công nghệ. Theo ước tính của MWG, chuỗi An Khang sẽ đạt được điểm hòa vốn khi doanh thu trung bình trên mỗi cửa hàng là 550 triệu đồng. Ngoài ra, từ nay đến thời điểm hòa vốn, MWG cũng không có kế hoạch mở rộng thêm hệ thống cửa hàng thuốc.

Chật vật trong việc “mang tiền về cho mẹ”, đuối sức trong cuộc đua về quy mô, chuỗi nhà thuốc An Khang ví như một “đứa con” mà MWG “bỏ thì thương, vương thì tội”.

FPT Long Châu và An Khang: Hai số phận trái ngược

Với biên lợi nhuận gộp liên tục được cải thiện qua từng năm và duy trì ở mức cao, FPT Long Châu đang trong giai đoạn sung sức trên thị trường bán lẻ dược phẩm. Từ nền tảng đó, FPT Long Châu dần mở rộng sang phát triển chuỗi trung tâm tiêm chủng vaccine, hướng đi được cho là sẽ “làm dày” thêm doanh thu của FPT Long Châu.

Theo báo cáo mới nhất của SSI Research, quy mô thị trường tiêm chủng vaccine tại Việt Nam đạt 16.000 tỷ đồng vào năm 2023, tăng 14% so với cùng kỳ năm trước đó. Trong khi đó, theo chứng khoán ACBS, quy mô thị trường này trong giả định là 37.500 tỷ đồng nếu giả định sơ lược rằng một người trưởng thành có thể cần tiêm ít nhất 3 loại vaccine (giả định đã hoàn tất tiêm 10 loại vaccine bắt buộc) với giá 250.000 đồng/mũi và mục tiêu đạt tỷ lệ bao phủ 50% dân số cả nước (tương đương khoảng 50 triệu người).

Với những con số này, thị trường tiêm chủng vaccine rõ ràng đang là một “miếng bánh ngọt” và vẫn còn nhiều dư địa cho những “người chơi mới” như FPT Long Châu.

Theo ước tính của VCBS, doanh thu từ chuỗi tiêm chủng vaccine của FPT Long Châu ước tính đạt 3.600 tỷ đồng trong năm 2024. Trước đó, trong đại hội đồng cổ đông năm 2024, ban lãnh đạo FRT cho biết doanh thu thực thu của một trung tâm tiêm chủng đến nay khoảng 2,5 tỷ đồng và doanh thu thực tiêm đạt khoảng 1,5 tỷ đồng/tháng. Con số này vượt doanh thu trung bình của một cửa hàng thuốc Long Châu (1,1 tỷ đồng).

FRT đang áp dụng công thức thành công của chuỗi nhà thuốc Long Châu lên chuỗi trung tâm tiêm chủng vaccine, tức liên tục đẩy nhanh tốc độ mở mới các trung tâm vaccine. Với kế hoạch tăng vốn thông qua công ty con mới thành lập, FPT Long Châu có thể huy động nguồn vốn với chi phí vay thấp hơn, tạo điều kiện cho việc mở rộng thêm chuỗi trung tâm tiêm chủng vaccine và tăng sức cạnh tranh lên các đối thủ khác như VNVC, Nhi Đồng 315,...

Mặc dù có nhiều tiềm năng nhưng thị trường tiêm chủng vaccine vẫn có rủi ro nhất định bởi suy cho cùng đây vẫn là một sân chơi y tế, đòi hỏi những tiêu chuẩn khắt khe từ phía cơ quan quản lý. Bản thân FPT Long Châu lại càng hiểu điều này hơn khi thời gian vừa qua, nhiều cơ sở tiêm chủng tại nhiều địa phương của FPT Long Châu đã bị cơ quan quản lý “gọi tên” vì vi phạm tiêu chuẩn về tiêm chủng.

Trong khi đó, chuỗi An Khang cũng đang đứng trước nhiều “ngả đường”. Theo các chuyên gia của Công ty Chứng khoán SSI, các nhà thuốc thương mại hiện đại ở Việt Nam có tiềm năng rất lớn để giành thị phần từ các nhà thuốc nhỏ lẻ và nhà thuốc bệnh viện, chiếm khoảng 85% tổng giá trị thị trường trong năm 2023.

Mặc dù khó có thể giành được thị phần từ nhà thuốc bệnh viện trước FPT Long Châu vì không tập trung nhiều vào mảng thuốc kê đơn cho các bệnh mãn tính nhưng An Khang vẫn có cơ hội giành thị phần từ các nhà thuốc nhỏ lẻ. Bởi lẽ, An Khang có lợi thế trong dài hạn nhờ có hóa đơn điện tử, giúp bệnh nhân có thể làm đơn bồi thường từ bảo hiểm y tế tư nhân và thuốc có nguồn gốc rõ ràng, điều này vẫn là mối quan tâm hàng đầu của người bệnh.

Để làm được điều này, trước mắt, theo các chuyên gia SSI, An Khang vẫn cần phải tinh chỉnh lại danh mục sản phẩm và việc này sẽ mất rất nhiều thời gian, kéo theo chuỗi nhà thuốc này có thể vẫn chưa có lãi trong năm 2024 và năm 2025.

Dẫu vậy, nhìn vào bức tranh toàn cảnh ngành bán lẻ dược phẩm, việc FPT Long Châu hay Pharmacity đã đi quá xa trong cuộc đua thị phần có thể khiến MWG phải xem xét lại tương lai của An Khang, bởi lịch sử cho thấy, MWG thường hướng đến vị trí hàng đầu trong một phân khúc bán lẻ thay vì chấp nhận vị thế “chiếu dưới”, trong khi hiện nay doanh nghiệp này vẫn đang phải dồn lực cho chuỗi cửa hàng Bách hoá Xanh.