Soi mức trích lập chi phí dự phòng rủi ro tín dụng tại ngân hàng

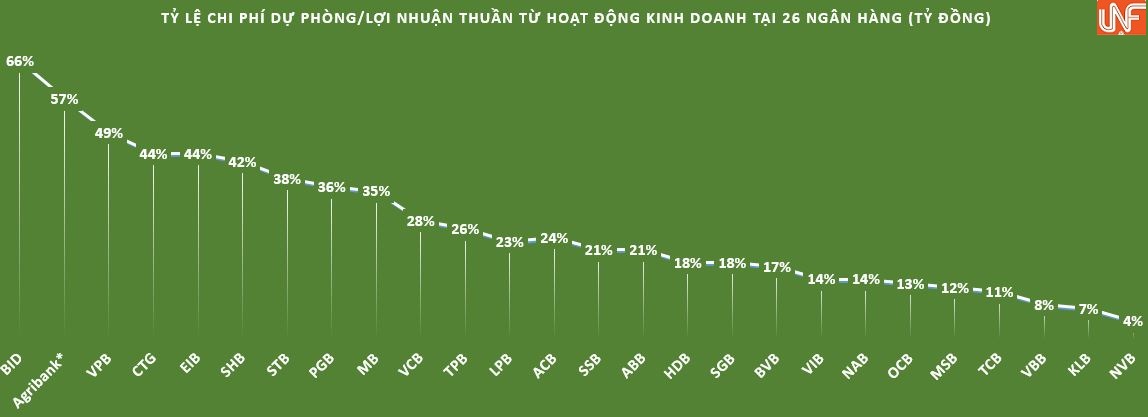

Thống kê từ BCTC hợp nhất quý 2/2021 của 26 ngân hàng, trong nửa đầu năm 2021, tổng chi phí dự phòng rủi ro tín dụng tăng 47%. Đáng lưu ý, tỷ lệ chi phí dự phòng/ lợi nhuận thuần tại Agribank và BIDV cao nhất ngành.

Agribank, BIDV trích lập dự phòng rủi ro tín dụng trên 50% lợi nhuận thuần

6 tháng đầu năm 2021, bức tranh nợ xấu ngân hàng đang dần hé lộ với sự phân hoá mạnh giữa các nhà băng với quá nửa có số dư nợ xấu tăng.

Ông Nguyễn Quốc Hùng-Tổng thư ký Hiệp hội Ngân hàng Việt Nam (VNBA), nhấn mạnh ảnh hưởng của dịch bệnh COVID-19 tới ngành ngân hàng là rất lớn, đặc biệt là nguy cơ tiềm ẩn nợ xấu trong tương lai.

Nợ xấu tăng do đó chi phí dự phòng rủi ro tín dụng của các ngân hàng 6 tháng qua cũng tăng theo. Tuy nhiên, có sự phân hóa rất lớn. Có ngân hàng trích tới trên 50% lợi nhuận cho chi phí dự phòng.

Ngân hàng có tỷ lệ trích lập dự phòng/lợi nhuận nhuần ở mức cao có thể kể đến như BIDV, Vietinbank, Agribank,MB, SHB, Eximbank.

Tương tự, ngân hàng mẹ Agribank cũng trích lập hơn 12.650 tỷ đồng chi phí dự phòng, tăng 94%, chiếm tới 57% lợi nhuận thuần.

Đáng chú ý, BIDV và Agribank cũng đang là 2 ngân hàng có nợ xấu lớn nhất trong hệ thống, lần lượt hơn 21.140 tỷ đồng và gần 24.429 tỷ đồng.

Tại một số ngân hàng khác cũng ghi nhận tỷ lệ chi phí dự phòng/lợi nhuận thuần từ hoạt động kinh doanh ở mức cao như: Sacombank là 38%; MB là 35%, VPBank là 49%, SHB là 42%, eximbank là 44% và PGB là 36%.

Ngược lại, tỷ lệ chi phí dự phòng/lợi nhuận thuần ở mức thấp như Vietcombank là 28%, Techcombank là 11%, OCB là 13%, ACB là 24%,...

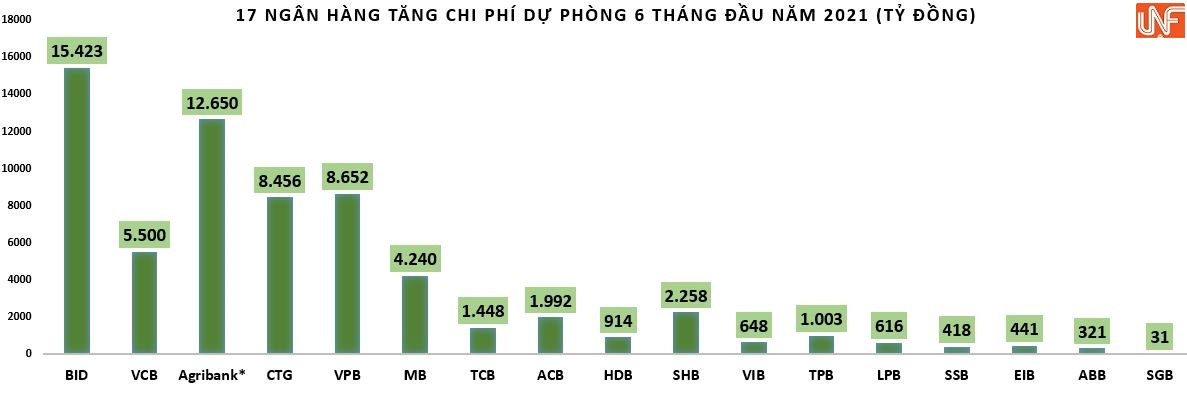

Theo thống kê từ người viết tại 26 ngân hàng, 6 tháng đầu năm 2021 tổng chi phí dự phòng rủi ro nợ xấu tăng 47% so với cùng kỳ 2020, hơn 67.758 tỷ đồng. Trong đó, 17/26 ngân hàng tăng trích lập dự phòng.

Trong khối ngân hàng thương mại cổ phần, ACB là ngân hàng có mức trích lập chi phí dự phòng rủi ro tín dụng tăng tới 66%, lên hơn 6.350 tỷ đồng, MB cũng tăng chi phí dự phòng lên hơn 4.200 tỷ đồng, Techcombank tăng 19,6% lên 1.448 tỷ đồng.

Những ngân hàng quy mô nhỏ như Saigonbank tăng 417% lên 31 tỷ đồng, ABBank tăng 43% lên 321 tỷ đồng, Eximbank tăng 100% lên 441 tỷ đồng,...

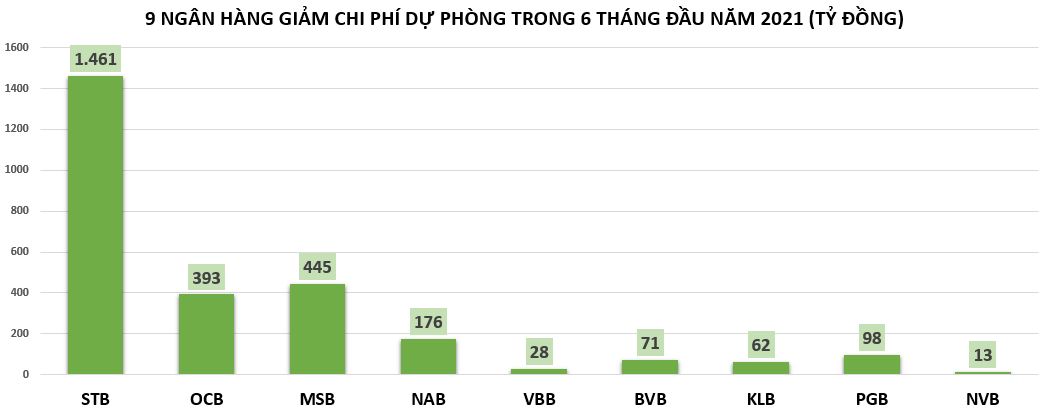

Ở diễn biến khác, nhiều ngân hàng vẫn giảm mạnh chi phí dự phòng rủi ro.

Chẳng hạn, 6 tháng đầu năm 2021, Saigonbank giảm 64% chi phí dự phòng, xuống còn 13 tỷ đồng, chi phí dự phòng tại ngân hàng Bản Việt giảm 62% còn 71 tỷ đồng; ngân hàng OCB giảm 40% về còn 393 tỷ đồng; Nam A Bank cũng giảm 36% về mức 176 tỷ đồng.

Ngoài ra còn có VietBank giảm 32%, KienlongBank giảm 22%, PGBank giảm 17%, MSB giảm 9%, Sacombank giảm 7%.

Đáng chú ý, tại những ngân hàng "nhẹ tay" trích lập dự phòng đều ghi nhận nợ xấu giảm nhưng chỉ giảm nhẹ từ 1% đến 3% như Sacombank, OCB,..

Riêng nợ xấu tại KienLongBank giảm 73% do ngân hàng đã xử lý toàn bộ tài sản bảo đảm, hoàn thành việc thu hồi nợ gốc và lãi phải thu của các khoản vay có tài sản bảo đảm là cổ phiếu STB. Hay nợ xấu tại PGB giảm 16%.

Cá biệt, chi phí dự phòng rủi ro giảm nhưng nợ xấu tại MSB lại tăng 18% chỉ sau 6 tháng đầu năm. Tương tự, chi phí dự phòng tại Nam A Bank giảm 36% nhưng nợ xấu tăng vọt 83%.

Việc ngân hàng giảm tỷ lệ trích lập dự phòng có thể gây rủi ro trong tương lai bởi, nếu nợ xấu bùng lên mà không có nguồn xử lý thì không chỉ lợi nhuận ngân hàng bị ảnh hưởng, mà sức khỏe tài chính của cả ngân hàng cũng đi xuống. Đặc biệt, trong bối cảnh dịch Covid-19 bùng phát lần thứ 4 sẽ tạo ra nhiều nợ xấu tiềm ẩn trong tương lai.

TS. Nguyễn Trí Hiếu, chuyên gia kinh tế nêu quan điểm, giảm trích lập dự phòng rủi ro để tăng lợi nhuận là điều không nên. Nhưng giảm trích lập dự phòng vì tình hình nợ xấu được cải thiện, thu hồi được nợ thì hoàn lại dự phòng là hợp lý.

Nhiều ý kiến trong giới phân tích cho rằng nợ xấu vẫn là một trong những rủi ro lớn đối với hệ thống ngân hàng đồng thời bức tranh nợ xấu chưa phản ánh đúng thực tế khi Ngân hàng Nhà nước (NHNN) cho phép cơ cấu và giữ nguyên nhóm nợ đối với khách hàng bị tác động bởi dịch COVID-19.