Doanh nghiệp bất động sản phát hành gần 42.600 tỷ đồng trái phiếu nửa đầu năm - chiếm 26% toàn thị trường trái phiếu doanh nghiệp

Trong nửa đầu năm, tổng giá trị trái phiếu phát hành của nhóm bất động sản xếp vị trí thứ hai với 42.583 tỷ đồng, chiếm 26% tổng giá trị toàn thị trường, giảm hơn 31% so với cùng kỳ.

Ông Nguyễn Minh Tuấn – CEO AFA Capital đánh giá, nếu chia thị trường trái phiếu doanh nghiệp thành ba nhóm gồm bất động sản, ngân hàng và tất cả những ngành khác, thì bất động sản chiếm tỷ lệ 40%, ngân hàng chiếm 40% và toàn bộ các ngành khác là 20%.

Hiện nay, tỷ lệ TPDN phát hành riêng lẻ trên toàn thị trường chiếm hơn 90%. Điều này cho thấy, gần 100% thị trường từ trước đến nay phát hành riêng lẻ, trong khi hình thức này chỉ dành cho các nhà đầu tư chuyên nghiệp và nhóm 100 nhà đầu tư.

Trái phiếu doanh nghiệp “hồi sinh”

Theo dữ liệu Hiệp hội Trái phiếu Việt Nam (VBMA) tổng hợp, chỉ trong T6/2022, có 1 đợt phát hành trái phiếu ra quốc tế trị giá 100 triệu USD tỷ đồng và 44 đợt phát hành trái phiếu doanh nghiệp riêng lẻ với giá trị là 30,120 tỷ đồng.

Nhóm ngân hàng thương mại hiện đứng đầu về giá trị phát hành với giá trị là 27,285 tỷ đồng, lãi suất phát hành trung bình của nhóm này là 5.16%/năm.

Nhóm các doanh nghiệp tài chính đứng thứ hai, phát hành 1,245 tỷ đồng trái phiếu riêng lẻ với lãi suất trung bình 7.23%/năm. Trong đó, CT Tài Chính TNHH Ngân Hàng Việt Nam Thịnh Vượng SMBC chiếm phần lớn với 1,000 tỷ đồng trái phiếu kỳ hạn 2 năm sau 3 đợt phát hành.

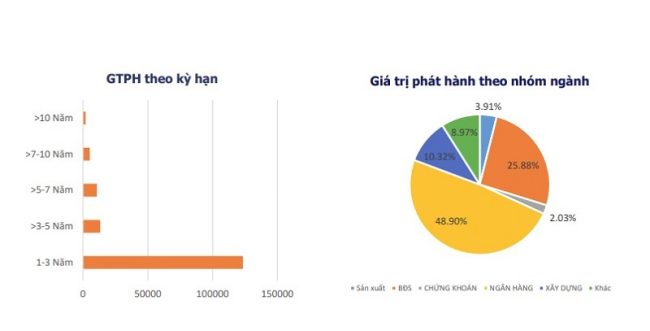

Cũng theo dữ liệu thống kê từ Hiệp hội Trái phiếu Việt Nam, tính từ đầu năm đến hết tháng 6/2022, có tổng cộng 2 đợt phát hành ra quốc tế trị giá 625 triệu USD, 17 đợt phát hành ra công chúng với giá trị 8,996 tỷ đồng (chiếm 5.47% tổng GTPH) và 241 đợt phát hành riêng lẻ trị giá 155,569 tỷ đồng (chiếm 94.53% tổng GTPH). Giá trị phát hành trái phiếu ra công chúng hiện giảm 6% và giá trị phát hành trái phiếu riêng lẻ giảm 33% so với cùng kỳ năm trước.

Nhóm ngân hàng đang dẫn đầu về giá trị phát hành với tổng giá trị 80,466 tỷ đồng, tương đương 48.9% tổng giá trị phát hành. Kỳ hạn từ 1 đến 3 năm chiếm phần lớn giá trị phát hành trong nhóm này với 62,848 tỷ đồng, chiếm 78.1%.

Nhóm Bất động sản đứng ở vị trí thứ hai với 42,583 tỷ đồng, chiếm 25.9%. Trong đó, CTCP Đầu Tư và Phát Triển Eagle Side (3,930 tỷ đồng).

Vẫn nên cẩn trọng với phát hành TPDN bất động sản

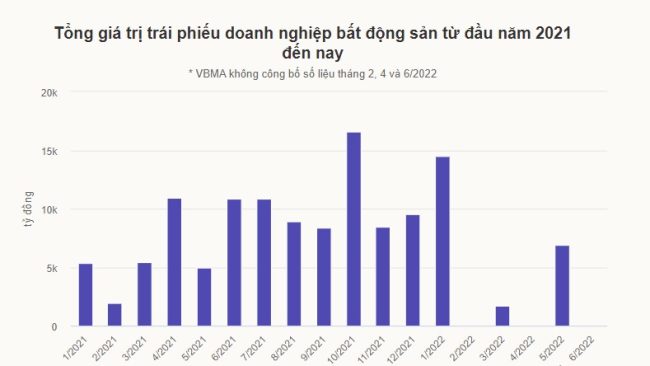

Ông Nguyễn Quang Thuân, Tổng Giám đốc Fiin Group cho biết, sau sự cố của Tập đoàn Tân Hoàng Minh thì cơ quan điều hành có động thái siết lại rất chặt khiến các doanh nghiệp bất động sản không dám phát hành trong tháng 4.

Tuy nhiên, bước sang hai tháng 5 và 6 gần đây doanh nghiệp đã rục rịch phát hành trở lại, vấn đề là lãi suất như thế nào để các nhà đầu tư tham gia. Tuy vậy đối với các nhà đầu tư quốc tế thì sợ nhất là rủi ro pháp lý đang là rào cản lớn cho việc phát hành thành công.

Ngân hàng Nhà nước cũng đã yêu cầu các nhà băng giám sát chặt tín dụng vào lĩnh vực bất động sản

Thời gian qua, kênh trái phiếu hạ nhiệt ở doanh nghiệp bất động sản do Chính phủ yêu cầu cẩn trọng đối với thị trường trái phiếu doanh nghiệp khi rủi ro vi phạm ngày càng tăng trong các đợt phát hành.

Bộ Tài chính đã rà soát khung pháp lý với các yêu cầu chặt chẽ hơn đối với các tổ chức phát hành, nhất là phát hành riêng lẻ. Ngân hàng Nhà nước sẽ giám sát, kiểm tra các tổ chức tín dụng đầu tư vào trái phiếu doanh nghiệp, cung cấp dịch vụ bảo lãnh phát hành chứng khoán, đầu tư, phân phối trái phiếu doanh nghiệp, đặc biệt là ở mảng kinh doanh bất động sản, doanh nghiệp có khối lượng phát hành lớn, lãi suất cao, kết quả kinh doanh âm, không có tài sản đảm bảo.

VNDirect cho rằng việc phát hành trái phiếu doanh nghiệp, nhất là lĩnh vực địa ốc sẽ tiếp tục được kiểm soát chặt chẽ trong vài quý tới. Bên cạnh đó, Ngân hàng Nhà nước cũng đã yêu cầu các nhà băng giám sát chặt tín dụng vào lĩnh vực bất động sản và hạn chế tín dụng đối với đầu tư địa ốc cao cấp, bất động sản du lịch, nghỉ dưỡng và đầu cơ.

Số liệu của FiinGroup chỉ ra rằng gần ba phần tư sẽ có điểm rơi đáo hạn vào 3 năm tới (2022 – 2024). Điều này tạo áp lực trả nợ lớn hơn của các doanh nghiệp địa ốc trong bối cảnh dần hồi phục sau giãn cách, những sự kiện và thay đổi về pháp lý.

Các đại lý phân phối có cam kết mua lại trái phiếu như công ty chứng khoán và ngân hàng cũng phải đối mặt với rủi ro thanh khoản. Ngoài ra, áp lực trả nợ này có thể tác động đến rủi ro của thị trường chứng khoán do cổ phiếu được cầm cố để làm tài sản đảm bảo cho trái phiếu hoặc được cầm cố để lấy nguồn mua trái phiếu chất lượng thấp, trái phiếu có vấn đề…