DRH Holdings vay nợ 410 tỷ đồng trái phiếu sau khi huy động thành công 754 tỷ đồng từ phát hành cổ phiếu

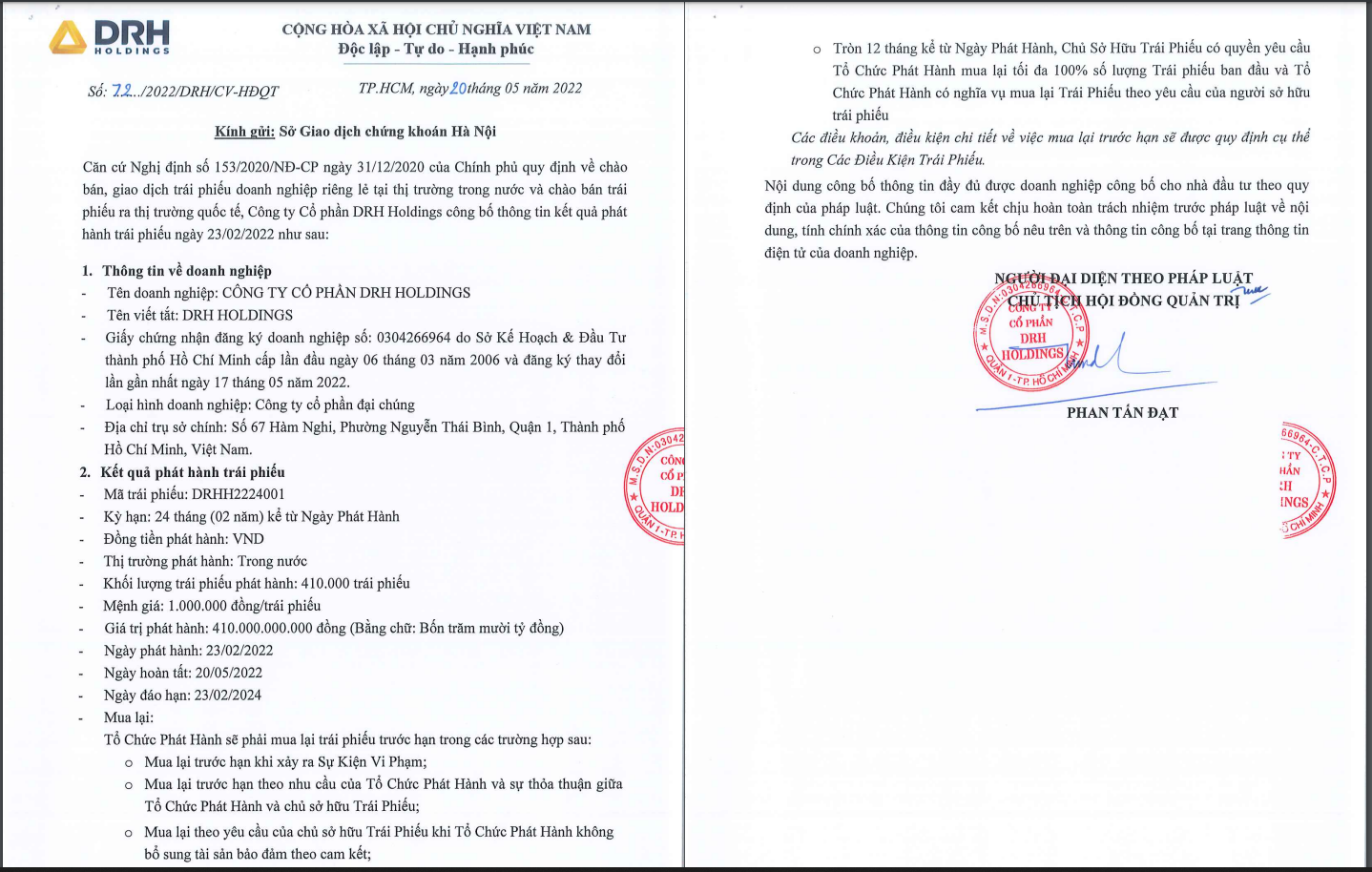

DRH Holdings vừa phát hành thành công lô trái phiếu 410 tỷ đồng dưới hình thức mua lại. Đây cũng là đợt phát hành trái phiếu đầu tiên của doanh nghiệp trong năm nay.

Lô trái phiếu này có kỳ hạn 2 năm, phát hành vào ngày 23/2/2022, đáo hạn vào 23/3/2024. Theo phương án phát hành mà Hội đồng quản trị công ty đã thông qua trước đó, lô trái phiếu này thuộc loại không chuyển đổi, không kèm chứng quyền và có tài sản đảm bảo. Các chi tiết về lãi suất, trái chủ, mục đích phát hành đều không được công ty công bố.

Trước đó, vào tháng 11/2020, DRH Holding cũng phát hành 230 tỷ đồng trái phiếu với kỳ hạn 2 năm, đáo hạn vào tháng 11/2022. DRH cho biết mục đích phát hành lần này nhằm tăng quy mô vốn và đầu tư vào các dự án của công ty. Doanh nghiệp sử dụng các tài sản của công ty, tài sản của công ty con và tài sản của bên thứ ba để đảm bảo cho các nghĩa vụ liên quan đến trái phiếu.

Cũng liên quan đến việc huy động vốn, DRH Holding vừa hoàn tất phát hành 63,35 triệu cổ phiếu, từ đó nâng vốn điều lệ từ 610 tỷ đồng lên 1.243,5 tỷ đồng. Trong đó, hơn 60,35 triệu cổ phiếu được phát hành cho cổ đông hiện hữu (tỷ lệ 1:1) với giá 12.000 đồng/cp. Ba triệu cổ phiếu còn lại được phát hành theo chương trình ESOP với giá 10.000 đồng/cp.

Tổng số tiền mà công ty thu được sau các thương vụ bán cổ phiếu này là hơn 754,2 tỷ đồng. Theo phương án sử dụng vốn đã công bố trước đó, 500 tỷ đồng sẽ được dùng để góp vốn vào CTCP Kinh doanh và phát triển Bất động sản Đông Sài Gòn nhằm mở rộng quỹ đất, tăng quy mô cho hoạt động bất động sản. 220 tỷ đồng sẽ dùng để góp vào CTCP Khoáng sản và Xây dựng Bình Dương (Bimico, Mã CK: KSB) nhằm tăng tỷ lệ sở hữu lên 35%. Số tiền 4,2 tỷ đồng còn lại sẽ được bổ sung vào nguồn vốn lưu động của doanh nghiệp.

Về kết quả kinh doanh, kết thúc quý I/2022, DRH Holdings ghi nhận doanh thu thuần đạt 10,9 tỷ đồng, tăng 127% so với cùng kỳ năm ngoái (4,8 tỷ đồng). Sau khi trừ các khoản giá vốn và chi phí, lợi nhuận trước và sau thuế của công ty đều đạt 17,3 tỷ đồng, tăng 170% so với cùng kỳ năm trước.

Tại ngày 31/3/2022, tổng nợ phải trả của DRH Holdings là 2.217 tỷ đồng, trong đó, vay nợ tài chính gần 847 tỷ đồng, cao gấp đôi so với đầu năm và xấp xỉ vốn chủ sở hữu doanh nghiệp gần 876 tỷ đồng.

Trước đó, trong báo cáo tài chính hợp nhất năm 2021, DRH Holdings có bức tranh kinh doanh không mấy khả quan khi lưu chuyển dòng tiền từ hoạt động kinh doanh luôn âm. Kết thúc năm 2021, DRH Holdings báo lãi 13,2 tỷ đồng, nguồn lãi này chủ yếu từ hoạt động bán hàng và cung cấp dịch vụ.

Năm 2022, doanh nghiệp đặt mục tiêu kinh doanh lợi nhuận trước thuế 212 tỷ đồng, gấp hơn 13,5 lần và cũng là mức kỷ lục từ khi hoạt động. Hơn nữa, DRH Holdings còn đề ra tham vọng tăng trưởng trên 40%/năm cho 3 năm tới, qua đó cán mốc lợi nhuận trên 500 tỷ đồng năm 2025 .

Về nguồn doanh thu cho năm 2022 - 2023, DRH Holdings sẽ đẩy nhanh việc thi công, hoàn thiện và bàn giao các dự án hiện hữu như dự án khu chung cư cao tầng Aurora, hay dự án Symbio Garden... Dự kiến doanh thu hợp nhất từ các dự án hiện hữu khoảng 2.000 tỷ đồng.

Với mảng khu công nghiệp, thông qua công ty con và công ty liên kết, từ nay đến năm 2025, DRH Holdings kỳ vọng lợi nhuận trong nhiều năm sau nhờ nhu cầu phát triển công nghiệp ở khu vực kinh tế trọng điểm Đông Nam Bộ.

Với mảng khai thác khoảng sản và cung cấp vật liệu xây dựng, DRH Holdings hiện đang sở hữu 32,9% vốn tại Khoáng sản và Xây dựng Bình Dương (Mã CK: KSB). Trong chiến lược đề ra, công ty dự kiến sẽ tăng sở hữu tại KSB lên 35% trong năm nay và khả năng có thể tăng đến tỷ lệ 51%. Lãnh đạo DRH Holdings cho biết lợi nhuận hợp nhất từ mảng đầu tư này sẽ chiếm tỷ trọng khoảng 50% tổng lợi nhuận trước thuế.

Trên thị trường chứng khoán, cổ phiếu DRH đang giao dịch quanh vùng giá 13.000 đồng/cp, giảm hơn 64% so với đỉnh giá hồi đầu năm nay (37.000 đồng/cp).