Siết ‘bán giấy gọi tiền’: Ngân hàng nào đang 'ôm' trái phiếu doanh nghiệp lớn nhất?

Việc tăng lượng trái phiếu doanh nghiệp nắm giữ đã giúp nhiều nhà băng giữ phong độ lợi nhuận trong 9 tháng đầu năm 2021. Tuy nhiên, rủi ro lớn đã được cảnh báo.

Nhà băng nào đang “ôm” trái phiếu doanh nghiệp lớn nhất?

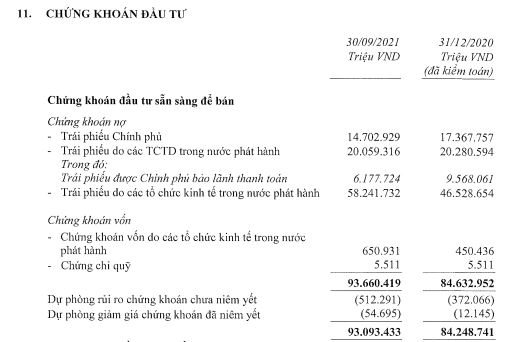

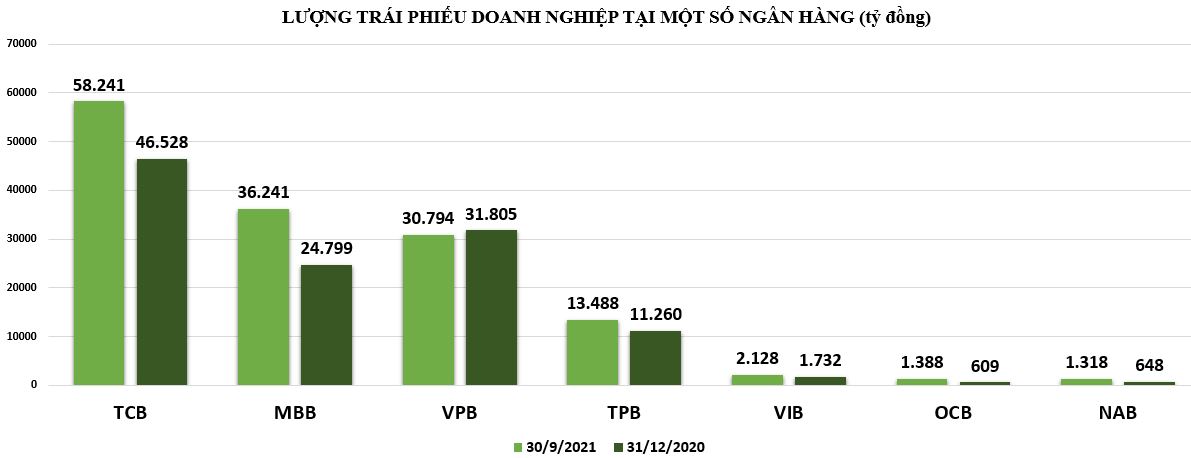

Techcombank là ngân hàng sở hữu giá trị chứng khoán nợ của tổ chức kinh tế phát hành lớn nhất. Tại thời điểm 30/09/2021, lượng trái phiếu doanh nghiệp tại Techcombank nắm giữ gần 58.242 tỷ đồng, tăng 25% so với đầu năm, trái phiếu doanh nghiệp chiếm tới 62,5% tổng giá trị của chứng khoán đầu tư sẵn sàng để bán.

Trong 9 tháng đầu năm 2021, Techcombank ghi nhận 1.472 tỷ đồng lãi thuần từ hoạt động chứng khoán đầu tư, tăng 48% so với cùng kỳ.

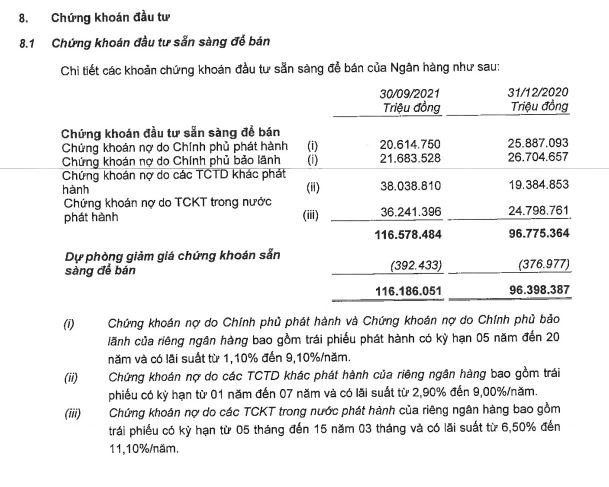

MBBank cũng không kém cạnh khi nắm giữ 36.241 tỷ đồng lượng trái phiếu doanh nghiệp, tăng 46% so với đầu năm, chiếm 31% tổng giá trị của chứng khoán đầu tư sẵn sàng để bán. Các loại trái phiếu doanh nghiệp này có kỳ hạn từ 5 tháng đến hơn 15 năm với lãi suất từ 6,5-11,1%/năm.

Với trái phiếu doanh nghiệp giữ đến ngày đáo hạn, có kỳ hạn từ 3-10 năm, lãi suất cao hơn ở mức 8,7-10,5%/năm chiếm tới 67% tổng giá trị chứng khoán đầu tư giữ đến ngày đáo hạn.

Cụ thể, tại thời điểm 30/9/2021, lượng trái phiếu doanh nghiệp tại ngân hàng OCB tăng vọt 128%, lên mức gần 1.388 tỷ đồng; ngân hàng Nam A Bank tăng 103% lên hơn 1.318 tỷ đồng. Ngoài ra, ngân hàng TPBank cũng ghi nhận tăng 20% lên hơn 13.488 tỷ đồng và VIB tăng 23% lên hơn 2.128 tỷ đồng.

Thực tế, hoạt động phát hành trái phiếu sôi động là một trong những lý do giải mã cho việc các ngân hàng lãi lớn từ hoạt động chứng khoán đầu tư trong 9 tháng đầu năm.

Ngân hàng coi chừng ‘bom nợ’ trái phiếu

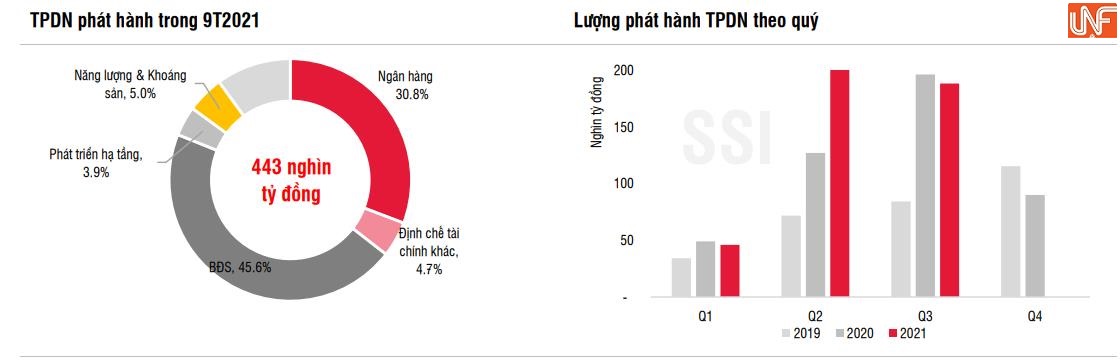

Theo thống kê của FiinGroup, 9 tháng đầu năm 2021, hoạt động phát hành trái phiếu doanh nghiệp tăng 18,6% so với cùng kỳ 2020. Trong đó, quán quân phát hành vẫn là các doanh nghiệp bất động sản (201,9 nghìn tỷ đồng – chiếm 45,5%).

Đặc biệt, các ngân hàng là nhóm nhà đầu tư mua chính trên thị trường trái phiếu doanh nghiệp với 56% tổng giá trị phát hành và công ty chứng khoán chiếm 36,3%.

Đáng nói, có tới 26% trái phiếu doanh nghiệp được phát hành đều chưa được xếp hạng tín nhiệm, nhiều loại không tài sản đảm bảo, không bảo lãnh thanh toán. Một số doanh nghiệp công bố huy động vốn với lãi suất cao nhưng không có phương án kinh doanh khả thi rõ ràng nên không đảm bảo cho khả năng trả nợ gốc và lãi sau này. Những điều này gây nên những nghi ngại về rủi ro vỡ nợ không kiểm soát được trong thị trường trái phiếu doanh nghiệp.

Ngoài ra, TCTD không được mua trái phiếu doanh nghiệp trong 3 trường hợp.

Thứ nhất, trái phiếu doanh nghiệp phát hành trong đó có mục đích để cơ cấu lại các khoản nợ của chính doanh nghiệp phát hành.

Thứ hai, trái phiếu doanh nghiệp phát hành trong đó có mục đích để góp vốn, mua cổ phần tại doanh nghiệp khác.

Thứ ba, trái phiếu doanh nghiệp phát hành trong đó có mục đích để tăng quy mô vốn hoạt động.

Cũng theo Thông tư 16, TCTD không được bán trái phiếu doanh nghiệp cho công ty con của chính tổ chức tín dụng đó, trừ trường hợp TCTD là bên nhận chuyển giao bắt buộc bán trái phiếu doanh nghiệp cho ngân hàng thương mại được chuyển giao bắt buộc.

Thêm quy định nữa, đó là trong vòng 12 tháng sau khi bán trái phiếu doanh nghiệp chưa niêm yết TCTD không được mua trái phiếu doanh nghiệp chưa niêm yết mà TCTD đã bán và hoặc trái phiếu doanh nghiệp chưa niêm yết được phát hành cùng lô/cùng đợt phát hành với trái phiếu doanh nghiệp chưa niêm yết mà TCTD đã mua.

Thực tế, từ đầu năm đến nay, Ngân hàng nhà nước đã có nhiều văn bản cảnh báo các ngân hàng thương mại rà soát, tăng cường kiểm tra đối với hoạt động mua, đầu tư trái phiếu doanh nghiệp, đặc biệt là trái phiếu doanh nghiệp bất động sản. Trong quá trình thực hiện, các ngân hàng thương mại phải đảm bảo tuân thủ đúng quy định của pháp luật, đảm bảo an toàn, hiệu quả.