Chịu áp lực do suy thoái kinh tế, ngân hàng vẫn có triển vọng đột phá năm 2021

Trong năm đại dịch 2020, những tưởng ngành ngân hàng sẽ chịu nhiều áp lực do suy giảm kinh tế, nhưng hàng loạt ngân hàng vẫn báo lãi khủng và đặt nhiều tham vọng trong năm 2021.

Trong năm đại dịch 2020, những tưởng ngành ngân hàng sẽ chịu nhiều áp lực do suy giảm kinh tế, nhưng hàng loạt ngân hàng vẫn báo lãi khủng và đặt nhiều tham vọng trong năm 2021.

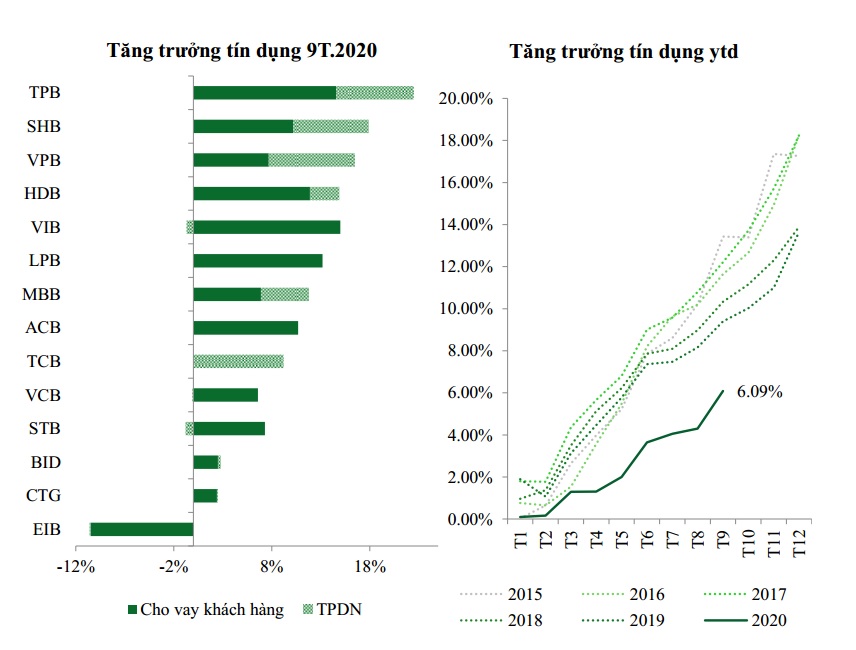

Theo một báo cáo ngành của công ty chứng khoán VCBS, ngành ngân hàng có kết quả tín dụng tăng trưởng chậm nhưng có dấu hiệu tăng tốc trở lại với mức tăng trưởng tín dụng đạt 7,93% tính đến ngày 24/11/2020 và dự kiến thấp hơn 10% cho cả năm 2020. Tốc độ tăng trưởng có phần thấp hơn so với mức tăng 13,7% năm 2019. Trong 9 tháng đầu năm 2020, tăng trưởng tín dụng từ TPDN đóng góp 25% tăng trưởng và tăng trưởng tín dụng từ nhóm khách hàng doanh nghiệp lớn đóng góp khoảng 60% tăng trưởng.

Các ngân hàng thương mại quốc doanh ước tính đạt tăng trưởng lợi nhuận trước thuế cao hơn (tăng 30%) so với ngân hàng thương mại cổ phần (tăng 17,2%) do lợi nhuận trước thuế 2020 của các ngân hàng thương mại quốc doanh ở mức thấp (giảm 6% so với 2019).

Với định hướng thúc đẩy tăng trưởng tín dụng để hỗ trợ tăng trưởng kinh tế, Ngân hàng Nhà nước đã thực hiện nới room tăng trưởng cho nhiều ngân hàng đáp ứng đủ 2 yếu tố: có sức khỏe tài chính và có khả năng tăng trưởng. Các ngân hàng được nới room bao gồm: TCB, HDB, VPB, TPB, VIB, MBB…

Các ngân hàng có mức tăng trưởng chậm trong năm 2020, tuy nhiên phân khúc cho vay khách hàng cá nhân vẫn là phân khúc được nhiều ngân hàng ưu tiên. Tín dụng nhóm khách hàng cá nhân tăng chậm là lý do chính dẫn tới tốc độ tăng trưởng tín dụng chậm của toàn hệ thống, ước tính tăng 5,2% sau 9 tháng đầu năm 2020 so với tốc độ tăng trưởng hàng năm kép 21,7% của giai đoạn 2016 – 2019. Phân khúc khách hàng cá nhân ngày càng được nhiều ngân hàng ưu tiên cho vay bởi có hệ số rủi ro thấp; giúp cải thiện lợi suất cho vay; và giảm thiểu rủi ro tập trung. Tỷ trọng dối với mảng khách hàng cá nhân sẽ tăng lên do dư nợ bán lẻ của Việt Nam hiện ở mức 40%, thấp hơn các nước đã phát triển và lối sống của người dân đang thay đổi theo hướng chấp nhận vay nợ nhiều hơn. Tuy nhiên, phân khúc này sẽ có mức độ cạnh tranh cao hơn khi ngày càng có nhiều ngân hàng chú trọng cho vay.

Trong khi trước đây việc chấp nhận phí chuyển khoản là tất nhiên thì vài năm trở lại đây, miễn phí chuyển khoản dần trở thành xu hướng của nhóm ngân hàng cổ phần năng động. Tăng phí giao dịch có thể giúp các ngân hàng tăng trưởng thu nhập, tuy nhiên việc miễn phí giao dịch kết hợp với các hình thức tăng trải nghiệm khách hàng khác lại giúp các ngân hàng thu hút khách hàng thường xuyên, nhờ đó có thể giảm chi phí vốn khi tiền gửi không kỳ hạn tăng và huy đông dễ dàng hơn. Ngoài ra, tệp khách hàng cá nhân thường xuyên tăng lên cũng giúp ích cho việc tăng tín dụng khi đây là nhóm khách hàng mục tiêu của nhiều ngân hàng.

Năm 2021 được dự báo tiếp tục là một năm khó khăn, nhưng giới phân tích vẫn nhìn nhận tích cực đối với hoạt động ngân hàng. Trong đó đáng chú ý trong lĩnh vực đầu tư chứng khoán được VCBS đánh giá đó là ngân hàng ACB, MBB, TPB.

Ngân hàng thương mại cổ phần Á Châu ACB

ACB là ngân hàng TMCP có mô hình kinh doanh năng động và khả năng quản trị rủi ro cao. Ngân hàng tập trung phần lớn hoạt động kinh doanh tại mảng khách hàng cá nhân với tài sản bảo đảm cho các khoản vay chủ yếu là BĐS. Chất lượng tài sản của ACB được kiểm soát tốt với số dư nợ xấu thấp. Trong 9 tháng đầu năm 2020, ACB ghi nhận lợi nhuận trước thuế đạt 6.411 tỷ đồng (tăng 15,3% so với cùng kỳ năm trước). Tốc độ tăng trưởng khả quan được nhờ sự tăng trưởng tốt đến từ thu nhập lãi thuần cũng như các khoản thu nhập ngoài lãi.

ACB sở hữu danh mục trái phiếu chính phủ đạt 61.632 tỷ đồng, lợi suất danh mục trái phiếu ghi nhận đạt 5,0% trong Q3/2020. Mức lợi suất ghi nhận cao hơn nhiều so với lãi suất TPCP trên thị trường ở mức 1 – 3%. Như vậy, ACB có thể ghi nhận lợi nhuận đột biến từ mua bán chứng khoản đầu tư nếu thực hiện bán bớt lượng trái phiếu chính phủ này. Gần đây, ACB đã kí kết hợp đồng Bancassurance độc quyền với công ty bảo hiểm Sunlife. Với vị thế là một trong những ngân hàng có doanh số bán bảo hiểm tốt nhất hệ thống và quá trình đàm phán diễn ra rất kỹ lưỡng, mức phí ban đầu (Upfront fee) mà ACB thu được được cho là lên đến 8.500 tỷ đồng, cao hơn mức phí Upfront các ngân hàng cùng quy mô nhận được trong quá khứ.

Chất lượng tài sản tốt với tài sản biến đổi chất lượng cao, lợi nhuận duy trì ổn định giúp giá trị cổ phiếu tiếp tục tăng trưởng với tốc độ dự kiến 25% trong năm 2020 và 26% trong năm 2021. Khả năng cao ACB sẽ đƣợc thêm vào rổ chỉ số VN-30 tại kỳ cơ cấu T7.2021 sau khi chuyển sàn niêm yết sang HOSE.

Ngân hàng Thương mại cổ phần Quân đội MBB

MBB là ngân hàng TMCP có mô hình kinh doanh năng động, bao gồm nhiều công ty con hoạt động trong lĩnh vực tài chính ngân hàng. MBB có những lợi thế đặc biệt nhờ nằm trong khối Quân đội. Cổ đông của MBB bao gồm 14% sở hữu thuộc Viettel, 9% thuộc SCIC, 23% nước ngoài sở hữu, còn lại là cổ đông khác.

Trong 9 tháng đầu năm MBB ghi nhận lợi nhuận trước thuế đạt 8.134 tỷ đồng (+6,8% so với cùng kỳ năm trước). Ngân hàng ghi nhận tổng thu nhập tăng trưởng khả quan và đã thực hiện trích lập dự phòng thận trọng cho dư nợ bị ảnh hưởng bởi dịch Covid-19 ngay từ quý 1 năm 2020. MBB có hệ số an toàn vốn CAR năm 2019 đạt 10,68% và thuộc nhóm ngân hàng có hệ số an toàn vốn tối ưu để cân bằng giữa mục tiêu tăng trưởng tín dụng và mục tiêu lợi nhuận. MBB được kỳ vọng sẽ tiếp tục được giao chỉ tiêu tăng trưởng tín dụng cao hơn trung bình ngành trong các năm tiếp theo.

Tỷ lệ nợ xấu của MBB tăng từ 1,16% lên 1,50% trong quý 3 năm 2020 và ngân hàng cũng đã có những bước trích lập thận trọng rất sớm từ quý 1 năm 2020 cho những khoản nợ xấu có thể phát sinh do dịch bệnh Covid-19. Do vậy, MBB có thể hoàn thành các bước trích lập sớm trong giai đoạn sau dịch.

Ngân hàng Thương mại cổ phần Tiên Phong TPB

TPB là ngân hàng có tốc độ tăng trưởng nhanh về quy mô tài sản và lợi nhuận trên nền tảng quy mô nhỏ. Ngân hàng cũng tập trung phát triển số hóa nhằm tăng trải nghiệm khách hàng. TPB bao gồm 18% sở hữu thuộc Đỗ Minh Phú, gia đình và các đơn vị liên quan; 10% thuộc FPT và cựu phó chủ tịch HĐQT FPT Lê Quang Tiến; 4% thuộc Tổng công ty tái bảo hiểm quốc gia, 30% thuộc sở hữu nước ngoài, còn lại là cổ đông trong nước khác. Trong 9 tháng đầu năm 2020, TPB ghi nhận lợi nhuận trước thuế đạt 3.024 tỷ đồng (tăng 25,8% so với cùng kỳ năm trước).

Tốc độ tăng trưởng tích cực đến từ cả thu nhập lãi thuần và các khoản thu nhập ngoài lãi. Tệp khách hàng thường xuyên gia tăng nhanh khi TPB là một trong những ngân hàng tiên phong ứng dụng công nghệ vào việc tăng trải nghiệm khách hàng bên cạch việc thực hiện các chương trình miễn giảm phí, tài khoản số đẹp. Trong 9 tháng đầu năm 2020, tiền gửi không kỳ hạn của TPB tăng 21% về số tuyệt đối và đạt tỷ lệ 16%. Ngoài ra, TPB duy trì tỷ lệ huy động từ thị trường liên ngân hàng cao với mức vay ròng tương đương 22,5% tiền gửi khách hàng. Với điều kiện thanh khoản dồi dào như hiện tại, việc huy động nhiều từ thị trường liên ngân hàng có ít rủi ro hơn và giúp TPB giảm được chi phí vốn. Với lợi thế quy mô nhỏ, khai thác dữ liệu tốt và tệp khách hàng cá nhân gia tăng nhanh nhờ hoạt động truyền thông hiệu quả, TPB có tốc độ tăng trưởng tín dụng cao nhất ngành đạt 23% sau 9 tháng đầu 2020 và tốc độ tăng trƣởng cao có thể duy trì trong tương lai.

TPB có tỷ suất sinh lời danh mục cho vay khách hàng tăng trở lại là dấu hiệu cho thấy khách hàng tái cơ cấu đang hồi phục tốt. Tốc độ tăng trưởng tài sản sinh lời cao cùng với việc hoạt động hiệu quả giúp duy trì tốc độ tăng trƣởng lợi nhuận và vốn chủ sở hữu trong dài hạn.