Doanh nghiệp bất động sản chưa niêm yết ồ ạt phát hành trái phiếu, báo động ‘quả bom nợ’ có thể phát nổ?

Mặc dù năng lực trả nợ vay ở mức báo động, năng lực trả nợ rất yếu, tuy nhiên trong 9 tháng đầu năm 2021, hơn 80% doanh nghiệp bất động sản (BĐS) chưa niêm yết đã phát hành trái phiếu. Cảnh báo về một quả ‘bom nợ’ có thể phát nổ bất cứ lúc nào.

Doanh nghiệp BĐS chưa niêm yết ồ ạt phát hành trái phiếu

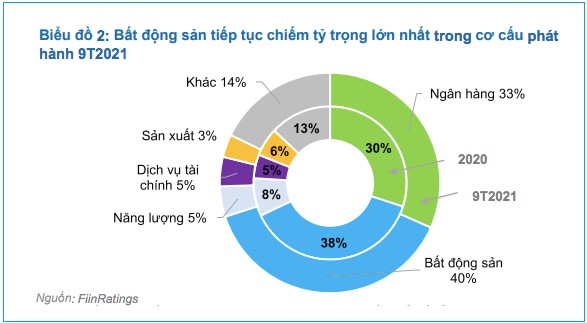

Cụ thể, theo báo cáo thị trường trái phiếu vừa được công bố bởi FiinGroup cho thấy quy mô giá trị phát hành trái phiếu sơ cấp trong 9 tháng của năm 2021 đạt 430.000 tỉ đồng, tăng 27% so với cùng kỳ năm trước mặc dù có giai đoạn trì hoãn lại sau khi Nghị định 153 và 155 đi vào hiệu lực.

Trong đó bất động sản vẫn là ngành có giá trị phát hành cao nhất với 172.000 tỷ đồng (tăng 2% so với cùng kỳ). Còn các ngân hàng thương mại gia tăng huy động vốn qua kênh trái phiếu với giá trị 116.000 tỉ đồng (chiếm 33% tổng giá trị phát hành), tăng 20,5% so với cùng kỳ năm 2020.

Riêng trong lĩnh vực bất động sản, 9 tháng vừa qua, doanh nghiệp chưa niêm yết chiếm giá trị phát hành trái phiếu cao nhất, đạt hơn 80%. Về vấn đề trả nợ của nhóm doanh nghiệp chưa niêm yết FiinGroup chỉ ra rằng, các doanh nghiệp này có sức khỏe tài chính ở mức yếu, năng lực trả nợ vay rất yếu. Các chỉ số đánh giá năng lực trả nợ vay và đòn bẩy đều đang ở mức đáng báo động. Điều này thể hiện ở mức độ đòn bẩy tài chính (nợ vay ròng/vốn chủ sở hữu) hiện ở mức lên tới 8,1 lần trong khi các doanh nghiệp niêm yết chỉ ở mức 2,5 lần.

Đáng chú ý, mức độ sử dụng đòn bẩy tài chính của các doanh nghiệp chưa niêm yết là cực kỳ cao. Cụ thể, 9 tháng năm 2021 nhóm doanh nghiệp này đạt khoảng 100.000 tỷ đồng, tương đương 38% tổng tài sản của họ tại thời điểm cuối năm 2020. Trong khi con số này với các doanh nghiệp đã niêm yết chỉ chiếm khoảng 4%.

Ngoài ra trái phiếu của các doanh nghiệp chưa niêm yết này hầu hết là phát hành riêng lẻ cho các bên mua chính là ngân hàng và công ty chứng khoán và phần lớn có tài sản tài sản đảm bảo hoặc bảo lãnh của bên thứ ba. Tuy nhiên, có sự phân hóa rất lớn về chất lượng tín dụng giữa các nhà phát hành. Điều này là đặc biệt quan trọng với các nhà đầu tư, không chỉ cá nhân chuyên nghiệp mà cả các nhà đầu tư định chế tài chính để có thể đánh giá được những rủi ro đi kèm.

FiinGroup cũng phân tích, tài sản thế chấp hay tài sản đảm bảo chỉ có tác dụng tạo áp lực cho doanh nghiệp trong việc đáp ứng nghĩa vụ nợ, trong khi giá trị thu hồi rất thấp do tính phức tạp của các thủ tục xử lý tài sản thế chấp và thời gian kéo dài. Trong phương pháp luận của FiinRatings, khi thực hiện xếp hạng tín nhiệm các nhà phát hành hoặc công cụ nợ của họ, chỉ thẩm định kỹ yếu tố này trong việc xác định mức độ thu hồi nợ đối với các đơn vị được xếp hạng ở khu vực thấp hoặc có yếu tố đầu cơ.

“Điểm chúng tôi muốn lưu ý đặc biệt là chất lượng các nhà phát hành trái phiếu là các doanh nghiệp chưa niêm yết. Mặc dù hầu hết là phát hành riêng lẻ và 86% trái phiếu phát hành có tài sản đảm bảo. Tuy nhiên, ở góc độ rủi ro tín dụng thì đây là yếu tố rủi ro chính không chỉ đối với nhà đầu tư trái phiếu mà cả kênh tín dụng ngân hàng. Các chỉ số đánh giá khả năng trả nợ của nhóm nhà phát hành này đều ở mức rất kém và điều này có nhiều ngụ ý cho các thành phần của thị trường bao gồm cả nhà đầu tư, đơn vị tư vấn, cơ quan quản lý và chính bản thân các doanh nghiệp đó”, báo cáo của FiinGroup nhấn mạnh.

Hãy thận trọng với ‘quả bom nổ chậm’

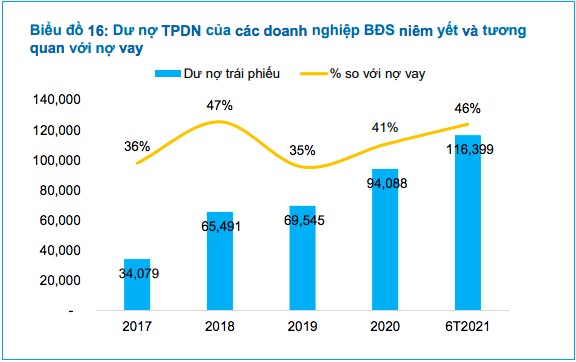

Thực tế cho thấy, cơ cấu trái phiếu chiếm khoảng 46% tổng nợ vay của các doanh nghiệp bất động sản. Trong khi đó, quy mô tín dụng qua kênh trái phiếu doanh nghiệp cũng đã trở nên khá lớn, chiếm khoảng 12% dư nợ tín dụng ngân hàng và khoảng 15% GDP (nếu loại bỏ phần trái phiếu ngân hàng thì giá trị lưu hành trái phiếu chiếm khoảng 7,8% GDP).

Bài học về ‘quả bom nợ Evergrande’ vẫn còn đó. Mặc dù, ta có thể thấy tín dụng bất động sản tại Việt Nam chưa ở mức ‘nóng’ như Trung Quốc. Tuy nhiên báo cáo của FiinGroup cũng chỉ ra rằng, chất lượng tín dụng một số nhà phát hành trái phiếu bất động sản Việt Nam cũng đang rất yếu trong khi chính các ngân hàng thương mại và các công ty chứng khoán là các đơn vị mua trái phiếu này.

Trải qua 4 đợt bùng phát của dịch Covid – 19 đã ảnh hưởng đến dòng tiền tạm thời của doanh nghiệp và môi trường lãi suất thấp hiện nay. Do đó trái phiếu doanh nghiệp đang là cách thức hợp lý để các ngân hàng và nhà đầu tư tổ chức có thể giúp tái cấu trúc kỳ hạn của tín dụng bất động sản và tài trợ vốn cho các chủ đầu tư. Quá khứ đã chứng minh, ngân hàng và bất động sản có mức độ phụ thuộc rất lớn.

Do đó, đây là lúc ngân hàng và các nhà đầu tư tổ chức cần rà soát và đánh giá kỹ lưỡng về chu kỳ của ngành bất động sản. Từ đó đưa ra các biện pháp hỗ trợ và tái cấu trúc tùy theo đặc thù của từng phân khúc cho vay cũng như đặc thù của từng chủ đầu tư, từng dự án. Đối với các khoản tín dụng mới, các định chế tài chính cần thẩn trọng trong việc lựa chọn các dự án và chủ đầu tư bất động sản để phù hợp với khẩu vị rủi ro của mình.

FiinGroup cũng khuyến cáo nhà đầu tư không chỉ lựa chọn trái phiếu có mức lãi suất cao mà các yếu tố về chất lượng nhà phát hành và các điều khoản để đảm bảo quyền lợi cũng như giảm thiểu rủi ro thu hồi lãi và gốc là yếu tố quan trọng mà nhà đầu tư cần lưu ý.

Chia sẻ với những lo ngại về khả năng trả nợ của doanh nghiệp BĐS khi phát hành trái phiếu, PGS.TS Đinh Trọng Thịnh (Học viện Tài chính) cho biết, rủi ro là khá cao, đặc biệt đối với nhóm doanh nghiệp BĐS chưa niêm yết.

Vị chuyên gia này cho rằng, đối với nhóm doanh nghiệp BĐS chưa niêm yết khi phát hành trái phiếu họ không cần các xác nhận báo cáo tài chính, hoặc báo cáo tài chính của những doanh nghiệp này không cần kiểm toán một cách chặt chẽ, nghiêm ngặt.

Ngoài ra việc phát hành trái phiếu của doanh nghiệp chưa niêm yết không thông qua thị trường chứng khoán, và họ cũng không cần bảo lãnh. Chính vì vậy, đây là những trái phiếu có rủi ro rất lớn về khả năng trả nợ trong tương lai.

PGS.TS Đinh Trọng Thịnh đưa ra ví dụ cụ thể: “Giả sử tài sản của doanh nghiệp chưa niêm yết chỉ có 1 trong khi giá trị trái phiếu phát hành là 8, thử hỏi doanh nghiệp lấy gì để bảo lãnh cho phần còn lại? Cho nên, ở đây có thể nghi ngờ rằng doanh nghiệp chỉ bảo lãnh một phần giá trị của đợt phát hành mà thôi, trong khi đó, nếu doanh nghiệp đi vay ngân hàng thì chỉ được vay 70-80% giá trị tài sản bảo lãnh mà thôi”.

“Bên cạnh đó, khi doanh nghiệp vay nợ ngân hàng thì số tiền vay sẽ được ngân hàng giải ngân dần theo tiến độ thực thi dự án, còn khi doanh nghiệp vay nợ thông qua phát hành trái phiếu, người mua trái phiếu không thể nắm được việc giải ngân như thế nào, doanh nghiệp sử dụng số tiền vay đó ra sao, hiệu quả đến đâu cũng không thể biết được”, PGS.TS Đinh Trọng Thịnh chỉ rõ.