FLC muốn mua lại tòa nhà trụ sở rồi bán đi với giá tối thiểu 2.000 tỷ đồng

2 ngày trước thềm họp cổ đông, HĐQT FLC thông qua nghị quyết mua lại toà nhà 265 Cầu Giấy từ OCB để bán cho bên khác, với giá tối thiểu 2.000 tỷ đồng.

HĐQT Tập đoàn FLC vừa ban hành nghị quyết thông qua việc FLC cùng CTCP Đầu tư Kinh doanh Phát triển Bất động sản FLCHomes mua lại tòa nhà 265 Cầu Giấy từ Ngân hàng OCB. Giá chuyển nhượng được xác định bởi bên thứ 3 là đơn vị thẩm định giá độc lập.

Thương vụ này sẽ được Công ty cổ phần Tập đoàn FLC thực hiện cùng FLCHomes. Trước đó, tòa nhà tại 265 Cầu Giấy, Hà Nội - nơi FLC, Bamboo Airways đặt trụ sở - đã được sử dụng để cấn trừ toàn bộ nghĩa vụ trả nợ, gồm toàn bộ dư nợ gốc, lãi, dư nợ quá hạn (nếu có) của FLC, FLC Faros, FLCHomes, Bamboo Airways tại Ngân hàng Phương Đông (OCB).

FLC ghi nhận khoản vay ngắn hạn khoảng 713 tỷ đồng tại OCB và 817 tỷ đồng trái phiếu phát hành cho nhà băng này.

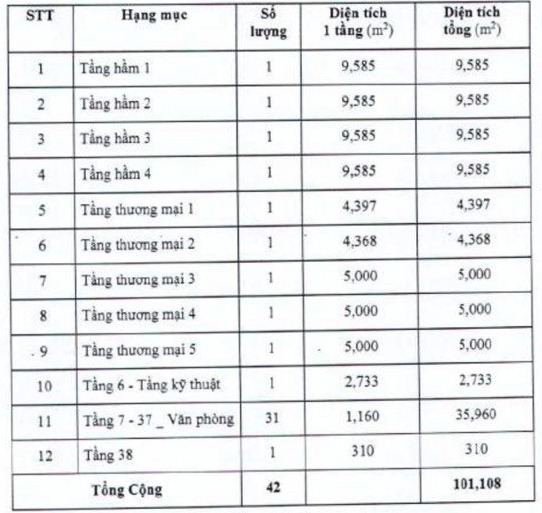

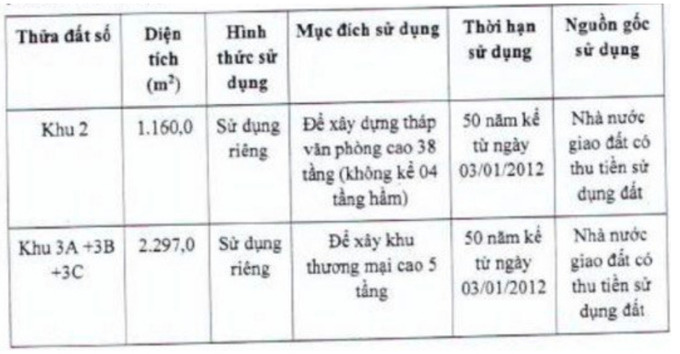

Tòa nhà này do FLC xây dựng từ năm 2015, tổng vốn đầu tư 5.200 tỷ đồng và đưa vào sử dụng từ giữa năm 2019; gồm 38 tầng nổi, 4 tầng hầm, diện tích sử dụng hơn 100.000 m2. Sau khi hoàn thiện thủ tục mua lại, FLC dự kiến bán toà nhà 265 Cầu Giấy này cho bên thứ ba với giá tối thiểu 2.000 tỷ đồng. Tuy nhiên, trong Nghị quyết không nêu rõ lý do vì sao mua lại rồi bán ngay lập tức cho bên thứ 3.

Được biết, OCB là một trong 3 ngân hàng cho FLC vay nhiều nhất. Đến hết quý I, FLC ghi nhận khoản vay ngắn hạn khoảng 713 tỷ đồng tại OCB và 817 tỷ đồng trái phiếu phát hành cho nhà băng này. Do tính chất rủi ro sau sự kiện của Trịnh Văn Quyết, OCB đã thương thảo để thu hồi nợ sớm.

Theo tìm hiểu, toà nhà 265 Cầu Giấy đã được sở hữu bởi Ngân hàng OCB từ năm 2020. Vào ngày 21/9/2020, HĐQT Tập đoàn FLC đã thông qua việc sử dụng tài sản tại số 265 Cầu Giấy để bảo đảm cho nghĩa vụ tài chính của Bamboo Airways tại Ngân hàng TMCP Phương Đông chi nhánh Thăng Long.

Sau đó, đến ngày 9/11/2020 HĐQT đã ban hành nghị quyết dùng toà nhà 265 Cầu Giấy để gán nợ thay thế cho nghĩa vụ trả nợ của Tập đoàn FLC, FLCHomes, CTCP Xây dựng FLC Faros (ROS), CTCP Đầu tư và Khoáng sản FLC Stone (AMD) và CTCP Hàng không Tre Việt (Bamboo Airways) tại OCB.

Về phía FLCHomes, đơn vị này đã dùng quyền sử dụng đất tại địa chỉ thửa đất số 265, đường Cầu Giấy, phương Dịch Vọng, quận Cầu Giấy, Hà Nội - nơi tọa lạc của tòa tháp văn phòng 42 tầng (gồm 4 tầng hầm và 38 tầng nổi), trụ sở Tập đoàn FLC từ tháng 7/2019 đến nay - làm tài sản gán nợ cho OCB từ năm 2020. Tổng diện tích đất để xây dựng tòa tháp này là 3.457 m2.

Sau khi gán nợ, FLC thuê lại một phần tòa nhà văn phòng, trung tâm thương mại này từ chính OCB để phục vụ cho hoạt động kinh doanh của tập đoàn và các bên thứ ba do FLC chỉ định.

Hôm 28/6, HĐQT FLC cũng thông qua nghị quyết dùng 1.480 quyền sử dụng đất thuộc dự án đầu tư khu A, B, C - khu biệt thự thuộc khu phức hợp tại huyện Đak Đoa, Gia Lai - làm tài sản đảm bảo khi vay, mua bán trái phiếu của FLC và FLC Land tại OCB.

Về cổ phiếu của FLC, đã có chuỗi tăng mạnh trước phiên họp bất thường lần 2 để bầu bổ sung nhân sự vào HĐQT. Từ hôm 22/6 đến nay, mã này đã có 6 phiên tăng trần liên tiếp. Chốt phiên hôm qua (30/6), cổ phiếu FLC tăng gần 1,6% lên 5.750 đồng. Theo công văn gửi Uỷ ban Chứng khoán, Sở Giao dịch Chứng khoán TP HCM, FLC khẳng định chưa biết được sự kiện, thông tin liên quan nào đã làm ảnh hưởng đến giá cổ phiếu.

Phiên họp bất thường lần 2 của FLC sẽ diễn ra vào ngày mai (2/7). Tuy nhiên, đến nay doanh nghiệp này vẫn chưa công bố danh sách ứng viên để bầu bổ sung 3 người HĐQT. Sau phiên họp lần 1 bất thành, phiên họp ngày mai chỉ có thể diễn ra nếu số cổ đông tham gia nắm giữ trên 33% vốn điều lệ.