Nhiều ngân hàng đồng loạt giảm lãi suất huy động

Từ đầu tháng 9 đến nay, giữa áp lực giảm lãi suất đầu ra hỗ trợ cho khách hàng chịu ảnh hưởng của đợt dịch Covid-19 bùng phát trở lại, nhiều ngân hàng có động thái giảm lãi suất tiền gửi huy động.

Ngân hàng tiếp tục giảm lãi suất huy động

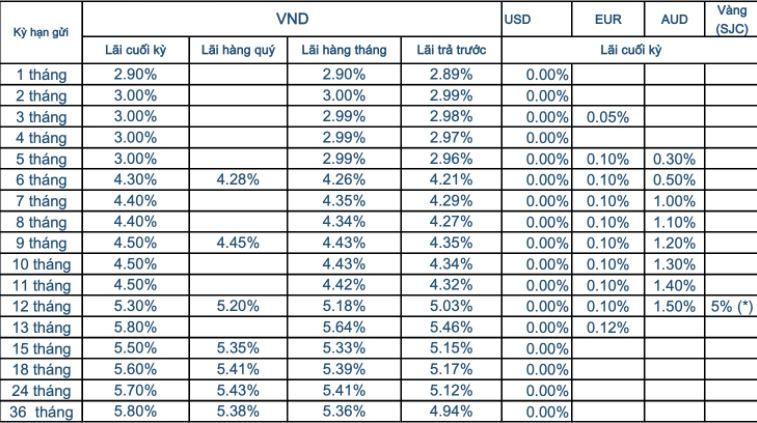

Hiện tại, lãi suất tiền gửi cá nhân tại Sacombank có kỳ hạn giảm từ 0,1-0,3 điểm % lãi suất tất cả kỳ hạn. Trong đó, lãi suất tiền gửi kỳ hạn 1 tháng chỉ còn 2,9%/năm, 3 tháng còn 3%/năm, 6 tháng còn 4,3%/năm, tương ứng giảm 0,3 điểm %. Tiếp đó, từ kỳ hạn 7 tháng đến 11 tháng, lãi suất tiết kiệm được điều chỉnh giảm đồng loạt lên tới 0,4 điểm % cho mỗi kỳ hạn.

Ngoài ra, khách hàng gửi tiền tại kỳ hạn 12 tháng sẽ nhận lãi suất là 5,3%/năm, tương ứng giảm 0,2 điểm %. Trong khi đó, ngân hàng Sacombank huy động lãi suất cho kỳ hạn 13 tháng ở mức là 5,8%/năm, tương ứng giảm tới 0,5 điểm %.

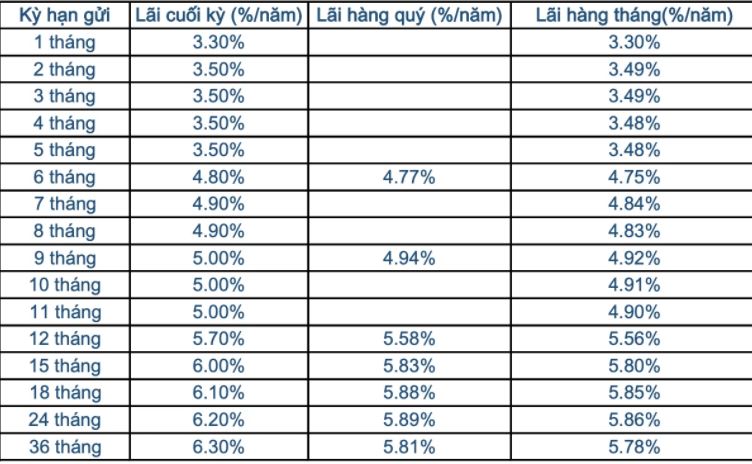

Tại Techcombank cũng điều chỉnh giảm lãi suất huy động ở tất cả các kỳ hạn chủ chốt, với mức giảm từ 0,25 - 0,5 điểm %.

Theo đó, các kỳ hạn từ 1 tháng đến 3 tháng và từ 6 tháng đến 36 tháng đồng loạt giảm 0,1 điểm % cho mỗi kỳ hạn; riêng kỳ hạn 4 tháng và 5 tháng có cùng mức giảm là 0,15 điểm % so với khảo sát cuối tháng 8,...

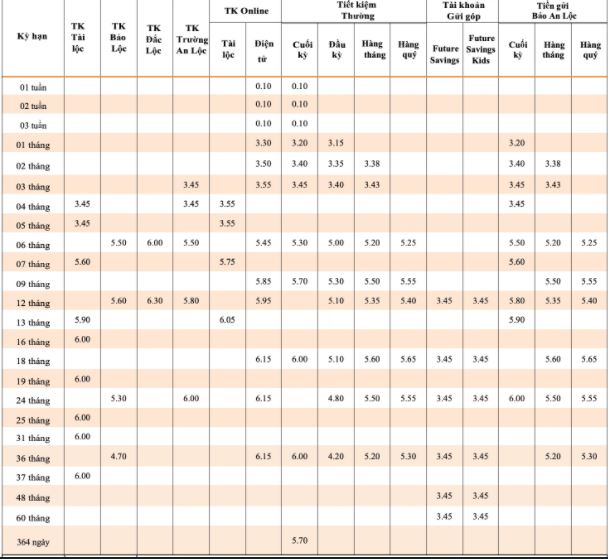

Trong khi đó, kỳ hạn 2 tháng và 3 tháng đang được TPBank triển khai các mức lãi suất lần lượt là 3,4%/năm và 3,45%/năm, tương ứng với các mức giảm là 0,45 và 0,4 điểm %. Kỳ hạn 6 tháng xuống còn quy định với lãi suất là 5,3%/năm, tương ứng giảm 0,3 điểm %. Tại hai kỳ hạn 9 tháng và 364 ngày sẽ được nhận lãi suất chung là 5,7%/năm, tức có cùng mức giảm là 0,5 điểm %.

Ở nhóm các ngân hàng quốc doanh, BIDV và Agribank cũng điểu chỉnh giảm.

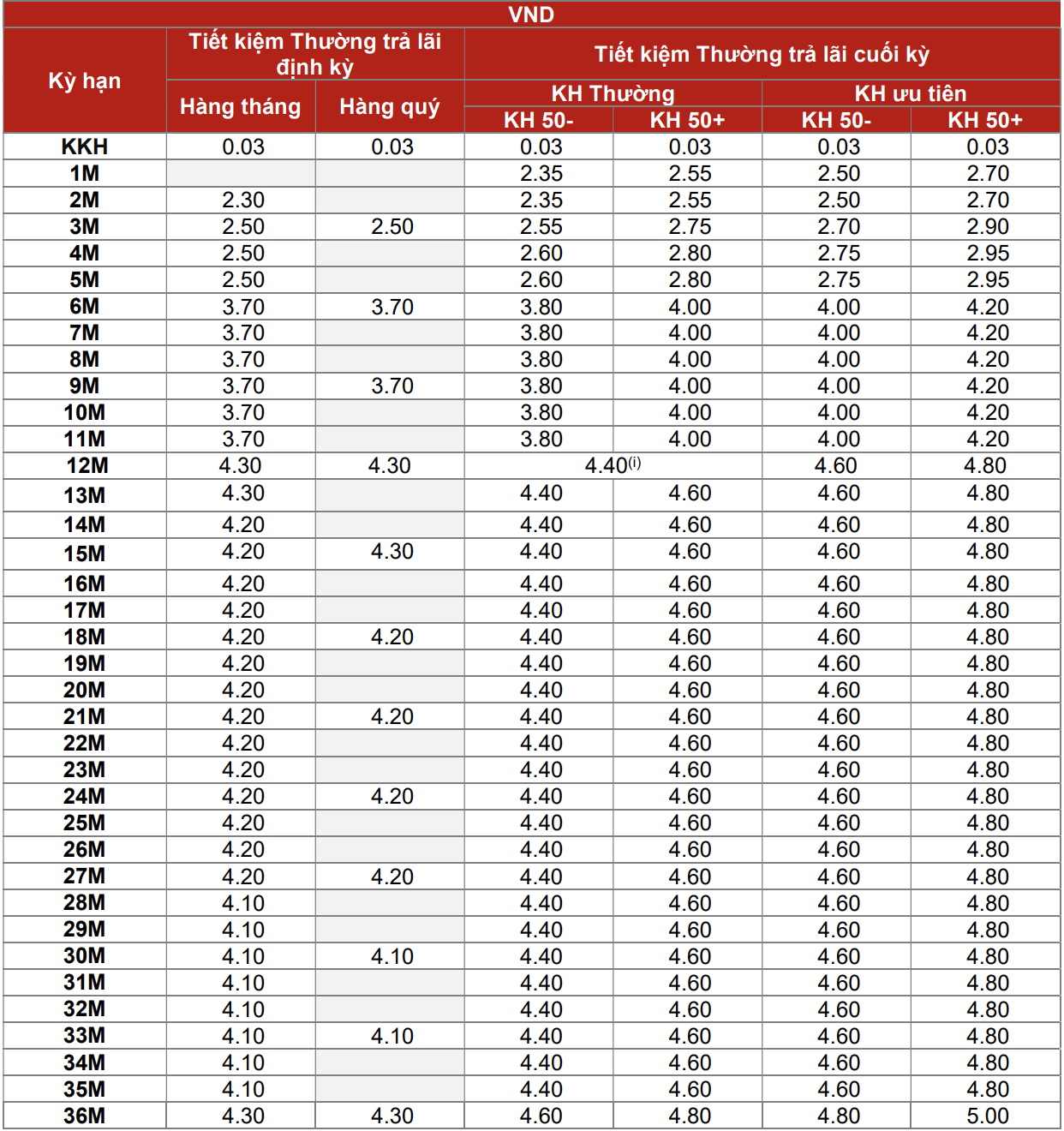

Cụ thể tại BIDV, từ kỳ hạn từ 12 tháng đến 36 tháng đồng loạt điều chỉnh giảm 0,1 điểm % xuống còn niêm yết với lãi suất là 5,5%/năm. Tương tự, lãi suất ngân hàng Agribank cũng đồng loạt điều chỉnh giảm 0,1 điểm % xuống còn huy động ở mức là 5,5%/năm đối với kỳ hạn 12 tháng đến 24 tháng.

Có thể thấy, lãi suất tiền gửi huy động hiện nay cũng đã xuống mức rất thấp. Mặt bằng lãi suất tiền gửi tiết kiệm cá nhân phổ biến ở mức 2.8-4%/năm với kỳ hạn dưới 6 tháng; từ 3.5-5.7%/năm với kỳ hạn từ 6 đến dưới 12 tháng; và 4.6-6.5%/năm với kỳ hạn 12-13 tháng.

Ở chiều ngược lại, sau cuộc họp với Hiệp hội ngân hàng, từ những ngày giữa tháng 7, những nhà băng này đã có chính sách giảm lãi suất cho khách hàng vay từ tháng 7 đến hết năm 2021.

Chẳng hạn, BIDV cho biết từ 17/08-31/12/2021, sẽ giảm 0,5-1,5%/năm lãi suất cho vay đối với dư nợ hiện hữu phát sinh đến ngày 15/07/2021.

Agribank cũng giảm tiếp 10% so với lãi suất cho vay đang áp dụng đối với dư nợ cho vay ngắn hạn có lãi suất từ 5%/năm trở lên và dư nợ cho vay trung, dài hạn lãi suất từ 7%/năm trở lên đối với khoản vay tại thời điểm 15/07/2021. Chương trình kéo dài đến hết ngày 31/12/2021.

Các ngân hàng TMCP tư nhân cũng vào cuộc đua giảm lãi suất cho vay để hỗ trợ khách hàng.

Sacombank cho biết từ 18/6-31/12/2021 sẽ triển khai nguồn vốn ưu đãi 10,000 tỷ đồng với lãi suất từ 4%/năm, thời hạn vay tối đa 6 tháng dành cho doanh nghiệp xuất khẩu cũng như hỗ trợ các doanh nghiệp khác đang gặp khó khăn.

Tương tự, TPBank giảm từ 0,5% - 1,2% lãi suất cho các khách hàng doanh nghiệp hoạt gặp khó khăn bởi dịch bệnh Covid-19. Tổng dư nợ được nhận hỗ trợ lãi suất của nhóm khách hàng này ước tính vào khoảng 18.188 tỷ đồng. Gần 26.300 tỷ đồng dư nợ của các khách hàng cá nhân cũng nhận được xét giảm lãi suất 1%.

Vì sao ngân hàng vẫn tiếp tục giảm lãi suất huy động?

Phó Thống đốc thường trực Ngân hàng Nhà nước (NHNN) Đào Minh Tú cho biết, trong năm 2020, lãi suất toàn hệ thống trung bình giảm khoảng 1,2-1,5%. 7 tháng đầu năm 2021, lãi suất giảm thêm khoảng 0,5%.

Các chuyên gia tài chính cho rằng, việc giảm lãi suất cho vay, đặc biệt là những món vay đã có trên sổ sách sẽ làm các ngân hàng hy sinh lợi nhuận. Bởi vì các ngân hàng khi cho vay là họ đã thu xếp một nguồn vốn trước đó rồi mới cho vay, và lãi suất trên nguồn vốn này khó thay đổi.

Đây là lãi suất huy động mà các ngân hàng cam kết với khách hàng gửi tiền, lãi suất này khó có thể giảm, trong khi giảm lãi suất cho vay, sẽ làm giảm tỷ lệ lợi nhuận biên, dẫn đến thiệt hại cho ngân hàng.

Để bù trừ cho thiệt hại này, ngân hàng phải sẽ tìm những khách hàng cho vay mới để bù đắp lại lợi nhuận do việc giảm lãi suất vay. Bên cạnh đó, ngân hàng cũng có thể giảm lãi suất huy động, mặc dù các ngân hàng đã thu xếp được nguồn vốn cho vay, nhưng tất cả nguồn vốn này cũng như nguồn vốn trong tương lai được trộn chung lại để tài trợ cho những món vay. Cho nên để giảm thiệt hại hy sinh về lợi nhuận, ngân hàng cũng sẽ tìm cách để giảm lãi suất huy động.