Dòng tiền vào bất động sản bị “tắc nghẽn”, đâu là giải pháp khơi thông nguồn vốn?

Bên cạnh các khó khăn, vướng mắc về pháp lý, “thiếu vốn” là nguyên nhân chính, khiến nhiều doanh nghiệp lâm vào tình trạng “kiệt quệ”. Đây cũng là vấn đề chung đang hiện hữu trên thị trường bất động sản. Để thị trường phát triển cần phải “khơi thông” được nguồn vốn.

Doanh nghiệp “đói vốn”, ngân hàng lại thừa tiền

Dữ liệu từ Công ty Cổ phần Xếp hạng Tín nhiệm Đầu tư Việt Nam (VIS Rating) cho thấy, trong quý I/2024, tỉ lệ đòn bẩy của các doanh nghiệp bất động sản nhà ở niêm yết có xu hướng tăng, với chỉ số Nợ/Lợi nhuận trước thuế, khấu hao và lãi vay (EBITDA) tăng cao so với giai đoạn trước năm 2022, do lợi nhuận ở mức yếu và dư nợ gia tăng.

Khả năng trả nợ của các chủ đầu tư cũng duy trì ở mức yếu do dòng tiền hoạt động và nguồn tiền mặt suy giảm. Các chủ đầu tư dựa một phần vào dòng tiền trả trước từ khách hàng để tài trợ cho việc phát triển dự án. Mặc dù có những doanh nghiệp đã ghi nhận sự tăng trưởng đáng kể lượng tiền trả trước từ khách hàng. Tuy nhiên, phần lớn các chủ đầu tư còn lại đều ghi nhận tăng trưởng âm ở khoản mục này, do đó, sẽ cần nguồn vốn vay mới.

Bên cạnh đó, khung pháp lý bất động sản mới sẽ hỗ trợ thúc đẩy tiến độ phát triển dự án và gia tăng nguồn cung nhà ở mới. Ba luật về bất động sản được phê duyệt có hiệu lực sớm từ ngày 1.8.2024 sẽ giúp đẩy nhanh phê duyệt pháp lý dự án và cải thiện nguồn cung từ 2025.

Tuy nhiên, trong số các chủ đầu tư niêm yết, chỉ một số ít doanh nghiệp có thể triển khai dự án mới và ghi nhận doanh số bán hàng đáng kể trong quý I/2024. Nhiều chủ đầu tư vẫn đang gặp khó khăn pháp lý với các dự án tại Hà Nội và TPHCM, dẫn đến nguồn cung nhà ở mới suy giảm ở các thành phố lớn.

Bên cạnh đó, doanh nghiệp bất động sản đang phải đối mặt với gánh nặng đáo hạn trái phiếu rất lớn và tỉ lệ chậm trả trong lĩnh vực này tiếp tục tăng nhanh.

Chỉ tính riêng tuần đầu tháng 7/2024, có 9 doanh nghiệp thông báo chậm thanh toán gốc, lãi trái phiếu và thay đổi điều kiện, điều khoản trái phiếu (chủ yếu là gia hạn kỳ hạn trái phiếu thêm 12-24 tháng). Các doanh nghiệp chậm thanh toán hoặc phải giãn nợ trái phiếu chủ yếu thuộc lĩnh vực bất động sản. Trước đó, trong tháng 6.2024 cũng có nhiều doanh nghiệp bất động sản tuyên bố chậm thanh toán hoặc xin giãn nợ trái phiếu.

Trong nửa cuối năm 2024, ước tính sẽ có khoảng 140.000 tỉ đồng trái phiếu đáo hạn, trong đó phần lớn là trái phiếu bất động sản (gần 59.000 tỉ đồng), tương đương 42%. Đây cũng là nhóm trái phiếu gặp áp lực trả nợ lớn nhất hiện nay.

Đáng chú ý, trong khi cộng đồng doanh nghiệp nói chung và doanh nghiệp bất động sản nói riêng đang rất khát vốn để hoạt động, thì tăng trưởng tín dụng của hệ thống ngân hàng lại không đạt mục tiêu đề ra. Cụ thể, vào tháng 7/2023 Ngân hàng Nhà nước đã phân bổ lại hạn mức tín dụng cho toàn hệ thống với mức tăng trưởng 14,5% so với năm 2022, tuy nhiên đến hết năm, tăng trưởng tín dụng đạt 13,71%.

Chuyên gia tài chính, TS.Nguyễn Trí Hiếu phân tích cho rằng: “Thị trường bất động sản đang phụ thuộc vào nguồn vốn từ ngân hàng, chiếm tới 80%. Trong năm 2023, thực hiện chỉ đạo của Chính phủ, hệ thống ngân hàng đã nhiều lần điều chỉnh giảm lãi suất cho vay, giúp doanh nghiệp phục hồi sản xuất, kinh doanh. Tuy nhiên, doanh nghiệp bất động sản và ngân hàng vẫn khó ngồi lại với nhau do doanh nghiệp không đủ điều kiện vay vốn bởi những khoản nợ đọng trước đó chưa thanh toán. Điều này dẫn tới nhiều ngân hàng không tiếp tục đổ vốn ra vì lo nợ xấu và nợ mất vốn, dẫn đến tình trạng ngân hàng thừa tiền còn doanh nghiệp thì khát vốn”.

Theo TS Nguyễn Văn Đính - Chủ tịch Hội Môi giới Bất động sản Việt Nam - cho rằng: "Sự tắc nghẽn dòng tiền trên thị trường BĐS, vô hình chung cũng khiến hoạt động sản xuất, kinh doanh các doanh nghiệp của ngành nghề liên quan khác bị ảnh hưởng nghiêm trọng. Làn sóng thất nghiệp cũng lan rộng từ bất động sản sang rất nhiều ngành nghề, gây ảnh hưởng rất lớn tới vấn đề an sinh xã hội nói chung" - ông Đính nói.

Nguồn vốn đã, đang và sẽ còn là “áp lực” đối với hầu hết các doanh nghiệp kinh doanh bất động sản. Tuy các nút thắt về pháp lý đã có hướng giải quyết theo các bộ luật mới được thông qua (Luật Nhà ở, Luật Kinh doanh bất động sản, Luật Đất đai). Nhưng nếu vấn đề về “nguồn vốn” không được giải quyết sớm thì chắc chắn nhịp phục hồi của thị trường sẽ bị ảnh hưởng.

Đặc biệt là hai kênh vốn quan trọng nhất là tín dụng và trái phiếu doanh nghiệp trong bối cảnh Việt Nam hiện chưa có hoặc chưa phát triển các kênh dẫn vốn khác như quỹ đầu tư tín thác bất động sản (REITS), quỹ nhà ở...

Tín dụng bất động sản lần đầu vượt mốc 3 triệu tỷ đồng

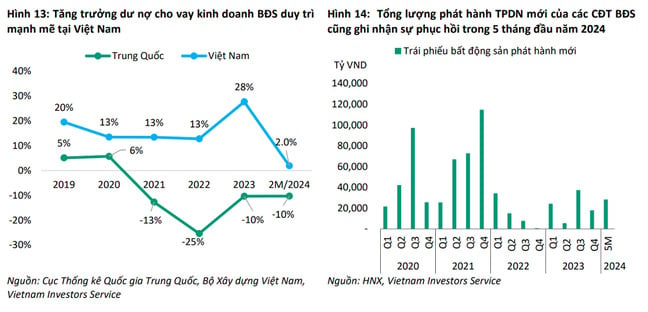

Theo số liệu của Ngân hàng Nhà nước, tính đến 31/5/2024, dư nợ tín dụng vào lĩnh vực bất động sản tăng 4,61% so với cuối năm 2023, chiếm 21,51% tổng dư nợ nền kinh tế. Trong đó, chiếm tỷ trọng lớn là tín dụng bất động sản phục vụ mục đích tự sử dụng (chiếm khoảng 60% tổng dư nợ tín dụng bất động sản, tăng 1,15% so với cuối năm 2023). Còn dư nợ tín dụng kinh doanh bất động sản tăng trưởng 10,29% so với cuối năm 2023, chiếm tỷ trọng khoảng 40% trong tổng dư nợ.

Với dư nợ tín dụng toàn nền kinh tế tính đến cuối tháng 5 đạt hơn 14,034 triệu tỷ, dư nợ tín dụng đối với lĩnh vực bất động sản là khoảng 3,019 triệu tỷ đồng, tăng hơn 133.000 tỷ so với hồi đầu năm. Đây là lần đầu tiên dư nợ lĩnh vực bất động sản vượt mốc 3 triệu tỷ đồng và đồng thời là mức cao kỷ lục.

Trong đó, dư nợ tín dụng bất động sản phục vụ mục đích tự sử dụng ở mức 1,811 triệu tỷ đồng, tăng 20.600 tỷ và dư nợ tín dụng kinh doanh bất động sản là hơn 1,207 triệu tỷ, tăng 112.700 tỷ đồng.

Giới phân tích cho rằng khung pháp lý bất động sản mới sẽ hỗ trợ thúc đẩy tiến độ phát triển dự án và gia tăng nguồn cung nhà ở mới. Ba luật về bất động sản được phê duyệt có hiệu lực sớm từ ngày 1/8/2024 sẽ giúp đẩy nhanh phê duyệt pháp lý dự án và cải thiện nguồn cung từ 2025.

“Chúng tôi kỳ vọng chính phủ sẽ ban hành thêm hướng dẫn về luật mới trong một vài tháng tới, điều này sẽ giúp các chủ đầu tư giải quyết các vấn đề về xác định giá đất và quyền sử dụng đất, từ đó tiếp cận được nguồn tài chính cho việc phát triển dự án mới. Hồi tháng 6, chính phủ đã ban hành Nghị định về giá đất và sẽ có hiệu lực từ ngày 1/8/2024. Kỳ vọng các nghị định bổ sung về tiền sử dụng đất và tiền thuê đất sẽ được ban hành trong những tháng tới”, chuyên gia phân tích VIS Rating nhận định.

Đến nay, hàng loạt ngân hàng cạnh tranh giảm lãi suất cho vay mua nhà đất, sửa chữa nhà cửa. Cụ thể, tại nhóm ngân hàng thương mại có vốn nhà nước (Agribank, Vietcombank, Vietinbank và BIDV), mức lãi suất cho vay mua nhà, đất dao động từ 5 - 7%/năm. Các ngân hàng cổ phần, nước ngoài cũng có mức lãi suất dưới 5%.

Thực tế, những năm gần đây, tăng trưởng tín dụng nói chung và tín dụng tiêu dùng nói riêng tương quan với thanh khoản bất động sản. Khi cầu vay mua nhà sụt giảm sẽ kéo tín dụng BĐS nói riêng cũng như tín dụng nói chung của ngân hàng sụt giảm và ngược lại, sẽ kích thích tín dụng tăng trưởng mạnh khi cầu vay mua nhà tăng nhanh.

TS Trần Du Lịch, thành viên Hội đồng Tư vấn chính sách tài chính, tiền tệ quốc gia cho rằng, với nhu cầu cao về nhà ở, khi mặt bằng lãi vay giảm sẽ kích thích nhu cầu vốn mua nhà, từ đó thúc đẩy tăng trưởng của thị trường bất động sản.

Vì thế, việc tập trung phân khúc tín dụng nhà ở, cho cá nhân vay mua nhà cần được ưu tiên cao để thúc đẩy tín dụng.