Chuyên gia cảnh báo nên cẩn thận trọng với tín dụng BĐS

Hiện nay, không ít doanh nghiệp bất động sản đang là khách hàng lớn của ngân hàng. Có những doanh nghiệp đang bị siết trái phiếu doanh nghiệp (TPDN), cùng với đó, thị trường chứng khoán đang trầm lắng, dòng vốn của doanh nghiệp sẽ rất khó khăn.

Ông Nguyễn Quốc Hùng, Tổng Thư ký Hiệp hội Ngân hàng (VNBA) cho rằng, cho vay tín dụng đối với lĩnh vực chứng khoán, bất động sản (BĐS) có nhiều rủi ro nên rất cần thận trọng. Tuy nhiên, không nên đặt vấn đề siết hay cấm cho vay mà cần xem xét chia sẻ, đồng hành, hỗ trợ để không xảy ra tình trạng "sốt nóng, sốt lạnh", hoặc để thị trường BĐS đóng băng. Bởi điều này sẽ không chỉ ảnh hưởng đến các DN BĐS mà còn tới nhiều lĩnh vực, trong đó có các tổ chức tín dụng.

Ông Hùng phân tích hiện đang có đến 70% tài sản bảo đảm cho các khoản vay tại ngân hàng là bất động sản. Như vậy, số lượng tài sản bảo đảm trên tổng dư nợ là khá lớn. Ví dụ, nếu giá trị 1 căn nhà trước đây chỉ 100 triệu đồng/m2 thì nay lên tới 300 triệu đồng/m2.

Với tỉ lệ cho vay 50% giá trị tài sản (khoảng 150 triệu đồng) thì khi giá BĐS xuống, ai sẽ chịu rủi ro? Nếu cứ đầu tư mạnh vào BĐS để đẩy giá lên và không bán được thì chỉ cần dừng lại một dòng thanh khoản sẽ có rất nhiều khó khăn. Do vậy, các ngân hàng cần lường trước những điều này để đánh giá đúng những rủi ro có thể xảy ra cho chính mình.

Một số chuyên gia cho rằng, nếu tiếp tục siết tín dụng có thể sẽ dẫn đến nguy cơ vỡ nợ trái phiếu, đồng thời xảy ra vỡ nợ chéo liên quan đến các ngân hàng. Tác động của dịch COVID-19 đã khiến nhiều doanh nghiệp bất động sản gặp khó, cần nguồn vốn lớn để vực dậy; trong khi đó, tín dụng đối với lĩnh vực này đang bị siết chặt khiến khó càng thêm khó.

Phó Thống đốc Ngân hàng Nhà nước (NHNN) Đào Minh Tú nhấn mạnh, quan điểm của NHNN là chưa bao giờ dùng từ siết chặt tín dụng bất động sản mà chỉ kiểm soát chặt với bất động sản có tính chất đầu cơ, phân khúc nhà nghỉ dưỡng, dự án cao cấp, còn tín dụng đối với nhà ở cho công nhân, nhà ở xã hội, nhà ở cho người nghèo thì luôn khuyến khích.

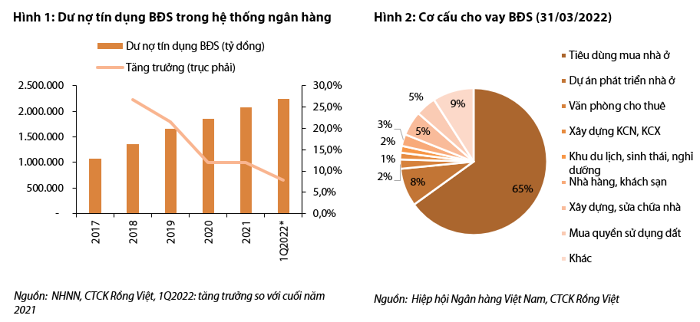

Trong các năm qua, tốc độ tăng trưởng tín dụng vào lĩnh vực bất động sản giảm dần từ mức 26,8% trong năm 2018 xuống còn khoảng 12% trong hai năm đại dịch diễn ra (2020 - 2021). Do tốc độ tăng trưởng vốn vào lĩnh vực này thấp hơn tăng trưởng tín dụng chung của nền kinh tế nên quy mô tín dụng vào bất động sản đã giảm từ mức 28% (giai đoạn 2010 - 2011) xuống còn khoảng 20% tổng dư nợ (cuối năm 2021).

Trong ba tháng đầu năm 2022, quy mô tín dụng bất động sản ước đạt 2,2 triệu tỷ đồng, tương ứng 20,2% tổng dư nợ. So với cuối năm 2021, tốc độ tăng trưởng vốn vào lĩnh vực bất động sản là 7,9%, cao hơn mức tăng chung của toàn hệ thống là 5%. Xét về số tuyệt đối, trong tổng hơn 526.000 tỷ đồng vốn được bơm thêm vào nền kinh tế thì có khoảng hơn 30% đi vào lĩnh vực bất động sản.

Xét ở khía cạnh nợ xấu, tổng nợ xấu đối với lĩnh vực bất động sản chiếm 18,4% nợ xấu toàn hệ thống, tỷ lệ nợ xấu đối với riêng lĩnh vực này là 1,7% tại thời điểm cuối năm 2021. Trong đó, 62% nợ xấu đến từ nhu cầu tiêu dùng mua nhà ở và 38% nợ xấu đối với lĩnh vực đầu tư, kinh doanh bất động sản.

Rủi ro có lẽ không nằm ở con số thống kê nợ xấu mà ở chỗ tỷ lệ thế chấp bằng BĐS trong hệ thống ngân hàng là rất lớn, lên đến 60-70%. Hệ quả của giá BĐS tăng cao bất hợp lý là khi giá BĐS giảm mạnh sẽ ảnh hưởng tiêu cực đến an toàn hoạt động của hệ thống ngân hàng nói riêng và mục tiêu ổn định vĩ mô nói chung.

Theo báo cáo phân tích mới đây của Chứng khoán Rồng Việt (VDSC), các chuyên gia phân tích cho rằng trong khi rất khó phân định nhu cầu thực và nhu cầu đầu cơ, các biện pháp kiểm soát tín dụng bất động sản (BĐS) sẽ tạo ra hệ lụy như nguồn cung tiếp tục bị thắt chặt hay giá nhà đất tiếp tục tăng cao, kịch bản xấu hơn là đóng băng thị trường bất động sản.

Số liệu báo cáo cho biết trong các năm qua, tốc độ tăng trưởng tín dụng vào lĩnh vực bất động sản (BĐS) giảm dần từ mức 26,8% trong năm 2018 xuống còn khoảng 12% trong hai năm đại dịch diễn ra (2020-21).

Do tốc độ tăng trưởng vốn vào lĩnh vực này thấp hơn tăng trưởng tín dụng chung của nền kinh tế nên quy mô tín dụng vào BĐS đã giảm từ mức 28% (giai đoạn 2010-11) xuống còn khoảng 20% tổng dư nợ (cuối năm 2021).

Riêng trong ba tháng đầu năm 2022, quy mô tín dụng BĐS ước đạt 2,2 triệu tỷ đồng, tương ứng 20,2% tổng dư nợ. So với cuối năm 2021, tốc độ tăng trưởng vốn vào lĩnh vực BĐS là 7,9%, cao hơn mức tăng chung của toàn hệ thống là 5,0%.

Như vậy, xét về số tuyệt đối, trong tổng hơn 526.000 tỷ đồng vốn được bơm thêm vào nền kinh tế thì có khoảng hơn 30% đi vào lĩnh vực BĐS. Xét về cơ cấu, dư nợ tín dụng tiêu dùng mua nhà ở chiếm tỷ trọng 65,0% tổng dư nợ của lĩnh vực BĐS, phần còn lại là dư nợ kinh doanh BĐS.

Tính đến 31/3/2022, dư nợ tín dụng đối với hoạt động kinh doanh BĐS ước đạt 783.000 tỷ đồng, tương đương 7,1% dư nợ toàn hệ thống.

Trong đó, dư nợ tín dụng đối với các dự án đầu tư xây dựng khu đô thị, dự án phát triển nhà ở chiếm tỷ lệ lớn nhất (~24%), tiếp đến là cho vay xây dựng, sửa chữa nhà để bán, cho thuê (~15,4%) và cho vay mua quyền sử dụng đất (~12,9%). Về bản chất, cơ cấu này không giúp ích trong việc phân định nhu cầu thực và nhu cầu đầu cơ.

Theo số liệu của Bộ Xây dựng, tính đến cuối năm 2021, giá căn hộ chung cư đã tăng bình quân khoảng 5 - 7%; giá nhà ở riêng lẻ trong dự án tăng 15 - 20%, giá đất nền tăng 20 - 30% so với thời điểm cuối năm 2020, đáng chú ý phân khúc đất nền tại một số tỉnh thành ghi nhận mức tăng 70-100%. Sang quý 1/2022, giá căn hộ chung cư tiếp tục tăng khoảng 3% so với cuối năm 2021.

Trong khi đó, giá nhà ở riêng lẻ, đất nền tăng khoảng 5-10%, tại một số tỉnh và khu vực giáp ranh thành phố vẫn tiếp tục tăng 15-20% so với cuối năm 2021.

Nguyên nhân giá BĐS tăng đến từ nhiều yếu tố như cầu nhà ở gia tăng trong bối cảnh nguồn cung nhà ở eo hẹp, môi trường lãi suất thấp, mới đây nữa là giá vật liệu xây dựng tăng cao và nhu cầu phòng vệ rủi ro lạm phát.

Bên cạnh đó, việc kiểm soát mạnh trái phiếu doanh nghiệp (TPDN) nói chung và của lĩnh vực BĐS nói riêng cũng đang được chú ý. Trong ba năm trở lại đây, TPDN đã trở thành kênh huy động vốn cho các nhà phát triển BĐS với lượng phát hành của ngành BĐS chiếm tỷ trọng lớn trong lượng TPDN phát hành.

Trong quý I/2022, doanh nghiệp BĐS vẫn là nhóm phát hành TPDN nhiều nhất, chiếm gần 51% tổng giá trị phát hành. Sau khi xảy ra vụ việc của Tập đoàn Tân Hoàng Minh, trái phiếu của nhóm BĐS chỉ còn chiếm 11,6% tổng giá trị phát hành trong tháng 4/2022.

Cùng với đó, hoạt động mua lại trái phiếu trước hạn cũng đang được doanh nghiệp thực hiện với khối lượng lớn với khối lượng trái phiếu được mua lại trong tháng 4/2022 tương đương khối lượng mua lại trong cả quý đầu năm. Việc huy động vốn qua kênh TPDN đối với lĩnh vực BĐS đang bị đặt vào tình trạng khó khăn khiến doanh nghiệp BĐS chùn bước.