Tiền gửi vẫn chảy mạnh vào ngân hàng

Sau gần hai năm dòng tiền phân tán sang các kênh đầu tư khác, gửi tiền ngân hàng nay lại trở thành kênh được ưa chuộng của nhiều người dân

Lãi suất đầu vào tăng

Nguyên nhân khiến dòng tiền tiết kiệm chảy nhiều vào ngân hàng thời gian qua được cho là các kênh đầu tư khác như chứng khoán, bất động sản, vàng… không còn hấp dẫn, đồng thời lãi suất huy động liên tục nhích lên khiến nhiều nhà đầu tư cá nhân phân bổ lại danh mục tài sản.

Cụ thể, sau khi 2 "ông lớn" ngân hàng là Agribank và BIDV chính thức nhập cuộc tăng lãi suất tiền gửi ở các kỳ hạn dài, một số ngân hàng thương mại tiếp tục điều chỉnh lãi suất đầu vào.

Biểu lãi suất mới nhất áp dụng từ đầu tháng 7 của Ngân hàng TMCP Á Châu (ACB) đã tăng đáng kể ở các kỳ hạn. Theo đó, khách hàng gửi tiết kiệm từ 100-500 triệu đồng kỳ hạn 9 tháng lãi suất mới nhất là 5,5%/năm, tăng thêm 0,9 điểm % so với trước đó; kỳ hạn 12 tháng lãi suất cũng tăng thêm 0,4 điểm % lên 5,7%/năm so với trước đó.

Lãi suất cao nhất tại ACB hiện là 6,5%/năm áp dụng cho khách hàng ưu tiên với số tiền gửi trên 500 triệu đồng, kỳ hạn 13 tháng.

Mức lãi suất tiền gửi cao nhất trên thị trường hiện nay được ghi nhận tại Ngân hàng TMCP Sài Gòn (SCB) đã vượt 7,5%/năm khi khách hàng gửi tiết kiệm online các kỳ hạn từ 15 tháng trở lên. Mức lãi suất huy động trên 7%/năm cũng được ghi nhận ở nhiều ngân hàng thương mại hơn so với trước đây.

Trong báo cáo kinh tế vĩ mô 6 tháng đầu năm vừa công bố, Công ty chứng khoán Maybank Investment Bank nhận định với áp lực lạm phát gia tăng, dự báo lạm phát trung bình cả năm sẽ vào khoảng 3,7% và trong bối cảnh đó, Ngân hàng Nhà nước có thể sẽ tăng lãi suất điều hành thêm 0,5 điểm % trong quý IV.

Với chứng khoán, sau những đợt giảm điểm liên tiếp của chỉ số VN-Index từ vùng đỉnh 1.530 về dưới 1.150 trong nửa đầu năm 2022, giá nhiều cổ phiếu đã "bốc hơi" tới 50-70%, thậm chí 80% khiến nhiều nhà đầu tư đóng tài khoản, tắt ứng dụng (app) hoặc rút tiền khỏi chứng khoán.

Trong khi đó, lãi suất huy động liên tục tăng những tháng qua. Hiện nay, nhiều ngân hàng huy động tiền gửi ở mức lãi suất trên 7%/năm khi gửi tiết kiệm online hoặc gửi dài hạn, kích thích nhu cầu gửi tiết kiệm nhiều hơn.

Theo Công ty Chứng khoán SSI, lãi suất huy động tăng nhanh hơn dự kiến và lãi suất cho vay bắt đầu tăng vào cuối quý II/2022. Lãi suất huy động được dự báo có thể tăng thêm 0,5-0,7 điểm % sau khi nới hạn mức tăng trưởng tín dụng. Cả năm, lãi suất huy động được kỳ vọng tăng 1 - 1,5 điểm %.

Trước đó, kết quả điều tra về xu hướng kinh doanh trong quý III/2022 của Ngân hàng Nhà nước cũng cho thấy các tổ chức tín dụng kỳ vọng huy động vốn toàn hệ thống tăng bình quân 4,9% trong quý III và tăng 11,5% trong cả năm nay. Mặt bằng lãi suất cho vay - huy động được các tổ chức tín dụng dự báo có thể tăng nhẹ trong quý III/2022 và cả năm 2022 trong bối cảnh áp lực lạm phát gia tăng và xu hướng tăng lãi suất phổ biến trên thế giới.

Tiền gửi từ dân cư tăng nhanh hơn

Tiền gửi của dân cư chảy vào hệ thống ngân hàng tăng nhanh hơn trong những tháng qua, khi lãi suất huy động tăng và các kênh đầu tư khác có nhiều rủi ro.

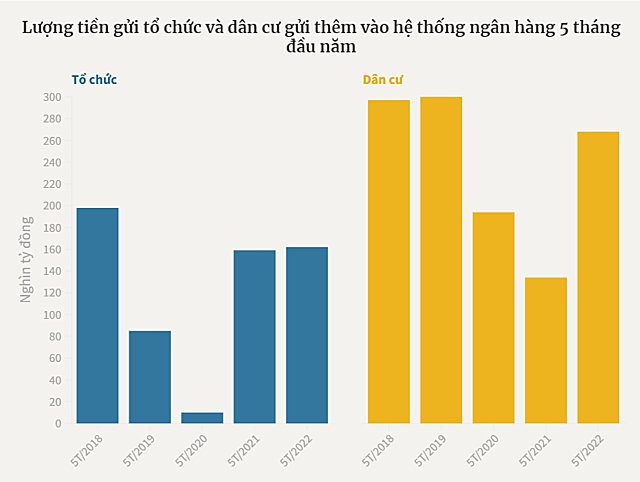

Theo số liệu của Ngân hàng Nhà nước công bố tính đến hết tháng 5, cho thấy tốc độ tăng tiền gửi của dân cư nhanh hơn tốc độ tăng của tiền gửi từ tổ chức kinh tế.

Cụ thể, tính đến cuối tháng 5-2022, lượng tiền gửi dân cư tại hệ thống ngân hàng đạt gần 5,57 triệu tỷ đồng (tăng 5,07% so với cuối năm ngoái).

Người dân đã gửi vào hệ thống hơn 268.000 tỷ đồng - gấp đôi mức tăng 134.000 tỷ đồng của cùng kỳ năm ngoái, thậm chí cao hơn nhiều mức tăng 159.000 tỷ đồng của cả năm 2021.

Còn về phía tiền gửi của tổ chức tại hệ thống ngân hàng, mức tăng trong 5 tháng đầu năm nay tương đương với cùng kỳ năm ngoái, ở mức 3%.

Tiền gửi dân cư và tổ chức trong hệ thống ngân hàng ghi nhận mức tăng tích cực, qua đó đóng góp chủ yếu vào tổng phương tiện thanh toán. Nhưng tính đến hết tháng 5, tổng phương tiện thanh toán chỉ tăng 3,33% so với đầu năm (cùng kỳ tăng 3,7%). Chỉ số này có dấu hiệu tăng chậm lại, khả năng xuất phát từ lượng giấy tờ có giá phát hành do các tổ chức tín dụng khác mua giảm so với cùng kỳ.

Trước đó, báo cáo cập nhật thị trường tiền tệ của Công ty chứng khoán SSI cũng phân tích theo số liệu mới cập nhật từ Tổng cục thống kê tính đến 20-6, tín dụng của hệ thống ngân hàng tăng 8,51% trong khi huy động vốn chỉ tăng 3,97% so với cuối năm ngoái. Diễn biến này tạo áp lực đáng kể lên mặt bằng lãi suất huy động.

Vì vậy, trong nửa cuối năm 2022, công ty SSI nhận định Ngân hàng Nhà nước sẽ tiếp tục điều hành chính sách tiền tệ linh hoạt và trong điều kiện phù hợp sẽ thông qua việc nới trần tín dụng cho các ngân hàng thương mại. Áp lực tăng lãi suất huy động sẽ rơi về cuối năm, đặc biệt là khi tỉ lệ vốn ngắn hạn cho vay trung và dài hạn sẽ giảm từ 37% về 34% có hiệu lực từ ngày 1-10.