‘Gồng mình’ vay lãi để mua nhà: Bài học đắt giá từ Covid-19

Dịch Covid-19 là khó khăn không ai có thể lường trước, ngay cả với những người vốn có nguồn thu nhập ổn định. Một số người mua nhà thời gian qua gần như mất khả năng trả nợ do biến cố về công việc, thu nhập. Tuy nhiên, những người tuân thủ nguyên tắc vay vốn sẽ không rơi vào tình thế rủi ro.

Người mua nhà gồng lãi vay, ngóng giảm lãi suất

Trải qua 4 lần bùng dịch, đặc biệt là đợt dịch thứ 4 với thời gian giãn cách kéo dài khiến kinh tế nhiều gia đình kiệt quệ do thu nhập bị ảnh hưởng. Với những người đang vay vốn mua nhà, nếu một trong hai lao động chính bị mất việc, giảm thu nhập sẽ khiến họ khó có thể đảm bảo trả nợ lãi và gốc hàng tháng.

Chị Nguyễn Minh Anh, ngụ tại quận Thủ Đức, TP Hồ Chí Minh cho biết, công ty chị tạm đóng cửa vì dịch nên chị phải nghỉ không lương, còn chồng cũng bị giảm 30% thu nhập. Hiện tại anh chị phải trả lãi hơn 10%/năm cho khoản vay mua nhà, cả gốc và lãi hơn chục triệu đồng. Mấy tháng qua thu nhập của anh chị chỉ đủ để gia đình sống tằn tiện, khoản gốc và lãi ngân hàng đã phải dùng đến số tiền tiết kiệm để chi trả. Hiện tại, dù giãn cách đã được nới lỏng, nhưng chị vẫn chưa xin được việc làm, thu nhập của chồng chưa thể tăng lại do công ty mới bắt đầu vận hành trở lại. Chị Minh Anh lo lắng những tháng tới có thể không kham nổi tiền trả ngân hàng, buộc phải tìm chỗ vay nợ nên đang trông chờ ngân hàng hỗ trợ như giảm lãi suất, giãn nợ…

Tương tự, vợ chồng anh Trần Hòa Bình chủ một quán ăn ở Hà Nội cũng lao đao khi đang phải trả gốc lãi ngân hàng 9,5 triệu/tháng để vay mua căn hộ từ năm 2019. Năm 2020, các đợt dịch bùng lên rồi được kiểm soát nhanh chóng nên gia đình anh vẫn trụ vững được qua những thời điểm khó khăn và vẫn tích lũy được chút ít. Tuy nhiên, từ tháng 5/2021 khi Hà Nội thực hiện chỉ thị 16 kéo dài suốt 4-5 tháng, anh chị buộc phải đóng cửa hàng quán, các đơn hàng online chỉ đủ để gia đình duy trì sinh hoạt, tiền trả ngân hàng phải dùng vào quỹ tiết kiệm, chưa kể tiền thuê mặt bằng mỗi tháng. Hiện tại quán ăn đã mở cửa trở lại nhưng lượng khách chưa nhiều, anh Bình lo lắng nếu có thêm đợt giãn cách nữa kinh tế gia đình sẽ kiệt quệ.

Trước đó, trên các phương tiện truyền thông cũng phản ánh tình trạng người mua nhà khó khăn trong việc trả lãi gốc hàng tháng nhưng chưa nhận được sự hỗ trợ nào mà vẫn trông ngóng các động thái từ nhà băng.

Hiện tại, ngoài giảm lãi suất vay mua nhà, các ngân hàng cũng có chính sách hỗ trợ riêng với khách hàng đang vay vốn. Một cán bộ tín dụng của ngân hàng Vietcombank cho biết, các khách hàng đang vay mua nhà tại ngân hàng này sẽ được giảm 0,5% lãi suất khi hết thời gian ưu đãi. Ngoài ra ngân hàng cũng xem xét giãn nợ vay. Cụ thể khách hàng làm đơn xin xác nhận của cơ quan, doanh nghiệp mình đang làm việc về tình trạng thu nhập trước, trong và sau dịch. Sau khi cơ cấu, từ 1/7/2022 khách hàng sẽ trả nợ theo quy định của ngân hàng.

Tương tự, một số ngân hàng khác như BIDV cũng đưa lãi suất sau ưu đãi về mức 9,5%/năm thay vì 10,5-11% như trước đây để hỗ trợ khách vay mua nhà ảnh hưởng vì dịch bệnh.

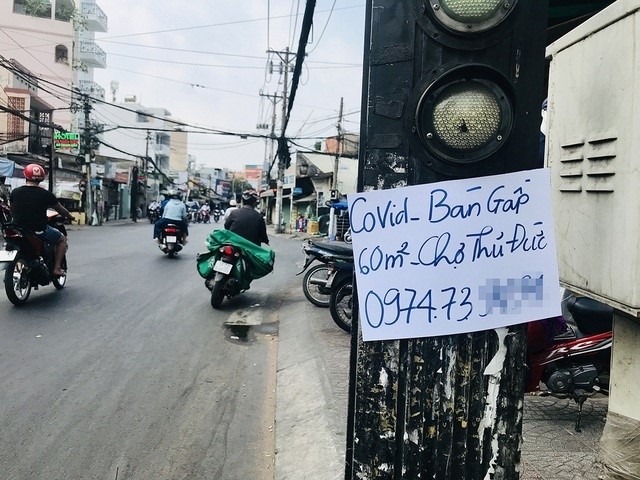

Tuy nhiên việc hỗ trợ từ chính sách hay ngân hàng chỉ là giải pháp tình thế, tiền lãi giảm không nhiều, khoản vay không thay đổi. Nếu người mua mất khả năng trả nợ sẽ buộc phải bán tài sản thế chấp để trả nợ cho ngân hàng. Câu chuyện lại quay trở về bài toán cân đối tài chính trước khi vay mua nhà để hạn chế rủi ro.

Bài học đắt giá từ biến cố mang tên “Covid”

Thực tế, dù thu nhập sụt giảm vì Covid-19 nhưng vẫn có nhiều người vay mua nhà đảm bảo tốt việc trả nợ ngân hàng. Chị Trần Thanh B. tại Hà Nội cho biết, trước khi vay chị đã chuẩn bị sẵn các kịch bản nên dù bị giảm thu nhập gia đình chị vẫn trả lãi, gốc đúng kỳ hạn. Theo chị, dù hạn mức cho vay của ngân hàng là an toàn nhưng không nên chọn hạn mức tối đa. Ví dụ thu nhập của hai vợ chồng chị là 50 triệu đồng/tháng, vay mua căn hộ 2 tỷ đồng, ngân hàng xét duyệt cho vay 850 triệu nhưng anh chị chỉ vay 600 triệu đồng, lãi gốc phải trả hàng tháng khoảng 13 triệu. Nếu vay hạn mức tối đa thì phải đảm bảo khoản còn lại tự có, không đi vay mượn người nhà.

Thực tế cho thấy, những trường hợp mất khả năng trả nợ hoặc phải cố gồng lãi do khó khăn vì Covid-19 hầu hết do không tuân thủ quy tắc tài chính, quản trị rủi ro, không có quỹ dự phòng… Bởi các ngân hàng khi thẩm định cho vay sẽ chú trọng vào giá trị thực của BĐS tại thời điểm cho vay, số tiền tối thiểu đáp ứng để vay (30-50%) và dòng tiền trả trong thời gian còn lại (thông qua hoạt động kinh doanh, lương hàng tháng…). Chỉ khi đáp ứng được các điều kiện này thì ngân hàng mới đồng ý giải ngân.

Tuy nhiên, việc phát sinh nợ xấu không chỉ đến từ phía khách hàng mà đôi khi còn do nhân viên thẩm định. Dưới áp lực tăng trưởng, khi xem xét các điều kiện cho vay, nhân viên tín dụng chưa đi sâu vào khả năng trả nợ trong các tình huống bất khả kháng như dịch bệnh, tạm dừng kinh doanh… Ngoài ra, nhóm khách hàng mất khả năng trả nợ chủ yếu rơi vào các trường hợp đầu cơ.