Vạn Trường Phát đã ồ ạt huy động hàng chục nghìn tỷ trái phiếu như thế nào?

Kể từ tháng 6 đến tháng 11/2021, Công ty Cổ phần Đầu tư và Xây dựng Vạn Trường Phát đã trải qua 5 đợt phát hành trái phiếu, thu về 10.000 tỷ đồng (mỗi đợt phát hành trị giá 2.000 tỷ đồng).

Theo thông tin được công bố bởi Sở Giao dịch Chứng khoán Hà Nội (HNX) trong năm 2021, Vạn Trường Phát đã huy động thành công 10.000 tỷ đồng trái phiếu thông qua 5 đợt phát hành với các mã trái phiếu lần lượt là: VTPCH2126001, VTPCH2126002, VTPCH2126003, VTPCH2126004 và VTPCH2126005.

Đáng chú ý, mỗi lô trái phiếu của Vạn Trường Phát đều có giá trị là 2.000 tỷ đồng. Kỳ hạn đều là 5 năm, đáo hạn vào năm 2026 với lãi suất đối với hai kỳ tính lãi đầu tiên là 10%/năm, đối với các kỳ tính lãi tiếp theo, lãi suất bằng tổng của lãi suất tham chiếu và 4,5%/năm, nhưng không thấp hơn 10%/năm.

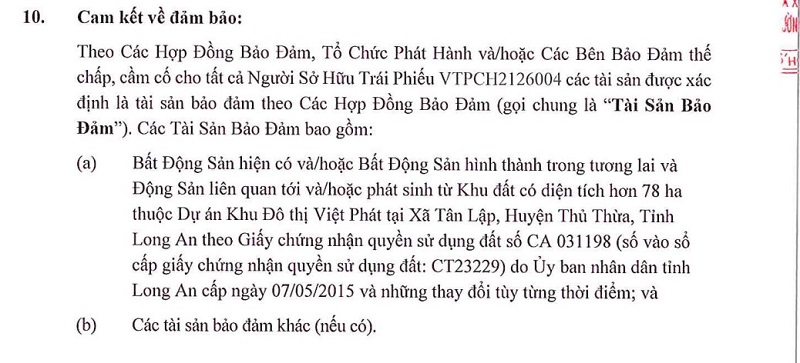

Trong đó, 8.000 tỷ thu về từ 4/5 đợt phát hành trái phiếu sẽ được doanh nghiệp dùng để thanh toán tiền đặt cọc để nhận chuyển nhượng một phần dự án KĐT Việt Phát. Đáng nói, tài sản đảm bảo cho các lô trái phiếu nghìn tỷ của Vạn Trường Phát đều là bất động sản liên quan và phát sinh từ khu đất 78 ha thuộc dự án Việt Phát tại xã Tân Lập, huyện Thủ Thừa, tỉnh Long An.

Công ty cổ phần chứng khoán Tân Việt (TVSI) là đơn vị tổ chức tư vấn và phát hành cho các lô trái phiếu trên của Vạn Trường Phát. Trong khi đó, tổ chức nhận tài sản đảm bảo là Ngân hàng Thương mại cổ phần Sài Gòn (SCB); tổ chức kiểm toán là Hãng kiểm toán và định giá ATC; Tổ chức tư vấn luật là Vina Legal.

Một doanh nghiệp khác trong nhóm Vạn Trường Phát là Công ty Cổ phần Đầu tư Tân Thành Long An trước đó cũng đã huy động 5.000 tỷ đồng qua kênh trái phiếu. Mục đích cũng nhằm đầu tư, phát triển dự án đầu tư xây dựng, kinh doanh kết cấu hạ tầng Khu công nghiệp Việt Phát.

Cũng giống như các lô trái phiếu của Vạn Trường Phát, đơn vị tổ chức tư vấn và phát hành cho lô trái phiếu trên của Tân Thành Long An là Công ty cổ phần chứng khoán Tân Việt (TVSI), tổ chức nhận tài sản đảm bảo là Ngân hàng Thương mại cổ phần Sài Gòn (SCB).

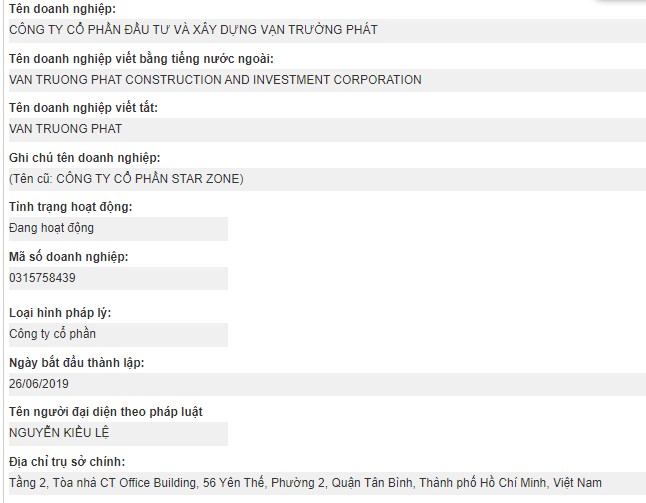

Về phía Vạn Trường Phát, doanh nghiệp được thành lập vào tháng 6/2019, có trụ sở tại tầng 2, toà nhà CT Office Building, 56 Yên Thế, phường 2, quận Tân Bình, TP.HCM, tiền thân là Công ty Cổ phần Star Zone, ngành nghề kinh doanh chính là xây dựng nhà để ở. Người đại diện pháp luật là bà Nguyễn Kiều Lệ.

Vạn Trường Phát có vốn điều lệ ban đầu là 320 tỷ đồng, cơ cấu cổ đông sáng lập gồm: Bà Nguyễn Kiều Lệ (chiếm 55% vốn), bà Huỳnh Bảo Vy (30% vốn) và ông Vương Tuấn Minh (15% vốn).

Cuối tháng 5 vừa qua, Công ty Cổ phần Đầu tư và Xây dựng Vạn Trường Phát đã tăng mạnh vốn điều lệ lên mức 2.000 tỷ đồng, bà Nguyễn Kiều Lệ (SN 1988) làm Tổng Giám đốc kiêm người đại diện theo pháp luật.

Mặc dù mới chỉ được thành lập từ năm 2019 (tức chưa tròn 3 tuổi) nhưng đã mạnh dạn huy động khối lượng trái phiếu lớn như vậy. Qua đó, nhiều dấu hỏi về năng lực thực sự của Vạn Trường Phát lại được đặt ra, tuy nhiên doanh nghiệp này lại không có quá nhiều thông tin đáng chú ý.

Rủi ro khi mua trái phiếu doanh nghiệp

Thị trường trái phiếu doanh nghiệp phát triển khá nhanh trong những năm gần đây do mức lãi gấp đôi tiết kiệm tiền đồng, lên 11 – 12%/năm khiến nhiều nhà đầu tư tham gia mà “bất chấp” rủi ro. Theo Hiệp hội Trái phiếu VN (VBMA), tổng khối lượng trái phiếu doanh nghiệp năm 2021 tăng 42% so với năm trước đó, đạt 658.000 tỉ đồng, đặc biệt là sự xuất hiện của 243 doanh nghiệp phát hành lần đầu với khối lượng phát hành chiếm 40%. Trên 60% trong số đó là doanh nghiệp bất động sản và xây dựng, tăng mạnh so với năm 2020.

Thế nhưng, một điểm khá rủi ro ở nhóm trái phiếu doanh nghiệp bất động sản là có đến 29% khối lượng trái phiếu phát hành không có tài sản bảo đảm, hoặc chỉ bảo đảm bằng cổ phiếu – tỷ lệ này đã tăng khoảng 4 – 5% trong nửa cuối năm 2021 khi diễn biến giá cổ phiếu bất động sản tương đối thuận lợi cho việc thế chấp.

3/4 trái phiếu lưu hành trên thị trường là của doanh nghiệp không niêm yết, với chỉ số tài chính không được công bố rộng rãi, tiềm ẩn nhiều rủi ro cho nhà đầu tư, khi tỷ lệ đòn bẩy của toàn ngành bất động sản có xu hướng tăng trong nửa cuối năm 2021.

Bài học từ vụ việc của Tập đoàn Tân Hoàng Minh vẫn còn đó. Cụ thể, vừa qua Ủy ban chứng khoán nhà nước đã ban hành quyết định hủy 9 đợt phát hành trái phiếu doanh nghiệp trị giá 10.030 tỉ đồng của Công ty TNHH đầu tư bất động sản Ngôi Sao Việt (Công ty Ngôi Sao Việt), Công ty CP Cung điện Mùa đông (Công ty Cung điện Mùa đông), Công ty CP đầu tư và dịch vụ khách sạn Soleil (Công ty Soleil) thuộc Công ty TNHH thương mại dịch vụ khách sạn Tân Hoàng Minh (Tập đoàn Tân Hoàng Minh).

Trước tình trạng các doanh nghiệp ‘đua nhau’ phát hành trái phiếu, tiềm ẩn những nguy cơ ‘tiền mất tật mang’ cho các nhà đầu tư, PGS-TS Đinh Trọng Thịnh (Học viện Tài chính) từng chia sẻ: “Đã đến lúc cần có sự quan tâm đúng mức để mô hình huy động tài chính cho doanh nghiệp từ trái phiếu không chỉ phát triển nhanh, bền vững, mà phải đảm bảo quyền lợi và an toàn cho nhà đầu tư. Nếu không siết chặt việc quản lý, nó sẽ gây ảnh hưởng đến phương thức huy động vốn cần thiết và quan trọng trong nền kinh tế”.